文 | 野马财经 刘钦文

编辑丨高远山

家门口的快递柜要上市了。

近日,丰巢控股有限公司(以下简称“丰巢”)正式向港交所递交《招股书》,拟主板挂牌上市,截至2024年5月31日,在全国丰巢智能柜共有33万组,共计约2990万个格口。靠着收取滞留费、寄件服务、做洗护等,丰巢2023年一年营收达38亿元,不过今年才刚刚扭亏为盈,前5个月净利润7160万元。

刚刚扭亏为盈就冲刺上市背后,则与丰巢身背对赌有关。在递交《招股书》前夕的今年8月26日,丰巢刚刚与投资机构达成延迟对赌的协议,将合格上市日期从2025年1月27日延迟到2027年1月31日,为此花费了约合8000万美元,折合人民币5.65亿元的“权利调整费用”。

丰巢若能顺利上市,也将成为继顺丰控股、顺丰房托、嘉里物流、顺丰同城之后,王卫的第五个IPO。王卫从曾经的直言“拒绝上市”,到如今A股、港股全方位布局,频摘“资本”果实。

值得一提的是,在丰巢走上IPO之路前,其股东“两通一达”的申通、中通、韵达就已经以赚的盆满钵满姿态而离场。与此同时,今年“阿里系”的菜鸟撤回IPO,两通将所持股份转让给其他机构,还豪赚了一笔。曾摇摆于快递江湖两大阵营的“两通一达”,悄然成了这场快递战的“最大赢家”。

三年五个月收“滞留费”8亿,刚刚扭亏为盈

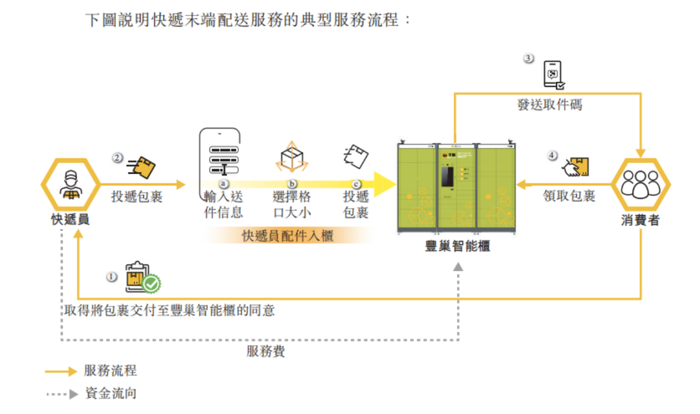

人不在家,快递到了怎么办?大多数快递现在均提供菜鸟驿站或丰巢快递柜服务,快递员将快递寄存在丰巢,给消费者发送取件码,待消费者时间方便时,凭取件码再进行自取。

但丰巢并不是不限时的免费提供这项服务,2020年4月,丰巢推出会员服务,普通用户可以免费保管用户包裹12小时,超时后,每12小时收取0.5元,3元封顶。会员用户月卡每月5元,季卡12元,7天长时存放。

此举立即引发争议,一些用户认为,许多快递员不经用户同意就将快递投入丰巢,收费的同时还压缩了本该提供的上门服务,把包裹送上楼是快递员的本分,而不应该存放在快递柜,收费存在合理性问题。

顶着压力的丰巢,在一个月后的2020年5月,对于“超时收费”事件发出调整说明,将免费保管时长由12小时延长至18小时,节假日不计费,写字楼周六日(休息日)不计费。但依然坚持收费,费用仍为超时后每12小时收费0.5元,3元封顶。

坚持收取“滞留费”的丰巢,在四年后给出了“答案”。《招股书》显示,2021年至2023年及2024年前五个月,丰巢就储存在丰巢智能柜中的约4.3亿个、4.6亿个、5.17亿个及2.08亿个包裹收取畅存费,分别占同期向丰巢智能柜投递包裹总数的6.9%、7.9%、8%及7.5%。

若按照最低收费0.5元计算,2021年至2023年及2024年前五个月,丰巢滞留包裹收取畅存费分别为2.15亿元、2.30亿元、2.59亿元与1.04亿元,占同期营收的8.51%、7.96%、6.79%、5.46%。三年五个月,丰巢滞留包裹收取畅存费约8.08亿元。

除了向用户收费,丰巢还向快递员收取服务费。《招股书》显示,丰巢的快递末端配送服务中,对每个送达丰巢智能柜的包裹收取服务费,主要直接向快递员收费,快递公司也占少数。每件包裹服务费通常介于0.2元至0.4元之间。

这一服务也是丰巢的第一大营收来源,《招股书》显示,2021年-2023年、2024年前五月,丰巢的快递末端配送服务收入分别为14.55.亿元、16.86亿元、18.36亿元和7.77亿元,占同期总收入的57.6%、58.3%、48.2%及40.8%。

图源:《招股书》

不过这一业务也面临着极大的外部挑战。今年3月1日,《快递市场管理办法》(2023年第22号令)正式实施,提出未经用户同意擅自使用智能快件箱、快递服务站等方式投递快件的,如果情节严重,将处以1万—3万元罚款。

“虽然快递柜收费是合法的,但是未经买家允许,直接放快递柜且拒绝派送至收货地址的快递小哥是做的不对的,买家有权选择是否放进快递柜。每一件快递不管金额高低寄收件人都支付了快递的费用,送货上门是国家规定。基于这两点,理解快递员是人性关怀,要求快递送上门是理所应当。”一位小红书用户表示。

除此之外,丰巢还提供个人散单寄件服务、电商退换货综合服务、互动媒体服务、洗护服务及到家生活服务等。2023年以来,丰巢已相继接入小红书、闲鱼退换货场景。

提供各项服务的丰巢,营收也稳步增长,《招股书》显示,2021年-2023年、2024年前五月,营收分别为25.26亿元、28.91亿元、38.12亿元和19.04亿元。

丰巢也在今年成功扭亏为盈,2021年-2023年净亏损分别为20.71亿元、11.66亿元、5.41亿元,三年累计亏损超37亿元。2024年前五月,净利润为7160万元。

“首先,丰巢的亏损并非无因。在快递柜行业竞争激烈的环境下,丰巢不断加大投入,扩大市场份额。同时,为了提升用户体验,丰巢在技术研发、设备升级等方面也投入了大量资金。这使得丰巢在短期内承受了较大的经营压力。然而,丰巢的滞留金收入却为其带来了一线生机。滞留金是指快递柜在规定时间内未能取件的消费者,需支付一定费用给丰巢。这一政策虽然引发了消费者的不满,但却为丰巢带来了一定的营收。”世界数字技术院元宇宙委员会秘书长吴高斌表示。

股东“两通一达”赚14亿离场,丰巢花5亿延长对赌

2024年扭亏为盈背后,丰巢也在努力“降本增效”。《招股书》显示,丰巢的各项开支中,雇员福利开支从2021年的10.19亿元,降至6.56亿元,降幅约35.58%。

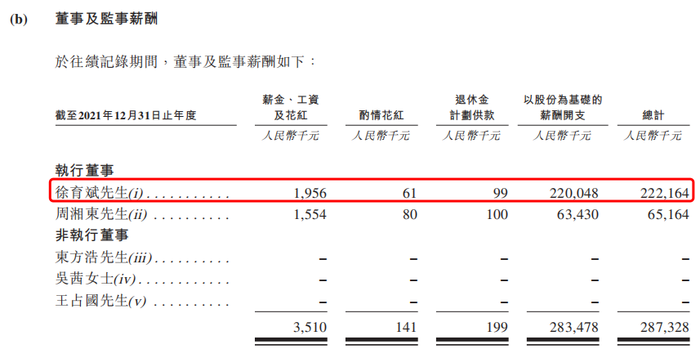

其中,最明显的一项为,丰巢董事长徐育斌的薪酬变化。2021年徐育斌为薪酬2.22亿元,包括薪金、工资、花红、以股份为基础的薪酬开支,多项费用中,以股份为基础的薪酬开支就达2.2亿元。

图源:《招股书》

2022年起,徐育斌不再拿以股份为基础的薪酬,2022年、2023年年薪分别降为179.1万元、208万元。

雇员福利开支下降的同时,丰巢的劳务外包成本从2021年的1.81亿元,增长到2023年的2.14亿元,增幅约17.83%。其中,销售成本中的劳务外包成本金额占比最大,2023年为1.95亿元。

徐育斌不仅是丰巢的董事长,也是丰巢的创始人。2015年以前,徐育斌还是顺丰的一位快递小哥,因工作表现出色被王卫赏识,加上嗅到了“快递最后一公里”的商机,在顺丰的支持下创立丰巢,注册资本5000万元由顺丰投资提供,顺丰投资持有丰巢科技100%股权。

两个月后,顺丰、申通、韵达、中通和普洛斯,五大快递物流公司,共同认购了丰巢科技新增的4.5亿元注册资本,认购完成后,顺丰持股35%,申通、中通与韵达则各持20%股份,普洛斯持股5%。

这也使得丰巢在创立伊始就获得了各大快递的支持,客户几乎“不请自来”。丰巢科技此前曾披露,2016年各家快递公司使用丰巢快递柜的情况,其中中通使用量占比22%、圆通占比18%、申通占比14%、韵达占比14%、百世占比10%、顺丰占比6%。

但2017年3月,“阿里系”的菜鸟与丰巢合同到期,随后顺丰和菜鸟的“快递数据之争”爆发,正式将快递江湖的“两大派系之争”摆上台面。

丰巢的股东申通、韵达、中通,在这场战役中,最终均投向了菜鸟的怀抱。

2018年5月,圆通发布公告称,已联合中通、申通、百世等企业向菜鸟供应链全资子公司浙江驿栈合计增资31.67亿人民币。

增持菜鸟子公司的同时,中通、申通与韵达,在2018年6月相继宣布退出丰巢,将其持有的丰巢所有股权悉数转让。

虽然已经退出,但中通、申通与韵达的这笔对丰巢的投资,依然是笔赚钱的买卖。其中,中通获得回报5亿元、申通3.89亿元、韵达5.45亿元。三者合计,约为14.34亿元。

商业上的抉择没有标准答案,“两通一达”退出的丰巢如今已经走在IPO的路上,有望享受资本盛宴,主动选择的菜鸟几番透露IPO计划,却始终“只闻其声、不见其人”,还在2024年3月宣布主动撤回IPO,截至目前没有新的资本运作消息出来。

如今,两通也将退出菜鸟。2024年4月24日,申通快递公告宣布,新加坡申通拟将其持有的菜鸟0.74%股份,以每股0.62美元的价格转让给Ali CN,转让价格为7073.84万美元(约人民币5.13亿元),本次交易完成后,新加坡申通不再持有菜鸟的股权。

5月16日,中通快递宣布,将以同样的每股0.62美元的价格,出售手中持有的所有菜鸟已发行股份,总交易金额约为9430万美元(人民币约6.8亿元)。完成此交易后,中通快递也将不再持有菜鸟的任何股份。

据物流与供应链技术论坛“罗戈网”测算,申通累计对菜鸟的投资约为2.08亿元,账面收益大约为3.055亿元。此前,中通对菜鸟的投资成本为5400万美元,以9430万美元转让后,账面收益为4030万美元(人民币约2.9亿元)。

相比已经转让股份退出的“两通一达”,其他的投资人仍在等待丰巢IPO的路上。对丰巢而言,来自投资人的压力已经显而易见。

2021年1月,丰巢以每股代价0.8272美元的价格,完成了B-4轮融资,融资金额4亿美元。投资协议规定:若丰巢在4年内(即至2025年1月27日止)未能达成合格上市目标,B-4类股东将有权行使赎回权。

眼见日期将近,在5个月内完成IPO显然是个极大的挑战。为此,递交《招股书》的前七天,8月26日,丰巢与B-4类股东签订新协议,将行使赎回权的日期延后,丰巢只需在2027年1月31日成功实现上市。

只是,丰巢需要向每位B-4类普通股持有人支付一笔“权利调整费用”,费用标准基于每股0.165435美元计算,总计约达8000万美元(相当于人民币约5.65亿元)。相当于B-4类股东投资成本的20%。

因为支付这笔费用,丰巢的流动负债大幅增加。从截至2023年12月31日的31.96亿元,增加至截至2024年5月31日的66.18亿元,“主要是由于重新分类具有有关B-4类普通股股东的赎回权的股东应付款项,从非流动负债转为流动负债,造成流动贸易及其他应付款项增加。”

丰巢、顺丰齐聚港交所,王卫的资本布局再扩张

“两通一达”退出后,经过多次股权变动,目前顺丰创始人王卫持股丰巢约36.54%,拥有投票权48.45%,为实际控制人。

顺丰也是丰巢的第一大客户以及第一大供应商。2021年-2023年、2024年前五月,丰巢来自顺丰的收入分别为6180万元、7260万元、1.53亿元、7000万元,占同期总收入的2.5%、2.5%、4%及3.7%。同时,采购额分别为6.72亿元、2.45亿元、9.16亿元、6.32亿元,分别占同期总销售成本的21.2%、7.8%、26.9%及45%

王卫近两年在资本市场上可谓频频现身,仅今年,就有两单IPO在路上,丰巢、顺丰正在争相向港交所迈进步伐。

事实上,如今对资本市场如此热衷的王卫,在13年前,还对资本市场持拒绝态度。

2011年,王卫曾公开表示,“上市的好处无非是圈钱,顺丰也缺钱,但顺丰不能为了钱而上市。上市后,企业就变成一个赚钱的机器,每天股价的变动都牵动着企业的神经,对企业管理是不利的。”

这一度被外界视为顺丰“拒绝上市”的“宣言”。物流行业资深人士刘昊透露,在顺丰发展的这些年中,中资、外资、VC、PE各路资本都找过资源想要说服顺丰接受投资,走IPO路线,但最初都被王卫婉拒。

直到2016年,顺丰转变态度。2016年5月23日,鼎泰新材公告顺丰计划借壳上市,作价433亿元。经过一系列操作,2017年2月23日,顺丰正式在深交所挂牌,证券简称由“鼎泰新材”变更为“顺丰控股”。截至2024年9月21日,顺丰股价报收于37.56元/股,市值达1809亿元。

自此一发不可收拾,顺丰如今旗下已经布局了4家上市公司,分别是顺丰控股(002352.SZ)、顺丰房托(2191.HK)、顺丰同城(9699.HK)和嘉里物流(0636.HK)。

2021年5月17日,顺丰房托(2191.HK)上市,其为房地产投资信托基金,由顺丰控股间接100%控股。截至2024年9月21日,顺丰房托收盘价报收于2.91港元/份,市值达23.74亿港元。

2021年9月28日,顺丰控股发布公告表示,顺丰控股全资子公司完成对嘉里物流(0636.HK)9.31亿股股份的收购,此次收购股份约占嘉里物流已发行股本的51.5%。截至2024年9月21日,嘉里物流股价报收于7.8港元/股,市值达141亿港元。

2021年12月14日,顺丰同城(9699.HK)在港交所挂牌上市, 主营业务是即时配送,由顺丰持股56.8%。截至2024年9月21日,顺丰同城股价报收于11.1港元/股,市值达101.5亿港元。

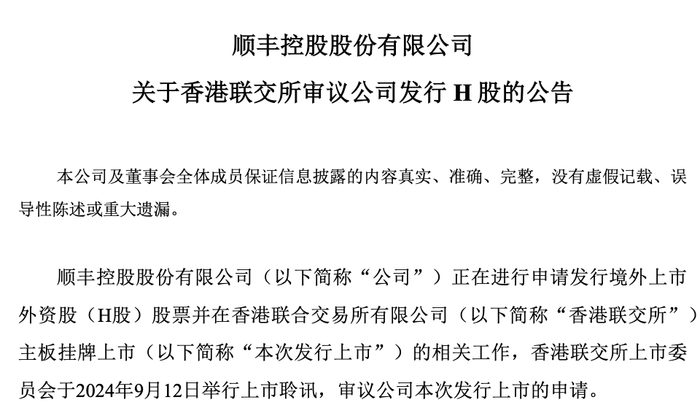

2023年8月21日、2024年6月28日,在A股上市多年的顺丰,两次向港交所递交《招股书》,冲刺IPO。若成功上市,顺丰将成为快递行业首家“A+H”股上市公司。9月13日,港交所已审议顺丰H股发行申请。

图源:公告

据自媒体“独角兽早知道”报道,顺丰拟第四季启动招股程序,预计将募资10亿至20亿美元(折合约78亿至156亿港元),或成为今年第二大规模新股。

在丰巢IPO背后,中国快递江湖经过近三十年的大浪淘沙,也形成了一副新画卷。“顺丰系”的丰巢和“阿里系”的菜鸟两大阵营,有过合作也有过对立,如今站在IPO的大门前,也做出了不同的选择。你对此怎么看?欢迎下方留言讨论。

评论