界面新闻记者 |

在7月份与国盛金控之间的业绩承诺补偿纠纷迎来终裁后,因雪松信托未能按期履行支付义务,9月23日,国盛金控(002670.SZ)公告显示,雪松信托再被国盛金控申请强制执行。

公告披露,国盛金控于2024年9月23日收到南昌市中级人民法院(下称:南昌中院)出具的《受理案件通知书》,南昌中院认为公司申请执行符合法定受理条件,决定立案执行。

根据执行南昌仲裁委员会(2022)洪仲案裁字第0231号裁决书,雪松信托需向国盛金控支付人民币6.91亿元,并向国盛金控加倍支付迟延履行期间的债务利息;同时,雪松信托名下3.12亿股国盛金控股份将划转至国盛金控账户,并向国盛金控支付迟延履行金。

雪松信托与国盛金控之间的纠纷颇具渊源,最早可追溯至2016年国盛证券重大资产重组一事。

2015-2016年,国盛金控筹划并实施收购国盛证券重大资产重组交易,就此与原国盛证券控股股东雪松信托(原名:中江信托)签订《业绩承诺补偿协议》。

《业绩承诺补偿协议》约定:雪松信托承诺国盛证券2016年度、2017年度、2018年度经审计的净利润指标分别不低于人民币7.4亿元、7.9亿元、8.5亿元,如国盛证券在业绩承诺期未实际完成承诺业绩,雪松信托应按照约定进行补偿,并先以股份补偿,不足部分以现金补偿。

业绩承诺期,国盛证券实际实现累计净利润10.61亿元,与业绩承诺总额23.8亿元相比,差额13.19亿元。

为此,国盛金控认为,雪松信托应当基于业绩差额产生的补偿义务补偿股份3.12亿股,返还现金股利539.88万元,并支付现金补偿款18.31亿元。

然而,雪松信托对此并不认同。

2018 年 11 月,雪松信托以国盛金控违反诚实信用原则、恶意促成《业绩承诺协议》约定的业绩补偿条件成就为由对国盛金控等三人向江西省高级人民法院(下称江西高院)提起诉讼,请求法院判令公司等三被告向雪松信托进行赔偿,并将国盛证券移交给雪松信托经营管理。

2019 年 2 月,国盛金控又向江西高院提起反诉,请求法院判令雪松信托履行业绩承诺差额补偿义务。

双方的官司旷日持久,2022年期间,雪松信托与国盛金控又相继提起仲裁,并最终于2024年7月迎来终局裁决。

根据南昌仲裁委员会的裁决结果——雪松信托需以1元的总价格向国盛金控转让3.12亿股股份,支付补偿款6.79亿元,返还现金红利377.92万元,并承担相应的审计费用和仲裁费用。

不过,由于雪松信托未在约定时间履行裁决支付款等内容,此次被国盛金控申请强制执行。

值得一提的是,尽管国盛金控获法院支持申请强制执行,但执行结果却存在不确定性。

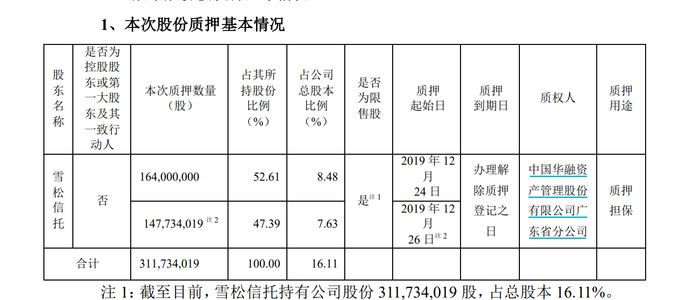

其中,就雪松信托目前持有的国盛金控3.12股股份而言,国盛金控本次公告提到,雪松信托所持有的全部公司股份已于2019年12月进行质押。

截至目前,雪松信托共持有国盛金控3.12亿股,持股占比16.11%,为国盛金控第二大股东。

2019年12月期间,雪松信托分两笔将这部分股权质押给中信金融资产广东省分公司(原名:中国华融资产广东分公司),质押目的用于担保。

天眼查显示,截至目前,两笔质押均未解除质押。

两高(上海)律师事务所合伙人应越向界面新闻记者分析,雪松信托只有偿还了中信金融资产广东省分公司债务后,其持有的国盛金控股权才会被解除质押。

“若雪松信托无法偿还上述债务,也无其他财产可执行。国盛金控也可拍卖该笔股权,但拍卖款依然优先用于偿付雪松信托对中信金融资产广东省分公司的债务。”应越进一步指出,“在该种情形下,国盛金控想要拿回股权,只能自行出资拍下。”

此外,信托专家廖鹤凯还向记者提到,国盛金控也可与中信金融资产广东省分公司协商,协商一致后,中信金融资产广东省分公司也能解除质押。

国盛金控方面则向界面新闻记者回应:本次执行存在不确定性,后续进展以公司公告为准。另外,公司对此事非常重视,后期还将积极采取各项措施。

近年来,雪松信托经营状况可谓“风雨飘摇”。除受累于原中江信托的历史遗留问题外,据国际金融报报道,雪松信托旗下多款信托产品还涉嫌自融。

2023年,监管部门对雪松信托及相关业务负责人累计下发24张罚单,处罚金额累计高达1330万元。

截至目前,雪松信托仍未披露2023年报。

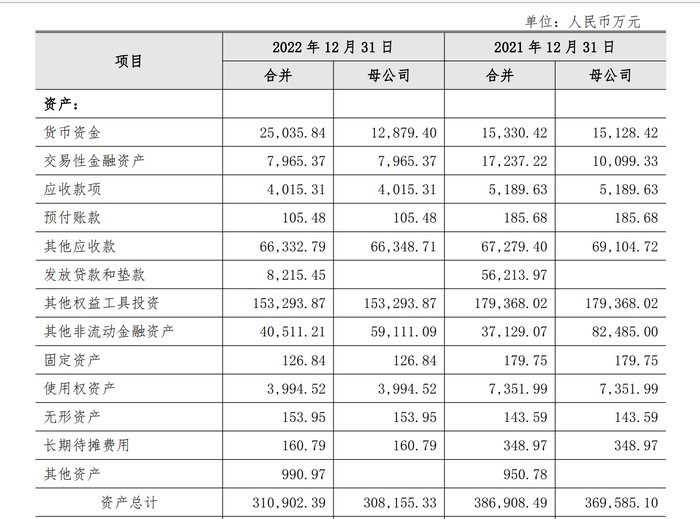

2022年报显示,截至2022年末,雪松信托资产总计31.09亿元(合并报表,下同),较2021年末下滑19.64%。其中,货币资金仅剩2.5亿元,但其他应收款高达6.63亿元。

截至报告期末,雪松信托受托管理的信托资产余额353.46亿元,较2021年末下滑幅度高达43.15%。

受信托资产规模下降影响,2022年,雪松信托营业收入、净利润均现下滑。其中,营业收入同比下滑60.92%至2.25亿元;全年净亏损1.48亿元,亏损较2021年接近翻倍。

评论