文 | 雷报 田野

编辑 | 努尔哈哈赤

9月23日晚,名创优品发布公告称,旗下全资子公司广东骏才国际商贸有限公司以约62.7亿元人民币收购永辉超市29.4%的股份,其中包括牛奶公司持有的21.1%及京东持有的8.3%的股份。交易完成后,骏才国际的实控方名创优品将成为永辉超市第一大股东。

名创优品收购事项公告截图

公告中名创优品从多个角度说明此次收购的重大战略性意义,同日的电话会上名创优品创始人兼首席执行官叶国富更表示中国线下超市正面临着二十年一遇的结构性机会。

然而,资本市场却并不看好此次投资,不少观点认为此次收购偏离了名创优品以IP设计为特色的潮流生活家居产品的核心业务。24日,名创优品港股开盘后,名创优品股价一度下跌了近40%,截至收盘时下跌了23.86%。23日-24日,名创优品两日累计耗资3913.47万港元回购152.08万股股份。

尽管永辉和名创都是国内零售行业的龙头企业,但两者的产品类型和运营逻辑差异非常巨大,名创此时耗资如此巨大去收购一家与自身全新品牌战略——“成为全球第一的IP设计零售集团”关系甚微且颓势明显的永辉超市确实让人看不懂。根据网传截图显示,名创创始人叶国富在名创CEO张靖京的朋友圈下评论道:“大家看不懂就对了,如果都看得懂我就没有机会了”,尽显对此次收购的十足把握。

网传截图

名创优品为什么要此时收购永辉超市?此次收购背后名创的战略意图是什么?收购将对名创优品以及国内零售业的未来带来怎样的影响?雷报将根据名创近年来的发展历程和相关资料试做解读。

拿下永辉补充IP+必需品版图,助力名创加速迈向“全球第一的IP设计零售集团”?

以“十元店”起家的名创优品于2013年在广州开出第一家门店,此后数年通过加盟模式、直营模式和代理模式在全球迅速拓展,到2019年时做到全球第一,并在2020年10月15日挂牌纽交所上市,2022年在港交所二次上市。

主打高性价比的名创优品的成功不仅仅因为“薄利多销”,而更多的在于快速的产品开发能力、高效的供应链体系和与大量IP的联名合作。尤其是在2019年与漫威的联名火热出圈后,名创优品加速与IP授权商建立合作关系。据悉,名创优品目前已经与迪士尼、三丽鸥、宝可梦、侏罗纪、芭比、Loopy等近100个全球知名IP达成深度合作。

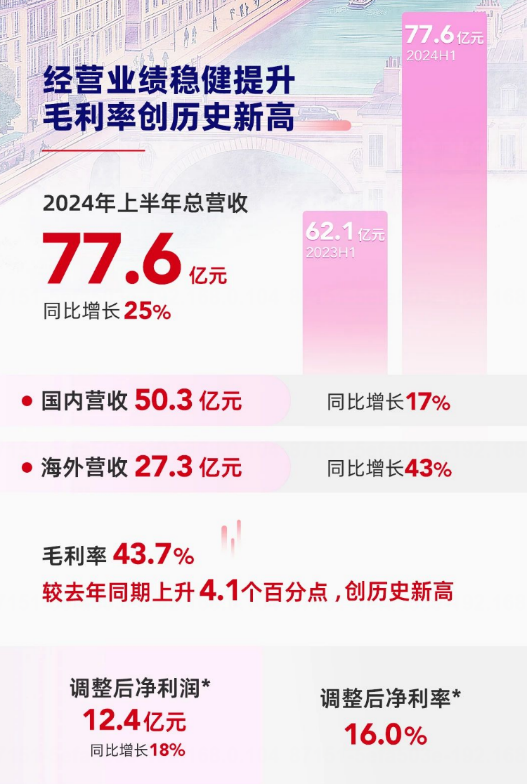

与各类IP的合作不仅在品牌形象层面逐步使名创优品摆脱了“山寨”、“低端”、“廉价”的质疑,也在业绩层面大有助益。自2019年加大IP合作力度以来,名创优品的毛利率从当年的26.7%逐步提升至2024年上半年的43.7%。投资者日上,名创公布的数据显示,购买过名创优品IP产品的会员用户,消费频次要比未购买过的用户高出176%,人均贡献高出263%。

名创优品×chiikawa联名快闪活动

说了这么多名创通过IP实现快速发展的数据,这和名创收购永辉有什么关系?且听我细细道来。

在23日的电话会上,名创优品创始人兼首席执行官叶国富表示:中国线下超市正面临着二十年一遇的结构性机会。这样的机会只是线下超市吗?显然,至少在叶国富看来这样的机会应当是属于包括名创优品在内的整个线下零售行业的。事实上,从近年大火的“二次元拯救老商铺”以及越来越多的线下商业体向文化性、潮流性的改造与转型都能够看出,新一代的商业体、新一代的线下实体零售的时代正在加速到来。

而在这个时代中,不管是影视动漫、游戏网文、还是潮玩文创,IP将始终居于核心地位,这也是为什么在今年投资者日上,名创优品提出的企业愿景是“成为全球第一的IP设计零售集团”。

那么收购永辉超市,对名创实现这一愿景有何助益呢?

一方面,是渠道的升级。永辉虽然近些年的业绩表现不佳,但截至收购公告发布日,开业门店仍有约850家,并覆盖全国逾25个省份和直辖市的热门购物中心和商业综合体。叶国富在电话会上表示,在全国前1000商场中,名创的认可度还不够高,借助永辉的品牌,名创能有更好的对商圈的影响,借助永辉优势一起升级渠道,拿到最好的位置和租金条件。

名创优品收购事项公告中的三点收购理由

另一方面,是帮助名创补充必需品的版图。具有情感属性的IP的最大特性就在于其无界性,简单来说只要保持IP价值体系和情感内涵不变,IP可以向各种形式的产品延伸。名创现在主要销售的各种生活日用品、创意家居用品和时尚饰品可以延伸,永辉超市中的各种食品生鲜、酒水饮料、母婴宠物、小家电等同样有这样的潜力。

实际上,IP+饮品、IP+零食等类型的延伸已发展多年,并呈现出持续增长的发展态势,前些天雷报《11600多亿的休闲零食市场,上市公司都在怎么做“IP+零食”?》和《年内IP联名上百次,瑞幸、茶百道、奈雪等公司花了多少钱做营销?》等文章中所呈现的IP经济发展现状便是最好证明。

收购永辉正是名创将自身在开发自主品牌、设计及IP产品方面拥有的独特能力及经验向生活必需品领域的拓展。叶国富在电话会上也表示,名创优品现在是可选消费,而永辉是必选消费,这笔投资对于集团的长期竞争力、长期业务发展都有稳定的收益,永辉将帮名创补充必需品版图,并分散集团的周期性,帮助名创成为大型、有全球影响力的零售公司。

8年前牛奶公司/京东超百亿入场,如今名创63亿抄底稳赚不赔?

除了助力名创实现长远目标外,此次收购也当然有一些眼前即可见的利益。

首先,是永辉的股价已经跌落至谷底。由于连年的亏损,永辉的股价已经下跌了多年,不少股东已经套现离场。尽管牛奶公司和京东都是在永辉股价高点之前入场的,但此次出售却是实实在在的亏本生意。

据了解,据了解,永辉超市分别在2014年和2016年通过定增的方式引入牛奶公司,其中第一次牛奶公司斥资56.92亿元,第二次斥资12.70亿元,两次定增合计花费了69.62亿元,合计持股21.1%,且此后牛奶公司未有减持。而按照如今62.7亿元的交易对价计算,牛奶公司清仓只收回了约45亿元,只看股权交易的收益,牛奶公司10年亏损24.62亿元。

京东集团也是在2016年那轮定增中入股永辉的彼时共耗资42.34亿元,持股10%,后续又经过若干轮的增持,累计持股比例达到13.38%,并于2022年9月以合计64.62亿元的价格将所持股份从旗下京东邦能、江苏圆周转让给京东世贸和宿迁涵邦(也即本次股权转让其中的两名出让方)。今年以来,京东方面持续减持永辉的股份,截至此次交易前持股比例已经降至11.25%。此次京东减持永辉8.32%的股份,只收回约17.7亿元,也同样亏损巨大。

与牛奶公司和京东入股永辉时超百亿的价格相比,名创优品62.7亿拿下29.4%的股份确实十分“划算”。

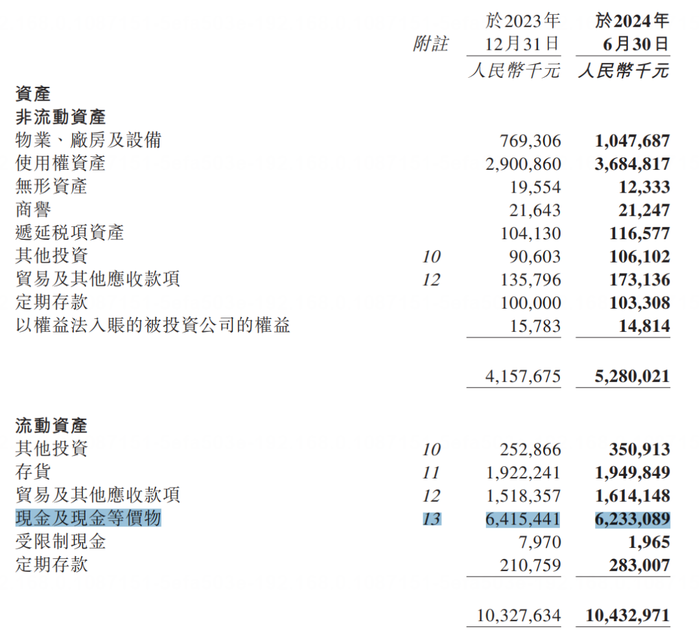

其次,名创优品的账上正有一大笔资金。根据半年报显示,截至2024年6月30日,名创旗下计入流动资产的现金、现金等价物、受限制现金、定期存款及其他投资为68.69亿元,足以支付此次收购的价款。同时,半年报还体现了名创的盈利造血能力,其今年半年度的经调整净利润为12.4亿元,同比增长18%。半年报发布同期,名创还宣布派发中期现金股息6.2亿元。可见,全面拥抱IP战略的名创如今并不缺钱,且对公司的经营充满信心。

2024年H1名创优品资产情况

2024年H1名创优品业绩情况

不过,此次收购名创并非完全以现金支付,而是还将由名创内部财务资源和外部融资来拨付。在电话会上,名创优品CFO 张靖京表示,此次交易预计会在2025年上半年完成,名创未来还能够从银行渠道获得60%交易对价(约为人民币37.6亿元)的低成本融资。

电话会上,有分析师问及,从投资角度来说,既然叶国富看好调改后的永辉超市,为何不把它当成私人项目,当永辉超市有了改善后再注入上市公司。对此,张靖京则表示,时机已经到了,公司150亿资产,其中70亿现金,这些现金拉低了公司的ROE(净资产收益率),新的投资以后产生收益的话,能提升公司的整体ROIC(资金回报率)。

永辉调改后业绩增长显著,胖东来模式是中国商超的唯一出路?

此外,名创收购永辉超市还在于其看好胖东来调改后永辉未来的发展前景。

在电话会上,叶国富提了20多次胖东来,他说自己在7月底和8月初分别去了两家永辉的胖东来模式店,人流如织,自己颇受触动,“我在想,如果这个店是我的该多好。”

公开资料显示,胖东来是一家总部位于河南省许昌市,并在许昌市、新乡市等城市拥有30多家连锁店的商贸集团。其以独特的经营模式和人性化服务吸引了大量消费者,并在社交媒体上形成了口碑传播。

今年5月,永辉超市对郑州的两家门店实施了以胖东来为样本的调整和改革。在商品策略上淘汰了70%的现有商品,并根据胖东来的商品结构进行了重新规划。同时,引入了胖东来的自有品牌产品,包括江米条、DL果汁、DL精酿小麦啤酒、DL燕麦片和DL洗衣液等。

相关数据显示,调改完成重新开业以后,两家郑州门店的首日营业额分别达188万元和108万元,分别是改造前的14倍和8.2倍。其后改造的福州店首日营业额110万,日均营业额是此前的6倍,客流量是此前的6.5倍。

在电话会上,叶国富认为,国内超市正处于结构性机会的时期,零售未来只有两条路,要么低价,要么特色,而名创、 山姆、Costco都是特色零售。此前,叶国富非常推崇Costco模式,但如今他认为中国胖东来的模式更为优秀。

“零售不是模式不行了,而是服务和产品落后”,而叶国富认为,胖东来不仅像山姆、Costco一样重视产品,还同时更加注重顾客体验、尊重员工且没有会员门槛,胖东来的模式更适合国内广大老百姓进行消费,甚至认为胖东来模式是中国超市的唯一出路。

而在胖东来模式“爆改”下的永辉的成功,进一步“充分说明这个模式可以复制全国。沿着这条路走下去,永辉能够脱胎换骨,未来创造新标杆。”叶国富认为在胖东来调改帮扶下,永辉超市拐点已到,只要坚持调改,未来将会重返伟大零售企业行列。

结语

仅凭胖东来对永辉几家门店调改所取得的成功,就预判永辉已到发展的拐点甚至说这就是中国超市唯一的出路不能说不算武断。同时,受到线上渠道、社区团购及消费者习惯改变等各方面的冲击,以永辉为代表的线下商超的业绩扭转也并非是短时间内就能实现的。再者,两家公司的业态和商品结构差别较大,对于供应链建设能力、门店管理等细节的要求也不同,拿下永辉后名创要如何以自身的能力改造永辉,又将如何协同永辉的优势来发展名创都存在着极大的不确定性,这也难怪其受到资本市场的质疑。

不过,这次收购也确实给线下零售的未来带来了更多的可能性。而不管此次收购后名创是否真的能实现其所预期的目标,雷报能够断言的是:作为关键要素之一,IP引领未来线上线下经济发展的趋势不会变,消费者精神需求层面的提升态势也不会变,“IP+”产业经济发展的时代浪潮将继续奔涌向前、势不可挡。

评论