文|商业封面

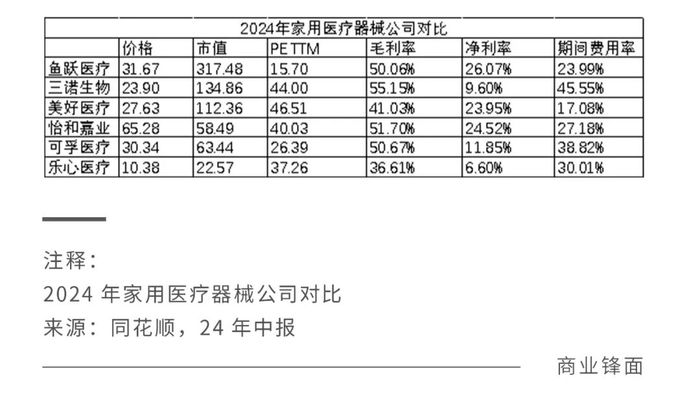

鱼跃医疗以超300亿的市值占据家用医疗器械的首位,根据24年中报,鱼跃毛利率在50%左右,处于行业中上水平,而净利率达到了行业最高26.07%, 在23年其净利率更加突出为29.81%。

作为行业龙头又有如此高的利润率,市盈率却是行业最低,这似乎并不符合常理,其股价是否被明显低估了?

从数据对比来看,鱼跃的高净利率主要来源于较高的毛利和超低的期间费用率。

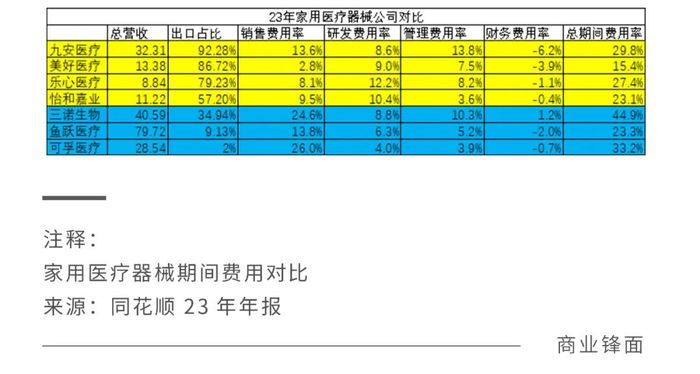

上表中的7家公司可以分为两类,第一类:九安医疗,美好医疗,乐心医疗和怡和嘉业,它们都以出口为主,销售费用率都较低,主要原因是通过境外的批发商或独家代理直接销售,这样企业不需要在当地进行大规模的市场推广和终端维护工作。

但这就更依赖于产品的品质和创新,所以这四家的研发费用率也都处于较高水平。第二类:三诺生物,鱼跃医疗和可孚医疗,它们主要做国内市场,而三诺和可孚的销售费用率却要比鱼跃高10%以上。

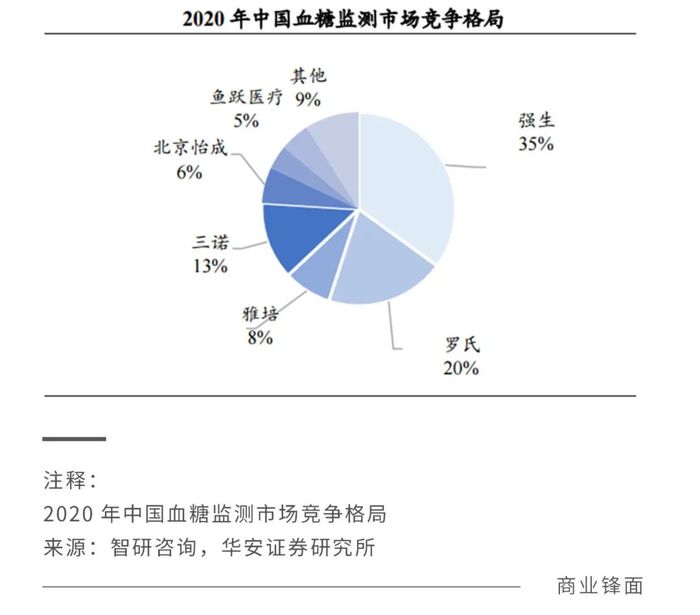

先看三诺,它的主营业务是血糖检测系统,业务占比超过了70%,也是国产品牌市占率第一,对应的是鱼跃医疗的糖尿病解决方案业务,总营收占比10%左右,市占率5%。三诺这块的毛利率在23年是59.72%,国内部分是64.30%,而鱼跃基本都在国内市场,毛利率为62.68%。

三诺在12年上市,主营业务一直都是血糖仪和相关产品,而鱼跃在2020年后收购凯立特才开始做这块业务,并且毛利一直在60%以上。毛利上来看两者差距不大,但是鱼跃后发先至,体现出其生产端成本控制的能力。

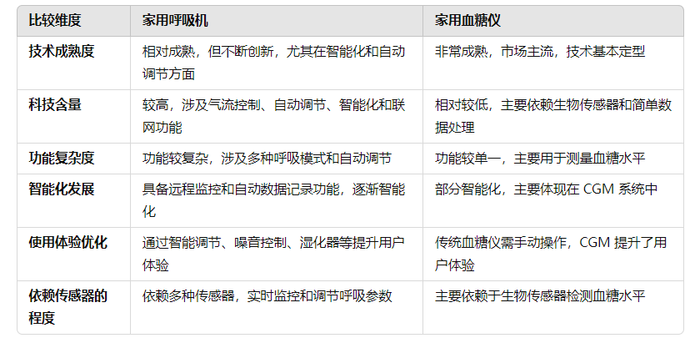

再来看期间费用率,首先,鱼跃的呼吸治疗解决方案占比超过了42%,通过上表的比较可以看出,呼吸机市场相对较新,技术壁垒较高,产品的科技含量较高,而血糖仪则是更成熟的市场,产品同质化严重,这就导致了血糖仪市场竞争更加激烈需要更多的推广和营销。制氧机行业从科技含量和市场成熟度上介于两者之间。

所以以血糖仪为主业的三诺的销售费用率要比以呼吸机和制氧机为最大业务的鱼跃要高。从研发费用率上来看三诺却比鱼跃要略高,这里有两个可能因素,一是三诺作为国内血糖监测行业龙头的同时有34.94%出口美国,这就要求产品具有更高的创新性和品质;二是鱼跃业务更加多元化包含血压仪,体温计,消毒水等更加成熟的产品从而摊薄了研发费用。

最后,三诺的管理费用率远高于鱼跃,鱼跃员工超6000人,而三诺超4500人,鱼跃的总营收是三诺的近两倍,从这个角度来看,鱼跃的管理效率是高于三诺的。

再来看怡和嘉业,作为呼吸机行业龙头,市占率国产第一,境外业务占比57%。从毛利上比较,鱼跃的呼吸治疗解决方案业务毛利较高约56%,怡和嘉业家用呼吸诊疗产品毛利约为40%,耗材(比如呼吸机面罩)65%,国内平局毛利约50%。但从产品定位上来看,怡和嘉业的呼吸机比鱼跃定位更加高端,价格相对较高。这里看似有些矛盾,产品拥有高毛利一般有两个原因,第一产品科技含量带来的高附加值和定价权,第二产量较大通过规模效应降低成本。

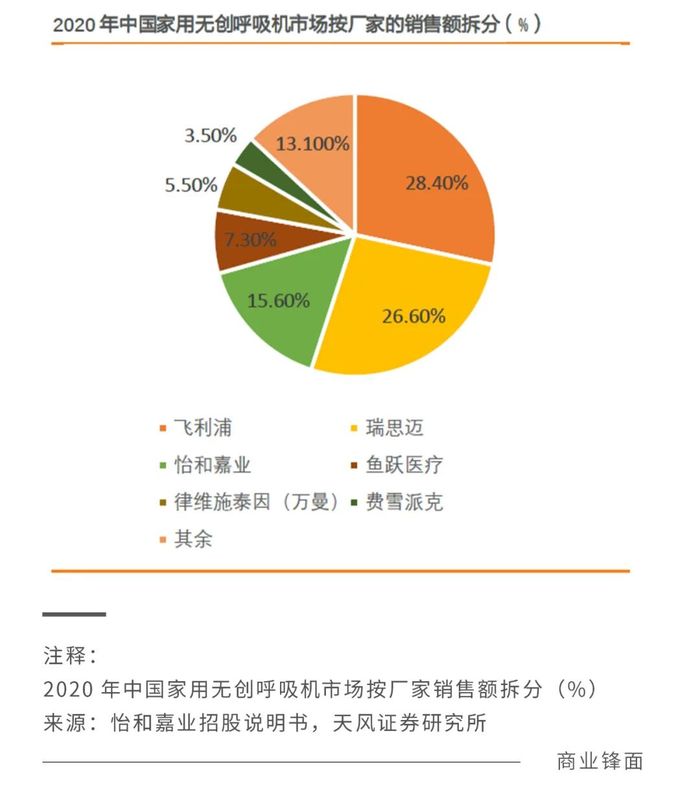

而怡和嘉业从市场份额和产品定位都比鱼跃要高,毛利却低于鱼跃。细观下,以2020年为例,怡和嘉业国内家用呼吸机市占率上远远领先于鱼跃,但是其业务规模只有3.07亿,而鱼跃的呼吸与供氧业务达到了22.6亿,这说明鱼跃在雾化器,制氧机等呼吸相关的产品销量上远远高于怡和嘉业,而这些产品可能具有更高的毛利。

另一方面,鱼跃呼吸相关产品毛利在2020年前一直低于50%,在2020年达到了近62%的水平,随后几年都保持在55%左右。而怡和嘉业22年才上市,其境内业务在2020年前的毛利一直在50%以上,在20年达到顶峰68%,但在21年和22年出现下滑,平均在44%左右,在23年才重新回到50%。

综上可见鱼跃在呼吸相关业务的高毛利来源于,一是产品多元化带来的高毛利,二是疫情导致的呼吸相关业务近两倍的营收增长带来的规模效应(2019年12亿增长到2020年22.6亿),三可能是品牌效应和用户人群的精准定位。从期间费用角度来看,怡和嘉业的销售费用率和管理费用率都较低,由于主做国外市场并且总营收规模较小导致,而研发费用率较高,因为主打高端市场,需要更多的研发创新。

最后在看下可孚医疗, 这家公司21年上市,虽然产品多元化,但是既卖自有品牌也卖代理品牌。商业模式是依托于自身的线上电商和线下门店的渠道优势,再通过对于用户和市场的了解不断推进产品的自产化。从毛利上来看,其成熟的业务如康复辅具,医疗护理类毛利都较高,而存在代理品牌的呼吸支持类和健康检测类业务毛利较低。但其总毛利呈现上升趋势,在24年以前都在50%以下,在今年中报达到了50%以上,这是产品逐渐自产化导致的。在期间费用上,销售费用率较高,研发费用率较低,并压缩管理费用也是由于其营业模式导致的。

综上我们可以看出,鱼跃作为家用医疗龙头,优势一直不在于它的产品科技创新所带来的高附加值,而是比其他家用医疗企业更强的管理能力,和产品多元化,高产能所带来的规模效应,以及由于疫情所带来的品牌效应和对于下沉市场更精准的把握。从这个角度来看,相比医疗器械行业,鱼跃反而更像家用电器行业。

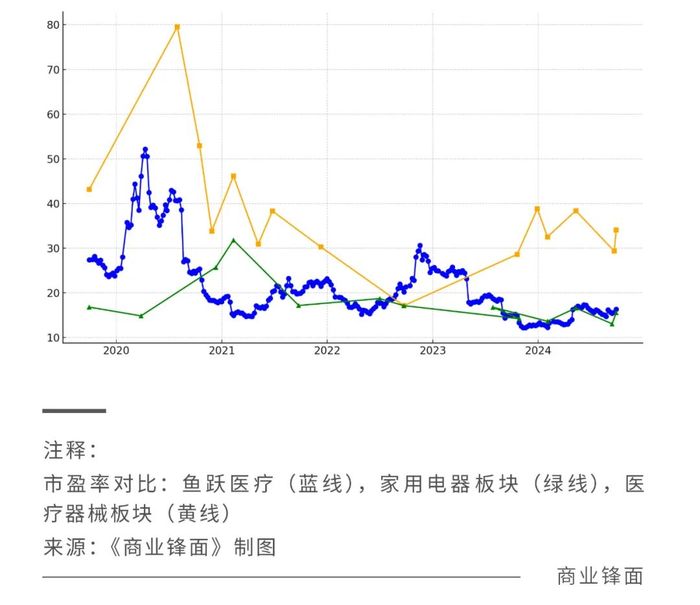

通过上面这张市盈率对比图可以看出,在疫情刚开始的2020年鱼跃的市盈率和整个医料器械板块的市盈率走势同步,但在随后几年里就开始更倾向于家用电器板块。而在近一年里其市盈率与医疗板块越走越远,已经基本和家用电器板块同步并重合了。

这说明市场正在以家用电器行业的市盈率给予鱼跃估值,这就解释了开始的问题,为什么鱼跃市盈率是行业最低,那么你认为鱼跃医疗是否被低估了呢?

评论