界面新闻记者 |

市场交易热度高,ETF已是资金重点关注对象,部分头部宽基ETF成交额频创新高。

近日,博时、华夏、鹏华、国泰等多家公募宣布下调旗下ETF产品综合费率(指管理费率和托管费率)。

10月14日,博时基金公告,博时创业板ETF管理费率由0.50%调降至0.15%,托管费率由0.10%调整为0.05%。此外,联接基金C类销售服务费由0.40%调整为0.10%。

此前,10月8日、9日,鹏华沪深300ETF及其联接基金和华夏创业板100ETF及其联接基金的综合费率由“0.50%+0.10%”下调至“0.15%+0.05%”水平。

9月30日,国泰基金宣布将国泰沪深300增强策略ETF管理费率由1.00%调低至0.50%。

在9月24日超预期政策连续出台后的这波行情中,创业板指数暴涨,创业板ETF区间(9月24日至10月14日,下同)收益整体在40%上下。

截至目前,市场上共有15只跟踪创业板指的ETF(包含增强策略产品)。其中,广发、博时、南方、华夏、平安、浦银安盛和中银证券的创业板ETF综合费率为“0.15%+0.05%”,处于当前最低费率水平;富国创业板ETF和融通创业板ETF采取“0.30%+0.10%”的综合费率,除去富国和嘉实的两只增强策略产品,其余产品均采取“0.50%+0.10%”的综合费率。

近两周,15只创业板ETF共计获得约180亿份净申购。

易方达创业板ETF在这波行情中,获得超140亿份净申购,目前规模为1141.57亿元,为全市场第八只千亿股票ETF。

天弘、广发创业板ETF规模在百亿左右,处于第二梯队。采取最低综合费率的广发创业板ETF获得超14亿份净申购,天弘创业板ETF则获得4.25亿份净申购。富国创业板ETF区间内获得超6.12亿份净申购,仅次于广发。华夏、南方、平安基金等创业板ETF均获得净申购。

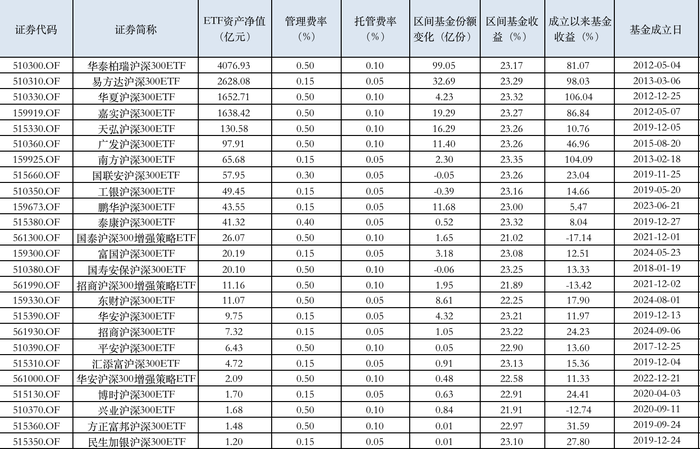

本轮行情中,沪深300ETF区间收益均超20%。

截至目前,共有25只沪深300ETF(包含增强策略产品),易方达、南方、工银瑞信、鹏华、富国、华安、招商、汇添富、博时、民生加银基金的沪深300ETF综合费率为“0.15%+0.05%”,处于当前行业最低水平。

继国泰沪深300增强策略ETF降费后,沪深300增强策略ETF均采取“0.50%+0.10%”的综合费率,处于当前行业最低水平。

区间内,25只沪深300ETF共计获得约220亿份净申购。相比创业板ETF,沪深300ETF的头部效应更为明显。

首先是“巨无霸”华泰柏瑞沪深300ETF,区间内获得近百亿份净申购,目前最新规模稍有回落,仍保持在4000亿元以上。易方达、华夏、嘉实基金的沪深300ETF规模也在千亿以上,区间内分别获得32.69亿份、4.23亿份、19.69亿份净申购。天弘、广发、鹏华基金的沪深300ETF区间内获得了超10亿份净申购。

某业内人士表示,ETF降费符合行业高质量发展的诉求,能够让利于民,降低投资成本,传递出吸引长期资金配置的信号。另一方面,长期资金配置ETF有利于市场稳定。ETF流动性是影响资金配置的主要因素,还受到跟踪误差、风控、费率等因素影响。此外,宽基指数容量有所差异,如果某宽基ETF规模的增长过快,二级市场购买股票达到成分股的总股本的5%。那么在这样的情况下,跟踪同一指数的其余ETF产品将受到资金关注。

鹏华基金认为,从历史的几次底部去看,宽基指数相较于行业主题,用于抄底的性价比也很突出。在四个历史底部后的一年时间里,沪深300指数的表现普遍优于申万一级行业指数的收益最小值,尤其是在市场反弹较大的时期如2008年和2019年。

底部区域往往会出现估值的整体性修复,此时行业轮动较快,宽基指数的适应性更强,能够更好地捕捉市场的机会。与此同时,行业指数虽然在某些阶段具备更高的弹性,但需要投资者具备更强的行业判断力和择时能力。

国泰基金量化投资部总监梁杏表示,沪深300增强ETF是一只兼具了阿尔法和贝塔的品种,有沪深300的底仓与风格特征,同时还能去尽量捕捉超额收益。

博时创业板ETF基金经理尹浩表示,创业板已成为服务科技创新和战略性新兴企业的重要平台。如今,新一轮科技周期已到来,创业板指发展可期。同时,股票ETF具有资产透明、风险收益特征清晰、跟踪市场紧密等特征,具有较强的工具性,较为适合在市场底部位置用ETF进行布局。

博时基金同时提醒投资者,创业板也是波动率比较大的指数。受创业板涨单日跌幅限制20%的影响,投资于创业板指数的创业板ETF的单日涨跌幅限制也为20%。需注意弹性较大的同时,产品的投资风险也相应增大。

评论