文 | 源Sight 安然

王健林的电影帝国彻底分崩离析。

近日,传奇影业宣布,已完成购回大连万达集团在该电影公司的剩余股权,并将由阿波罗全球管理公司全资拥有。这标志着传奇影业与万达集团正式脱钩。

2016年1月,传奇影业被万达影视以35亿美元的价格收购,纳入万达电影事业版图。这桩当时中国企业在海外最大的文化产业幷购交易,展露出万达开拓电影帝国的雄心壮志。

曾经,万达文化产业是集团支柱产业,2016年占集团收入比重超四分之一。万达电影是万达文化板块的创收引擎,是王健林重点培养的上市公司,被视为万达“亲儿子”。

为了提高万达在全球电影行业的核心竞争力和话语权,实现万达电影“全球第五”乃至更高地位的梦想,王健林为万达电影配置了产业链上下游的多家专业公司进行辅助。

最后,例如斥资7亿美元收购的AMC,万达集团几近清空,2021年全部退出AMC董事会;例如被寄予厚望的传奇影业,万达集团逐步剥离,从2022年开始陆续向阿波罗全球管理公司抛售股权,到如今双方正式分手。

万达电影自身,也在今年4月正式脱离“万达系”。半年前,上海儒意的柯利明取代王健林成为万达电影实控人,万达电影正式易主。

苦陷现金流和债务危机的王健林,最终还是亲手粉碎了自己的电影之梦。

电影梦的腾飞

王健林的电影梦由来已久,他对此曾有过极其美好的设想。

“万达影视并购美国传奇影业后,2016年收入也将成为世界电影产业收入最大的企业。”在万达集团2015年年会上,王健林满怀期待地说道。

在第二年的工作报告中,他仍不忘雄心壮志,表示万达在电影产业方面要“继续扩大市场份额,实现2020年全球20%的市场份额这一伟大目标”“整个电影产业2020年要实现100亿人民币净利润”。

这并非来自一个地产大佬的疯狂臆想,站在当时的时代起点来看,并不算异想天开。

那是中国电影产业高速增长的黄金时代。国家新闻出版广电总局统计数据显示,2015年,中国内地电影总票房440.69亿元,同比增长近50%,表现出强劲的增长势头。全年城市影院观影人次12.6亿,同比增长51.1%。

不仅“看电影”已经成为城镇居民的生活常态,影视行业的资本化也来到了一个新阶段,2014年,国内各大互联网公司和视频网站迈出了进军电影市场的第一步,爱奇艺影业、合一影业、腾讯视频、阿里影业迅速成为行业不可忽视新的力量,博纳影业总裁于冬甚至做出“未来的电影公司都将为BAT打工”的论断,互联网颠覆传统电影行业的声音盛嚣尘上。

彼时还叫万达院线的万达电影在2015年成功上市,成为中国院线第一股。万达电影梦就此升腾。从2015年1月上市到年底,万达电影股价涨了10.2倍,一跃成为全球市值最大的院线公司。

2015年,万达电影大举扩张,通过收购澳洲第二大院线 Hoyts 公司,实现全球化发展战略,提高国际市场份额;通过购世茂影城,提高国内市场份额;通过收购慕威时尚,实现电影媒体整合营销……极力完善国内外产业布局。

一入市即高举高打,在旁人眼中或许需稍作休整再出发,但对万达电影来说,油门还可以再加。全球发行和IP短板是万达电影迫切想要解决的问题。2016年,万达电影依旧大力推进并购事宜。其中,最为人瞩目的就是其豪斥35亿美元收购美国传奇影业公司一事,这也是当时中国企业在海外最大的一桩文化产业并购案。

传奇影业是美国独立的电影制片公司,由托马斯·图尔于2000年创立。该公司制作与投资了多部影片,包括《蝙蝠侠:黑暗骑士》《盗梦空间》等。

在万达电影看来,将传奇影业纳入版图,或可极大扩充公司的影视资源,有效弥补全球规划与IP短板。然而,万达电影2016年的加速狂飙,换来的不是想象中的如日中天,而是节节溃退。

惨遭滑铁卢

接手传奇影业后,万达电影开始头疼了。

仅从账面上看,和传奇影业的这桩买卖看起来并不划算。

正式购入传奇影业的是万达影视的子公司青岛万达影视投资。2016年5月,万达电影公告称,拟以约375亿元购买万达影视及子公司传奇影业。但3个月后,因交易各方认为重组时机尚不成熟,万达电影宣布中止此重组方案。

有分析人士指出,万达电影收购万达影视告吹的原因之一是传奇影业的巨额亏损。根据当时披露的数据,传奇影业在2014年和2015年分别亏损22.43亿元、36.28亿元,占万达影视亏损额的83%和91%,这显然不能让投资者满意。

而加入万达后的传奇影业,交出的成绩单也让不能让高要求的王健林满意。2016-2017年,传奇影业在中国发布的多部影片。其中,《魔兽》亏损、《长城》口碑票房双失利;《金刚:骷髅岛》票房超出预期,但随后的《环太平洋2》与《摩天营救》中规中矩,反响平平。

伴随而来的,是高层的频繁变动。2017年,传奇影业的创始人兼CEO托马斯·图尔宣布辞职,传言称图尔的离职或许与《长城》票房不及预期有关,但随后被辟谣;接着,传奇影业CEO罗异又出走。

同年,王健林接曾对媒体透露,由于传奇影业2016年业绩不够理想,传奇影业将从这次上市的计划中剥离出去。未来传奇影业还将有很大规模的重组计划。

然而,更大的动荡来源于大环境。

一方面,当时的电影市场出现震荡。与2015年相比,2016年全球票房增长率严重下滑,国内票房增速放缓。自2002年院线制改革以来,内地电影票房已连续14年保持增长,相较于过去30%以上的复合增长率,2016年同比仅增长3.7%。

另一方面,时值银行业监管向深水区走去。民生证券副总裁、研究院院长管清友表示:“今年最超预期的是监管,准备好迎接惨烈时刻。”此外,由于外汇储备大量流失等原因,国内监管层频频对国内企业海外收购进行发声,抑制过热。

因此,大举并购海外资产的万达似乎就要撞上枪口。2017年6月22日,由于监管收紧债券被抛售的传言,万达遭遇“股债双杀”。万达电影当日午间一度逼近跌停,市值缩水超60亿元。

面对危机,身经百战的王健林反应迅速,随即开始大批甩卖资产,减轻负债压力。2017年7月,万达商业、融创中国联合发布公告,万达以295.75亿元,将西双版纳万达文旅项目、南昌万达文旅项目等13个文旅项目的91%股权转让给融创;融创房地产集团以335.95亿元,收购北京万达嘉华、武汉万达瑞华等76家酒店。

万达原本的电影版图扩张计划也按下暂停键。同年,据相关媒体披露,王健林出资10亿美元收购制片公司Dick Clark Productions的计划已被终止。据了解,万达与DCP的解约费为5000万美元。

2017年7月,万达电影开始停牌,随后宣布重启对万达影视的收购计划。2018年1月,万达电影在重大资产重组投资者说明会上表示,重组将不包括传奇影业。此后,传奇影业在万达系的关注度逐渐下降,渐渐走向自筹资金“赎身”的道路。

梦碎

而王健林治下的万达电影,遭受的打击远未结束。

2020年,凛冬忽至,突如其来的疫情对整个电影行业造成巨大冲击。根据年报,2020年全国影院自1月23日起停止营业,7月20日后才得以陆续恢复营业。当年国内总票房跌至186.05亿元(不含服务费),同比下降68.69%;观影人次5.49亿,同比下降68.27%。

报告期内,万达电影实现营收同比减少59.21%,亏损超66亿元,出现上市以来最大年度亏损。随后几年,行业市场一直处于缓慢恢复的阶段,万达电影也与行业同呼吸共命运,缓慢回血。

但这段时间,万达电影原本视为依仗的集团主体,却有大厦将倾的危险。

万达的轻资产战略一直在推行。2018年3月,“大连万达商业地产股份有限公司”更名为“大连万达商业管理股份有限公司”,正式由地产公司转型为商业管理公司。

2021年3月,珠海万达商业管理集团股份有限公司成立。作为大连万达商管旗下商业中心轻资产运营管理的唯一业务平台,2021年10月,珠海万达商管在港交所首次递交招股书。

根据招股书的披露,珠海万达商管的机构投资人于2021年8月对珠海万达商管的投资额约为380亿元,其中太盟投资集团的投资额约为28亿美元(约180亿元)。按照之前对赌协议的内容,如果珠海万达商管在2023年底前未能完成上市工作,万达商管有义务向上述投资者回购股份。

为了履约清债稳定现金流,万达集团一再抛售资产,旗下多个万达广场接连出售。电影事业中,包括AMC等公司不断清空,版图一再收缩。

但尽管极力筹措资金,四度递表港交所,期限内,珠海万达商管的上市计划还是以失败告终。

2023,万达到了最危险的时刻。这一年,王健林终于将目光投向万达电影,亲手打破了自己的电影之梦。

2023年7月,中国儒意旗下上海儒意影视与万达文化集团订立股权转让协议,约定上海儒意影视出资22.62亿元,受让万达文化集团所持万达投资49%的股权。

5个月后,万达文化集团、北京珩润及王健林与上海儒意投资签署股权转让协议,拟分别将其持有的万达电影控股股东万达投资20%、29.8%和1.2%股权(合计持有万达投资51%股权)转让予上海儒意投资,转让价款共计人民币21.55亿元。本次交易完成后,公司实际控制人将变更为柯利明。

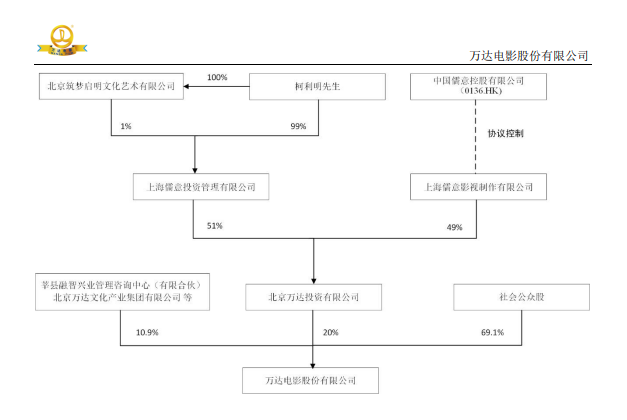

图源:公司公告

今年4月15日,万达电影接到通知,获悉万达文化集团和王健林向上海儒意投资转让的股权登记手续已办理完成。两天后,万达电影发布《关于间接控股股东股权转让完成暨公司控制权变更的公告》。根据该公告,万达电影正式易主,柯利明正式取代王健林成为万达电影实控人,万达电影入局“儒意系”。

至此,王健林经营近十年的电影之梦终结。从当初的“买买买”变成现在的“卖卖卖”,脱离高增长的时代红利,王健林和他治下的万达终究难抵时代的潮起潮落。

评论