文|动脉网

近日,复星医药披露公告称,旗下注射用A型肉毒毒素Daxxify(达希斐)正式获批,这是国内获批的第6款肉毒素。该消息发布三天后,华东医药也迎来重磅消息,其与重庆誉颜制药战略合作产品注射用重组A型肉毒毒素YY001治疗中、重度眉间纹适应症的Ⅲ期临床研究已顺利完成,即将进入新药注册阶段。

图1.国内其他在研肉毒素产品(数据来源:中信证据)

事实上,肉毒素的热闹远不至此,当前还有多款重磅产品也已进入临床末期。比如君合盟生物的JHM03,目前Ⅱ期临床研究已接近尾声,即将进入Ⅲ期临床;因明生物的YY001-002目前Ⅲ期临床试验受试者也已全部出组,离商业化只差临门一脚。除此之外,大熊制药、爱美客、精鼎医药、康哲药业、昊海生科等企业的在研产品也在快速推进之中,如果以当前临床审批进度计算,未来3-5年内预计将有超10款肉毒素产品上市。

这绝对是难以想象的一幕,要知道直至2020年,国内市场也仅有两款肉毒素获批。所以在短时间内,肉毒素能够实现爆发式增长,这不仅验证了这一赛道的市场价值,同时也意味着未来更激烈的竞争已经在所难免。那么,肉毒素到底在火什么呢?另外,在即将到来的行业激战中,谁又能成为最后的赢家呢?答案其实就藏在产品之中。

巨头疯狂扫货,肉毒素何以成为新战场?

近年来,在玻尿酸高利润的市场逻辑逐渐失效之后,整个医美行业其实都在寻找下一个爆款产品,而从当前市场布局来看,肉毒素显然被寄予厚望,目前已吸引不少头部企业押注。

以华熙生物为例,早在2015年,其就相中了Medytox的肉毒素产品,并先后出资近亿港币成立华熙美得妥,以此来推动该肉毒素产品在中国大陆地区的独家开发、拓展以及销售工作。“三剑客”之一的爱美客也是如此,2021年,爱美客以超募资金8.86亿元的重金投入,溢价74倍收购Huons25.42%的股权,并一举获得Hutox肉毒素产品在中国的独家代理权。

当然,疯狂押注的并不只有医美企业,一批跨界药企也纷纷跑步进场。以复星医药为例,早在2018年,其就以8800万美元的许可费用以及多达1.725亿美元的销售里程碑款项从医美企业Revance获得Daxxify(达希斐)在国内的商业化权益,并且在之后的5年时间里,复星医药在该产品研发上还投入超3亿元。

华东医药也是如此。2023年10月,其正式引进ATGC旗下的A型肉毒杆菌毒素的注射液ATGC-110,首付款1300万美元;1个月后,华东医药又出资1.5亿对重庆誉颜制药进行增资,以此获得重组A型肉毒毒素YY001在中国内地、香港特别行政区、澳门特别行政区医美适应症领域的独家商业化权益。

据动脉网不完全统计,过去五年里,国内共有近30家药企加码了肉毒素领域,总投入金额超过百亿元。而在火热交易背后,一个疑问已经愈发响亮,即肉毒素到底有何吸引力?

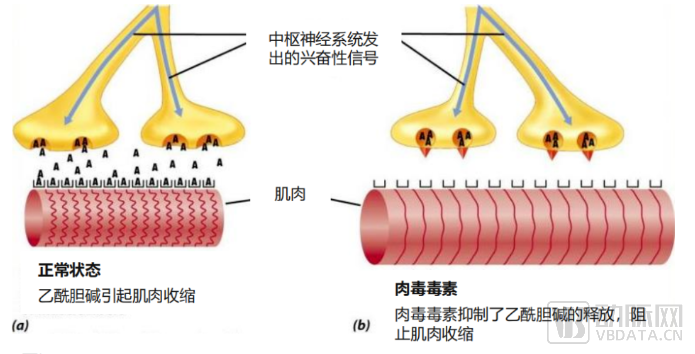

事实上,作为一款医美产品,当我们在讨论其价值时,必然离不开两点:一是功效,二是市场。先说功效,肉毒素学名为肉毒杆菌毒素,是肉毒杆菌在繁殖过程中分泌的毒性蛋白质,具有很强的神经毒性,能作用于运动神经末梢,以此干扰乙酰胆碱从运动神经末梢释放,从而使肌纤维不能收缩致使肌肉松弛。在美容医学中,肉毒素被广泛用于减少面部皱纹,近些年行业爆火的除皱针、瘦腿瘦脸针等都是其衍生产品。

图2. 肉毒素作用原理(图源:Brock Biologyof Microorganisms)

与玻尿酸一样,肉毒素也并非单一物种,共拥有A、B、C、D、E、F、G七种类型,目前临床应用最多的是A型肉毒毒素,这主要是因为其毒性最强且最稳定,因此疗效相对更好,另外就是其容易制备储存,成本优势较为明显。

接着再聚焦于市场。根据弗若斯特沙利文报告显示,中国肉毒素市场规模在2021年已达到39亿元,预计到2030年将达到390亿,市场即将迎来爆发。

对此,某资深医美投资人谈道,“首先从需求场面来讲,肉毒素重点聚焦的除皱瘦脸对于各年龄段女性来说,都是一笔‘刚性’消费;其次从使用频率来讲,肉毒素一直被医美机构作为‘拓客神器’,这是因为其平均每3到4个月需要重新进行注射,消费粘性极强;最后是从应用范围来讲,肉毒素作为一种生物制药产品,其实并不局限于医美,在眼睑痉挛、面肌痉挛、相关肌张力障碍、斜视等治疗场景同样被广泛应用。”

再加上市场渗透率的提升以及合规趋势下替代水货的逻辑,肉毒素市场预期显然已经拉满。而也正是因为如此,才能吸引一批急需寻找新增长曲线的医药巨头纷纷加码入局。

谁能挑战保妥适“全球销冠”位置?

肉毒素虽然是一个新兴市场,但当前已经有重磅产品。

这就是艾尔建的保妥适(Botox),作为全球第一款肉毒素产品,自出道以来,其就一直占据市场统治地位。根据财报显示,保妥适(Botox)在2023年售出56.73亿美元,其中美容用途售出26.82亿,临床治疗用途售出29.91亿。2009年,保妥适正式获批进入中国市场,并从此在国内占有一席之地,2023年国内销售额约6.87亿元。

虽然近些年,保妥适开始面临吉适、乐提葆以及西马等后来者的挑战,但它的市场份额依旧超过1/2,“全球销冠”地位仍然难以撼动。那么,保妥适到底是靠什么呢?

在众多行业人士看来,保妥适之所以能够“一枝独秀”,很重要的一点是在于其开发的适应症非常多。据悉,保妥适在世界范围内目前获批的适应症已超过27个,除美容外,还可以治疗偏头疼、背痛,以及多汗症、眼皮跳、斜视等。并且这还不是终点,根据艾尔建去年第四季度财报分析电话会议内容,保妥适还将向减肥市场发力,重点治疗“司美格鲁肽脸”。

而除了适应症多,保妥适另一大关键优势则体现在市场推广层面。事实上,作为肉毒素鼻祖,保妥适有一定市场先发优势,并且当前已经建立成熟推广体系。以中国市场为例,保妥适一直坚持医生培训和认证制度,通过公司的“艾尔建学院”,常年与各大医美机构合作“注射医师培训”,这不仅精准扩大了保妥适的市场流量,同时也为品牌积累了较好的口碑。

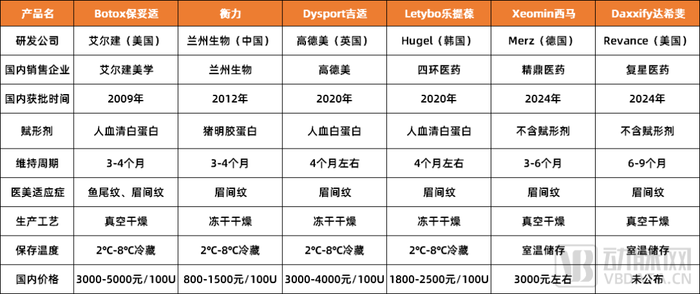

图3. 国内目前已获批6款肉毒素产品(数据来源:公开资料)

那么,随着当前越来越多的新产品获批,到底谁能与之一战呢?对此,某资深医美人士谈道,“虽然当前保妥适表现强势,但未来的肉毒素市场仍然是开放的,时间、产品力以及适应症,永远是肉毒素的核心竞争要素。”

先说时间,这里主要是指肉毒素维持周期。正如前文所说,肉毒素维持周期普遍较短,一般为3-4个月,这主要是因为肉毒素本质为异体蛋白,具有免疫原性,长期使用可能诱导中和性抗体的产生,反复多次注射后,容易产生抗药性或继发性无效。

而为了解决这一问题,新入局者已经探索出多种路径。以刚刚获批的达希斐为例,作为全球首款专利肽类长效A型肉毒素,其维持周期已经延长至6-9个月,这一方面是因为其拥有专有的肽交换技术(PXT),另外一方面则是因为其赋形剂不含人血蛋白和动物源性成分,因此在治疗过程中发生过敏及免疫反应的概率较低,维持时间随之拉长。

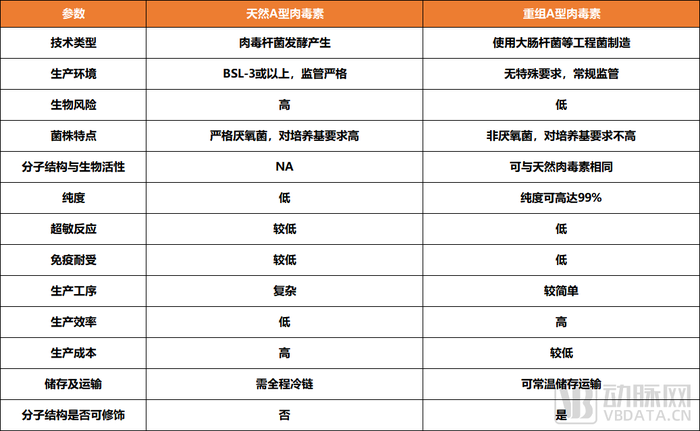

接着再聚焦产品力。事实上,作为“后来者”,产品力显然是弯道超车的关键,而从目前来看,现有肉毒素产品普遍功效时间较短,且产品通常含有外源性或非活性辅助蛋白及其他梭菌蛋白,存在一定的免疫原性风险。所以,研发更长效、更高纯度、更高安全性的新型肉毒素产品,就成为了未来决胜的先决条件。

图4. 天然肉毒素与重组肉毒素差别(资料来源:沙利文)

在此背景下,重组技术开始在肉毒素领域广泛应用,有望开启肉毒素新时代。具体而言,重组技术通过工程化设计,可以有效提高肉毒素对受体亲和力,增强内化作用,同时也能降低肉毒素扩散到周围组织的风险,提高使用者的耐受性。

以华东医药重组A型肉毒素YY001为例,其纯度高达99%以上,这意味着其毒性更强,功效也就因此更好。另外,高纯度也降低了将外源蛋白引入人体有关的免疫原性风险,提高了给药的整体安全性。目前,国内除YY001外,君合盟生物的JHM03和因明生物的YY001-002等同样属于重组蛋白技术,并且当前都已进入临床后期。

最后关注的是适应症。从“销冠”保妥适市场增长逻辑不难看出,开发新适应症无疑是肉毒素产品提升市场竞争力的一大发展思路。而从现阶段来看,国内已上市肉毒素产品主要集中在消费医疗领域,在严肃医疗领域应用还较少,这将是未来的增量市场。

比如君合盟生物,其注射用重组A型肉毒毒素JHM03就将适应症瞄向了成人脑卒中后的上肢痉挛治疗。9月14日,君合盟宣布JHM03用于成人脑卒中后上肢痉挛的临床研究已完成首例受试者入组,获批在即。事实上,肉毒素还在消化科、泌尿科、疼痛科、康复科、神经科等有临床落地场景,市场空间亟待挖掘。

所以整体来看,当前已占据市场主动的保妥适并非不可一战,随着入局者越来越多,以及产品不断迭代,市场格局或许还将重新洗牌。

肉毒素,何时成为下一个玻尿酸?

事实上,自肉毒素问世以来,其就一直在与玻尿酸进行对比,并号称要打造成为“下一个玻尿酸”,再次创造医美单品奇迹。

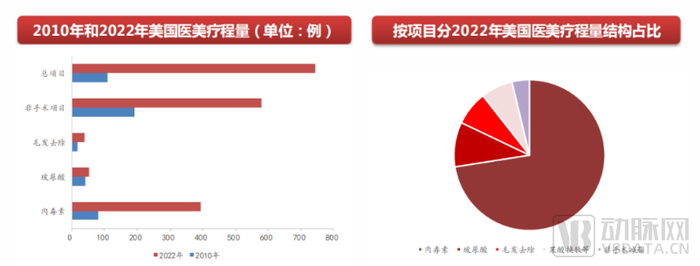

图5. 美国医疗市场产品占比(图片来源:《医美行业专题系列报告:医美注射类产品之玻尿酸&肉毒素》)

但从目前来看,肉毒素想要兑现这一目标并不容易,眼下还有很艰难的路要走。根据头豹研究院数据显示,我国肉毒素产品用量远低于玻尿酸,整体市占率不足玻尿酸的1/2。这刚好与国外相反,放眼全球,医美市场中43%的份额被肉毒素占据,而玻尿酸为28%。通过对比,不难看出,肉毒素在国内市场显然是一个被低估的赛道。

图6. 玻尿酸和肉毒素对比

这其中当然有原因,首先一点是在于肉毒素技术门槛高,政策监管严格。据爱美客招股书透露,Hutox肉毒素建设工期高达65个月,而一款肉毒素产品的审批周期至少在6年以上。因此,在玻尿酸产品遍地开花的时候,肉毒素还只有保妥适和衡力两款产品。虽然近些年肉毒素获批产品已扩大至6款,但与玻尿酸多达30个品类仍然有一定差距。

另外一点阻碍因素则体现在利润层面。众所周知,玻尿酸又被称为“医美茅”,核心原因是在于其毛利很高,巅峰期平均毛利率高于90%,与茅台基本持平。肉毒素显然不具备这一特征,受研发和生产成本影响,其市场平均毛利维持在60%到80%左右,而随着未来市场竞争加剧,以及信息逐渐透明且扁平化,肉毒素产品均价还将继续下降,利润空间也将进一步压缩。

最后一点则聚焦于市场风险层面。2023年2月,华熙生物发布公告称,其全资子公司钜朗公司向韩国Medytox(美得妥)提出索赔要求,这意味着其筹划了近七年的肉毒素生意最终“竹篮打水一场空”。据悉,双方终止合作原因是因为Medytox材料造假,且迟迟拿不出产品。虽然华熙生物仍然表示不会放弃肉毒素,但显然已经失去了先发优势。

这无疑为各大加码肉毒素的企业敲响了警钟。近几年,国内各大厂家纷纷通过代理国外已上市肉毒素产品的方式进军国内市场,这虽然可以缩短上市进程,抢夺先机,但风险同样存在,包括研发进度以及进入中国市场的可能性等等。

不过,任何事物都有利有弊,虽然从当前来看,肉毒素很难再重新玻尿酸的业绩辉煌,但随着越来越多的头部企业入局,以及更多创新技术的介入,再加上亟待开放的临床应用场景,这一领域的市场潜力仍然值得期待,行业间的竞争也将逐渐趋向白热化,而脱颖而出的关键就在于产品和市场。

评论