文|投资界PEdaily

投资界从黑石处获悉,2024年第三季度,黑石投资或承诺了540亿美元(约合人民币3800亿元),是两年多以来的最高水平。至此,黑石在过去12个月内已投入1230亿美元,出手惊人。

“这是我们历史上最活跃的时期之一,比去年同期增长了一倍。”黑石董事长兼首席执行官苏世民在财报会议上表示,我们正处于进入规模巨大、潜力巨大的市场的初期,黑石的业务全面加速。

下一个周期开启,黑石整装待发。正如黑石总裁兼首席运营官Jon Gray所言:“我们预计较低的基准利率将带来更多交易活动,在不确定性笼罩时期,往往孕育着最佳的投资机会。”浓眉大眼的黑石正在大举抄底。

黑石扫货,三个月投出3800亿

黑石最新成绩单出炉。

从流入资金来看,第三季度黑石的资金流入为410亿美元。如此一来,黑石在过去12个月资金流入累计达1670亿美元,目前管理规模已达1.1万亿美元,是当之无愧的PE之王。

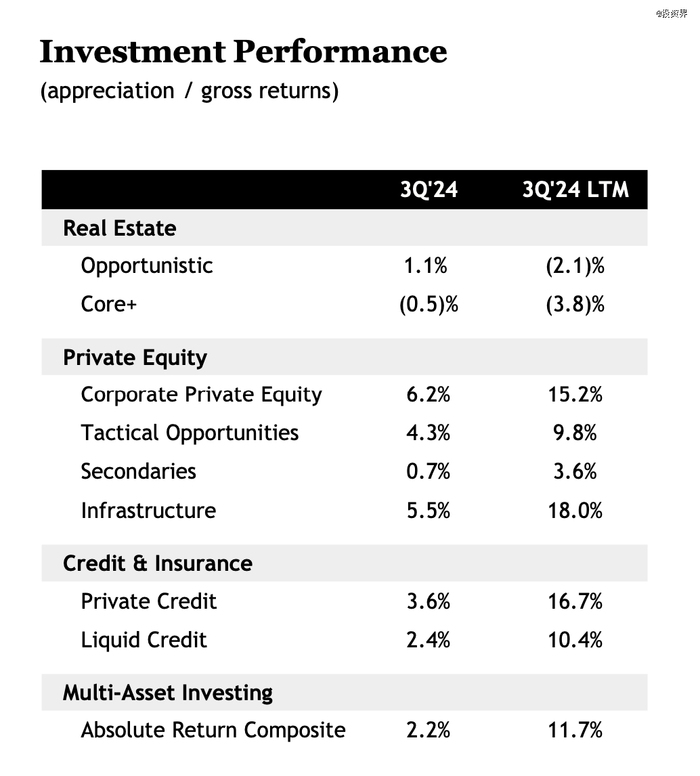

本季度,黑石各个业务版图表现亮眼——私募股权基金升值6.2%,过去12个月增值15%;基础设施基金升值5.5%,过去12个月增值18%,使得基金升值幅度达到近三年最高水平。

私募信贷已是黑石最为瞩目的版图。今年第三季度,黑石流入资金的过半份额都涌向了信贷和保险业务,这两项业务获得了210亿美元的新投资者承诺。

现在,信贷部门更是成为这家万亿PE巨头资产规模最大的部门,黑石还决定将部分房地产贷款业务归类至信贷业务。苏世民已指定,信贷投资将作为黑石下一个1万亿美元的目标。

重头戏则在投资端。根据财报,黑石在今年第三季度部署和承诺的资本达到540亿美元(约合人民币3800亿元),为两年多来的最高水平。此外,自资本成本达到峰值以来,黑石在过去12个月内成功部署了1230亿美元。

正如苏世民在财报会上说的那样,这是黑石历史上最活跃的时期之一。当国内部分投资机构出现“零出手”,黑石却大胆扫货。

其中最为印象深刻的是,9月由黑石集团牵头的财团表示,将以超过240亿澳元的价格收购澳大利亚数据中心集团AirTrunk——一家亚太地区最大的数据中心平台,在澳大利亚、日本、马来西亚、中国香港和新加坡都有相当大的影响力。这是黑石在亚太地区最大的一笔投资,也是今年以来最大数字基础设施交易之一。

在中国港股,黑石也操刀了一笔重磅投资——欧舒丹私有化。在这笔酝酿已久的交易中,黑石联合高盛为欧舒丹私有化提供了15.51亿欧元(约122亿人民币)的承诺资金支持。2010年,欧舒丹曾在中国香港联交所主板挂牌上市,成为首家在港股上市的法国企业。

这一季度,黑石还参与了84亿美元收购基于云计算的协同软件制造商Smartsheet,收购酒店会计软件和服务提供商M3的多数股权,多数股权投资了医疗咨询公司Chartis ,投资了工程与咨询公司Westwood,投资澳大利亚能源转型基础设施服务平台Symphony,收购备用电源解决方案提供商Trystar等等。

至于退出端,黑石这一季度以约10亿美元的价格出售了旗下11处公寓物业,还将持有的经济型住宿品牌母公司G6 Hospitality,卖给了OYO。黑石房地产资产管理美洲区负责人Rob Harper表示:“此次交易对投资者来说是一个极好的结果,也是一项雄心勃勃的商业计划的巅峰之作,该计划使我们投资者的资本增加了两倍多,并在持有期内产生了超过10亿美元的利润。”

但总体来说,许多公司一直难以以预期的高价卖出,黑石第三季度关键业务线的退出情况相对低迷。财报显示,过去三个月黑石私募股权的可分配收益下降了11%,房地产的可分配收益下降了3%。

正在酝酿一批超级IPO

“DPI的变现需求被压抑了很久。”Jon Gray在财报会上谈到。

言外之意,PE等待退出。这里不得不提到低迷的美国IPO市场,与前两年相比,2024年三个季度的上市数量和募集金额均同比下降。但来到秋季,在美联储降息、经济衰退担忧消退和股市强劲上涨的推动下,美国IPO市场在经历了近两年的低迷后开始逐渐复苏。

虽然全面复苏还需要时间,但华尔街认为现在是IPO的好时机。从股市上来看,股票变得比债券更具吸引力,许多上市公司的股价实现反弹。与此同时,包括凯雷、EQT和BC Partners在内的PE巨头最近都不约而同地表达了相似的决定——将大公司上市。

“最近科技股推动的全球股市上涨,表明投资者对IPO的兴趣可能重燃。”黑石总裁兼首席运营官Jon Gray在英国《金融时报》采访中表示,这为黑石的股票出售铺平了道路。他还透露,黑石正计划将部分大型投资项目上市。

Jon Gray认为,随着股票市场上涨,它就像一块磁铁,将公司从私人市场中吸出来。黑石近年来的投资包括收购美国医疗用品公司Medline Industries、乐高乐园所有者Merlin Entertainments和薪资软件集团UKG。该公司还拥有价值700亿美元的数据中心投资组合,并在疫情前押注了仓库,这些仓库的投资价值在这几年实现了飙升。

计划已经悄然进行中。“我昨天参加了一次会议,正在讨论潜在的IPO,包括发行多大的规模?应该在二月还是四月进行?”Jon Gray在财报会上透露。

在黑石的预期里,具有周期性的IPO市场将回暖。黑石首席财务官Michael Chae表示:“我们看到交易市场‘动物精神’回归的迹象。如果这样的趋势持续下去,我认为2025年的市场表现会相当强劲。”

也许正如黑石多位高管判断的那样,到2025年,我们将看到一个更好的IPO市场。到那时,随着批量的资产退出,私募股权基金的DPI将会回升,继续维持一个更多资本回流给LP,再分配更多资金的良性循环。

下一个周期来了

自1985年成立以来,黑石经历了许多周期,在浮浮沉沉中缔造一个庞大的金融帝国。正如苏世民所言,黑石在每一次周期中都比以前更加强大。

黑石历来是PE圈风向标。过去一段时间,因全球经济低迷,私募股权市场表现不尽如人意,整个华尔街哀鸿遍野,就连黑石也曾度过一段至暗岁月,“过去两年半过得并不轻松”。

但现在,事情已经开始起变化。投资界从黑石提供的一份文件获悉,这家执掌万亿美金的PE巨头表示,随着市场周期进入下一个周期,黑石已整装待发。

在新的周期里,黑石将充分利用数字基础设施、可再生能源、私募债权和印度市场等关键投资主题领域的增长潜力。

“我们将在一切恢复正常之前投入大量资金,因为我们相信,一些最佳投资是在不确定时期做出的。”Jon Gray在财报会上如是说。

沿着这样的逻辑,黑石团队正加速布局。据透露,黑石将很快完成包括企业私募股权、私募股权、能源转型、欧洲房地产和房地产债务等多个旗舰基金的募资。此外值得注意的是,截至上周,黑石已为新的开放式欧洲基础设施投资基金筹集了10亿欧元。

在信贷方面,黑石最近启动了90亿美元机会主义战略的后续融资,初始融资额为24亿美元。在股权导向业务中,已经启动或即将启动三个战略基金的后续融资,即220亿美元的私募股权二级战略基金、60亿美元私募股权亚洲战略基金和50亿美元生命科学战略基金。按Jon Gray所言,规模“至少会与上一只基金一样大或更大”。

这是PE豪门大举布局的一缕写照,KKR也来势汹汹——今年上半年,KKR筹集了320亿美元,是自创立以来第二活跃的募资季度;累计投出370亿美元,几乎是去年同期的两倍,其下半年的交易活动将再有所增加。

“现在是向前迈进的好时机。”想起KKR联席首席执行官Scott Nuttall曾不断强调的,在此时进行新投资的基金将成为受益者,而纵观一路走来,KKR正是在这样的时期,缔造了不少高回报的投资案例。

悲观者正确,乐观者赚钱。周期更替,也许变化就在此刻悄然发生。

评论