文 | 源Sight 安然

据时尚媒体华丽志消息,日前,劳力士旗下瑞士腕表珠宝零售商宝齐莱总部已证实,劳力士将在上海兴业太古汇开设在中国市场的首家品牌直营店,具体开业日期尚未公布。而在此之前,劳力士在中国市场没有直营店,所有的专柜均是经销商。

据悉,劳力士还将在该直营店二楼开设有官方授权的二手店,除销售外,门店也承接劳力士二手腕表的回收业务。

劳力士此次直接入局中国市场,并将二手腕表回收交易业务收归己身,一方面可以看出该腕表巨头对中国市场的重视,另一方面也透露出品牌对未来发展的不安与隐忧。

近年来,受全球经济环境的不确定性和通胀压力日增等因素影响,消费者对奢侈品的需求普遍降低。上个月,瑞士钟表业联合会发布了一连串行业下滑数据,向来备受追捧的瑞士高端腕表也难掩颓势。该协会在一份声明中表示,瑞士手表和手表机芯9月份的出口总额下降12.4%,至约19亿瑞郎(约合22亿美元),对中国的出口下降了50%。

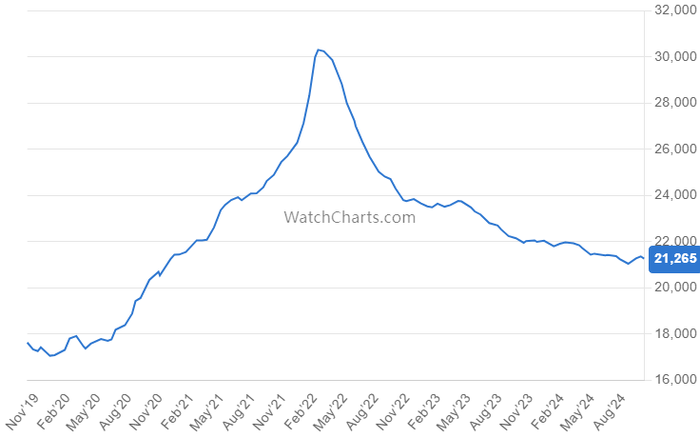

坚挺如劳力士也难高枕无忧。腕表数据监测平台WatchCharts显示,劳力士价格指数在2022年3月达到超过3万美元的峰值后便持续下跌,至今仍处震荡下行走势中。

面对日渐降温的市场,还有同行的虎视眈眈,劳力士似乎也开始感到吃力。于是,巩固经营的第一枪,瞄向了中间商。

高端腕表集体入冬

近年的高端腕表市场曾出现过一次短暂的高潮。

2020年疫情期间,由于欧美国家推行刺激消费政策,奢侈品消费大涨;同时,受消费避险情绪影响,具有保值属性的高端腕表受到市场热捧。

彼时中国市场热意明显。贝恩咨询《2021年中国奢侈品市场报告》显示,中国个人奢侈品市场在2021年全年实现增长36%。其中,高端腕表的增速达到30%。

在二手腕表市场,“顶流”劳力士更是一表难求,价格飞涨。根据时代财经报道,2022年年初发布涨价消息后,劳力士有历黑水鬼(潜航者116610LN)在二手市场售价高出官方售价4万-5万元;劳力士格林尼治型Ⅱ系列在二手市场溢价6万-7万元左右;宇宙计型迪通拿系列在二手市场售价可高出官方定价10万元左右。

然而,随近两年全球经济增速放缓,消费者消费信心普遍不足;叠加国内市场下行等问题影响,许多炒作资金逐渐退出,二手高端腕表行情一路走低。

图源:WatchCharts

根据腕表数据监测平台WatchCharts的数据,劳力士在二手市场的价格指数于2022年3月超过3万美元的峰值后便一路下跌;2023年年底较此前高位已跌去约30%;今年以来,大体仍处震荡下行。这也是众多高端腕表品牌近两年市场表现的缩影。WatchCharts数据显示,2023年二手腕表整体价格指数下跌了13.8%。

拥有泰格豪雅、真力时、宇舶等高端腕表品牌的奢侈品集团LVMH,今年前三个季度的钟表和珠宝业务板块录得营收同比下滑5%至73.56亿欧元(约合人民币566.67亿元)。

此外,欧米茄、宝珀、宝玑等高级制表品牌的母公司Swatch集团,今年上半年净销售额同比下降14%至34.5亿瑞士法郎(约合人民币280.53亿元),营业利润同比大跌70%至2.04亿瑞士法郎(约合人民币16.59亿元)。

Swatch集团业绩窘境背后,是整个瑞士钟表行业的出口需求低迷。10月17日,瑞士钟表业联合会报告称,9月份瑞士钟表和手表机芯的整体出口下降了12.4%至21亿瑞士法郎。其中,批发价格在3000瑞郎以上的昂贵手表出现明显下滑,出口额下降7.3%。

历峰集团等多家瑞士制表公司指出,一方面,瑞士法郎兑美元汇率强势上涨抑制了生产商的利润;另一方面,消费者在高通胀期过后的花销又趋于谨慎,综合因素叠加导致腕表消费减少。

高端腕表对消费者的吸引力正在减弱,在经历阶段繁荣后,行业市场呈现衰退迹象。

跳过经销商

对劳力士来说,钱也不好赚了。

一方面,消费者消费行为趋于理性,中低价格的腕表受到关注。今年上半年,在旗下“欧米茄们”销售额大幅下滑时,Swatch集团低价位线的Swatch品牌线销售额逆势增长。“只有Swatch品牌扭转了颓势,在中国的销售额增长10%。”Swatch集团管理层指出,中低价位腕表在中国市场有着“额外强大的需求”。

这对只有单一品牌且定位高端的劳力士来说,显然不是一个好信号。此外,虽然定位高端,但劳力士大部分产品本质上仍属运动机械腕表,其当下依然会面临与智能可穿戴设备的竞争。比如,在运动领域,如Apple Watch等智能可穿戴设备在创新设计与专业时计方面并不亚于传统机械腕表,且性价比更高。

另一方面,劳力士引以为豪的运动赛事合作领域,近期也受到震动。10月3日,LVMH集团宣布成为世界一级方程式锦标赛(F1)的全球官方合作伙伴。自2013年起,劳力士一直是F1的全球合作伙伴,并承担该赛事在全球所有赛事的官方时计工作。对于LVMH此次强势插入,劳力士至今保持缄默,但对品牌来说无疑是一记重击。

摩根士丹利和瑞士LuxeConsult联合报告指出,2023年劳力士销售额为101亿瑞士法郎(约合115亿美元),相比之下,LVMH集团2023年营收总额达到862亿欧元。

这一情况似乎坚定了劳力士扩大利润改善经营结构的决心。于是,开设官方直营店,直接经营新表与二手表销售与回收业务,显得顺理成章。

开设直营店,可以让劳力士缩短中间渠道,跳过经销商,获取利润。

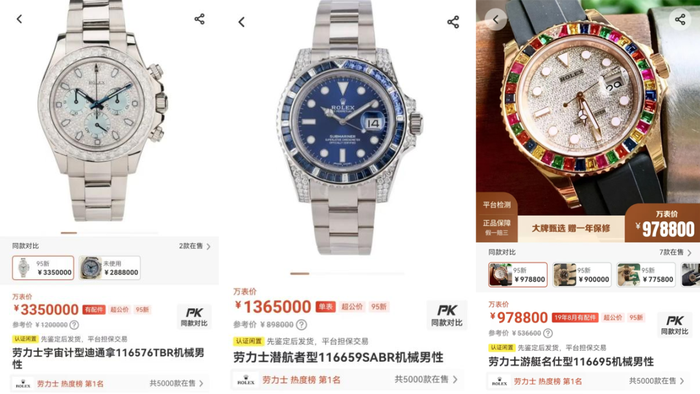

截图来源于万表网

源Sight注意到,在万表网等二手腕表交易平台上,截至10月22日,一只95新劳力士宇宙计型迪通拿116576TBR叫价335万元,原参考价为120万元;一只95新的劳力士白金水鬼 (潜航者116659SABR)叫价136.5万元,原参考价为89.8万元;一只95新劳力士游艇名仕型116695叫价97.88万元,原参考价为53.66万元。

结合前述报道提到的2022年叫价表现可知,劳力士热门藏表在二级市场一向溢价极高,即使部分二手表热度减退,但中间环节仍有极大利润空间。

而二手腕表市场较新表市增速迅猛,若能将此环节交易笼络回自己手中,或能为劳力士开辟一个不菲的创收来源。

根据麦肯锡预测,2019-2025年,全球二手腕表市场的年增长率为8% - 10%,销售额将达到290亿至320亿美元之间。相比之下,新表市场同期将以每年1%至3%的速度增长,预计销售额为520亿至590亿美元之间。

调控手表存量

2022年,劳力士曾试探性推出过一项二手表认证计划,授权品牌官方合作经销商售卖经过正品认证、带有全新两年国际保修卡的劳力士二手腕表,或为此次切入二手市场做铺垫。

其次,开设二手表回收交易服务,也有利于劳力士对市面流通的手表存量进行调控,保证产品的稀缺性,维护品牌形象与价值。

尽管劳力士曾公开对媒体表态,称“产品的稀缺性不是我们的策略”,并于去年宣布创建多个临时生产基地来提高腕表产量,但这显然不符合如今实际。

Swatch集团主席Hayek在今年早些时候表示,中国消费者审慎的态度已经持续一年,预计中国腕表市场的困境将持续至2024年底。历峰集团主席Johann Rupert在8月的股东大会上表示,中国内地和香港市场已经度过了繁荣时期,同时呼吁瑞士钟表行业企业减产,以应对高端腕表市场的衰退。

今年4月,在日内瓦“钟表与奇迹”高级钟表展上,劳力士公司CEO Jean-Frédéric Dufour不免坦承“将奢华腕表视为投资已是极具风险的行为”。由此,为了维护劳力士腕表面临挑战的投资属性、加强品牌控制力,自营回收业务也成为优先选择。

再者,奢侈品行业线下门店大多会提供各种顾客体验、试戴服务与各种文化、名人活动,以差异化服务突显品牌高端感。线下直营门店的推行,也有利于更好地传递品牌价值,强化劳力士品牌高端形象,加强与消费者的联系。

对消费者来说,能够在劳力士官方直营店直接购买新表与二手表,无疑更加方便也更有保证。

不过,对经销商来说,这无疑当头棒喝。因为他们不仅将失去劳力士这一金大腿,还将失去其他配售品牌的收入。

许多购买过奢侈品的消费者都对“配货”一词不陌生,这在劳力士腕表经销环节也频频出现。要拿下一只劳力士可乐圈(格林尼治型 II),可能需再购买价值20万元的珠宝;要购买一只劳力士表,还需购买一只帝舵表才能拿走……若失去劳力士这张王牌,经销商手下其他商品出手难度将大为增加,收入将锐减。

目前,尽管劳力士对中国市场的经销商网络是否重新布局仍不明朗,但“提心吊胆”可能会成为其国内经销商在未来一段时间的关键词。无论如何,这对劳力士来说,这将是面临市场激变强心稳业的关键一招。

评论