文 | 天下财道 杨帆

ETF基金规模增减已成为行情冷暖的晴雨表。

10月17日,即近期行情调整最低点附近,多只ETF基金遭遇净赎回,其中华泰柏瑞沪深300ETF遭净赎回近56亿元,高居ETF产品赎回金额榜首。

这绝非偶然,在近期市场调整期间,即10月14日至18日,华泰柏瑞沪深300ETF遭净赎回金额共计约99亿元,同样居ETF净赎回金额第一。

赎回金额高,除了和行情表现相关,也和产品特征有关系。

以10月17日为例,华泰柏瑞沪深300ETF净赎回金额约占总规模的1.46%,比许多同为沪深300ETF的基金,赎回比例高了好几倍。

为什么差异如此大?华泰柏瑞又是一家怎样的基金公司?

费率偏高

华泰柏瑞全称是华泰柏瑞基金管理有限公司,成立于2004年11月,目前共有3家股东,并列第一大股东柏瑞投资,原名友邦投资,是一家美资企业。

因此,华泰柏瑞属于中外合资基金公司。

总体看,华泰柏瑞总规模排名相对靠前,也算是头部基金公司。但公司旗下各类型产品发展极不均衡,主动权益类产品规模明显偏低。

截至今年二季度末,华泰柏瑞总规模4759亿元,主动权益类,即股票型、混合型,管理规模分别约为7亿元、495亿元,合计502亿元,占比不到11%。

这和管理层一直倡导的发展方向,显然并不相符。

近观华泰柏瑞,沪深300ETF是其代表产品之一。

华泰柏瑞沪深300ETF是国内首批跨市场ETF,于2012年成立,当时以近330亿的首募规模创下发行纪录。华泰柏瑞也由此抢占先机。

另一方面,华泰柏瑞沪深300ETF还多少有些“逆势而行”的意味。

自2023年公募基金费率改革推进以来,基金“降费潮”已从主动权益类产品扩展至ETF领域,在同质化竞争的压力下,降低费率成为基金公司的竞争手段之一。

以跟踪沪深300指数的ETF产品为例,易方达、南方、民生加银、汇添富等多家公司管理费年费率皆调低至0.15%,而华泰柏瑞沪深300ETF管理费率则仍高居0.5%。而且,后者的托管费率、最高认购费率和最高赎回费率都要高一些。

有业内人士向《天下财道》表示,华泰柏瑞沪深300ETF具有先发优势,而且规模较大,应该起到示范带头作用,但却坚持不降管理费率,有点令人费解。

业绩欠佳

不把投资人利益放心上,最终必然失去投资人的信任。10月17日的净赎回数据,也许在一定程度上反映了投资者的态度。

此外,数据显示,华泰柏瑞目前有70只产品(各类型分开计算,下同)规模不足5000万元,面临清算风险。

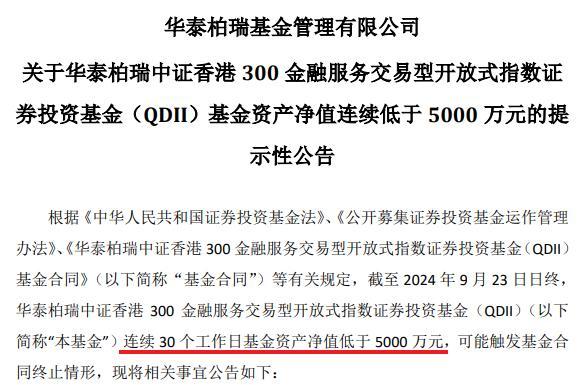

9月25日,华泰柏瑞中证香港300金融服务ETF发布提示性公告,因基金连续30个工作日基金资产净值低于5000万元,可能触发基金合同终止情形。

就在此前的6月6日,华泰柏瑞发布提示性公告称,截至2024年5月30日,华泰柏瑞有色矿业ETF因连续50个工作日基金资产净值低于5000 万元被终止。

令人唏嘘的是,华泰柏瑞有色矿业ETF刚于2023年11月30日成立,募集规模2亿多元,而从成立到终止,满打满算也不过6个月出头。

当然,主动权益类产品规模过小与业绩表现也息息相关。

三季度末A股市场大幅上涨,但至今华泰柏瑞旗下仍有29只混合型基金处于亏损中,更有5只产品亏损超20%。

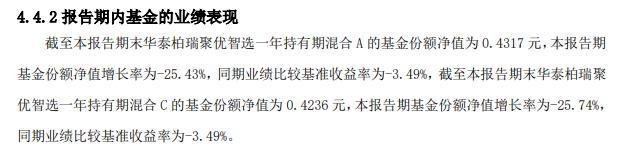

以华泰柏瑞聚优智选一年持有期混合A为例,该基金成立两年多以来亏损超过54%,今年以来亏损接近25%,同类排名处于底部位置。

在基金吧中,投资者也表达了不满情绪。但在该基金半年报中,基金经理只是简单描述了基金业绩表现,既未向投资者解释大幅亏损原因,也未有任何道歉。

人事震荡

华泰柏瑞旗下部分基金业绩较差,或许和多名资深老将先后离去有关。

2023 年,华泰柏瑞一手培养起来的两位老将陆续离开。

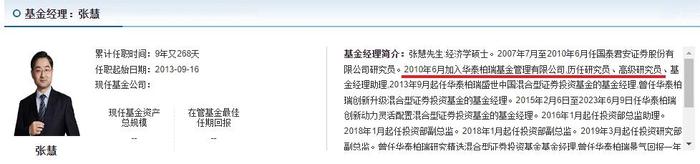

2023年6月9日,累计任职时间超过9年的张慧,一口气卸任了在管的全部13只产品。张慧曾是华泰柏瑞权益团队的领军人物,任期内最佳基金回报为337%。

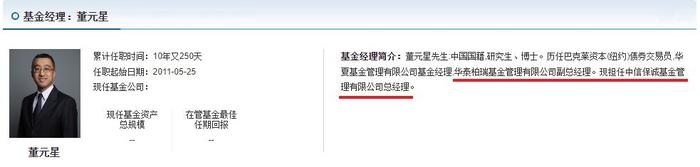

董元星则于2023年4月就因个人原因离职,他曾任华泰柏瑞副总经理,5月就跳槽到中信保诚基金担任总经理。

此外,公司内部治理水平也有待提高。

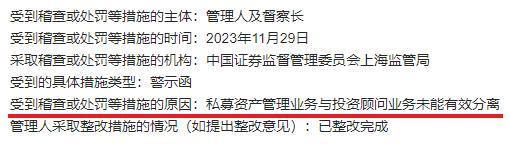

2023年11月29日,华泰柏瑞因私募资产管理业务与投资顾问业务未能有效分离,被上海证监局责令改正并出具警示函。

天眼查显示,华泰柏瑞周边风险接近700条,其中大量涉及所投项目和股东。

业绩和规模双重压力下,华泰柏瑞管理层也出现震荡。

今年7月2日,华泰柏瑞任命柳军、王文慧担任副总经理。7月13日,原副总经理李晓西因个人原因离任。

当然,华泰柏瑞也有其自身优势,外方股东在国际投资领域具有较丰富的经验和资源,中方股东华泰证券在国内资本市场也有较强的实力和影响力,公司旗下的指数基金也具有一定的竞争优势。

然而,就近期来看,产品端、业绩端、人员端都有难题需要面对,对华泰柏瑞来说,如何度过“阵痛期”?

有业内人士向《天下财道》分析说,华泰柏瑞应多管齐下尝试解决自身存在的问题。比如,优化迷你基金管理,加强产品创新;提升投研能力,加强风险管理;提高信息披露透明度,积极回应投资者关切。

对于旗下ETF基金遭遇巨额赎回,以及应对上述一系列难题,华泰柏瑞有何良策?相关窘况何时才能好转?《天下财道》将持续关注。

评论