界面新闻记者 |

2024年三季度末权益市场迎来反转行情下,券商资管权益型百亿规模基金经理数却未能“止跌”。

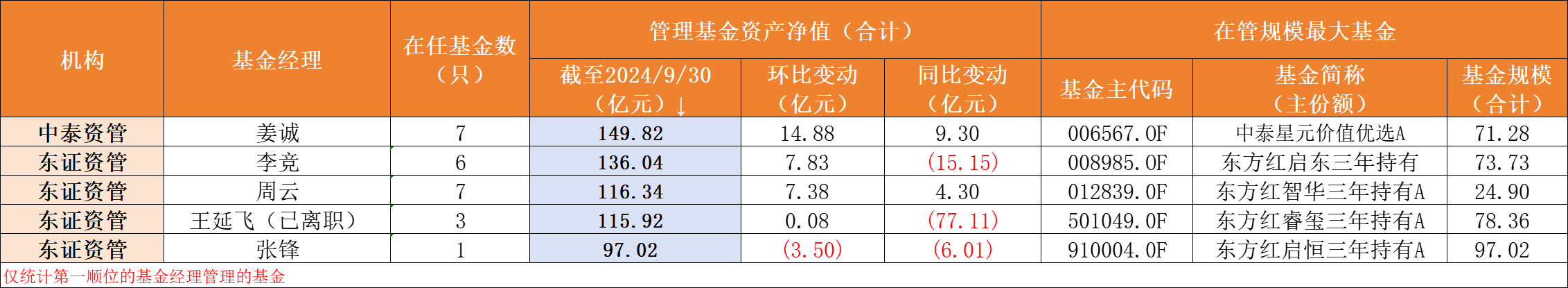

Wind统计,截至三季度末,以第一顺位基金经理进行统计,券商资管权益型百亿规模基金经理仅剩4位选手,分别为中泰资管姜诚(149.82亿元)、东证资管李竞(136.04亿元)、周云(116.34亿元)和王延飞(115.92亿元)。

东证资管总经理张锋在管基金规模97.02亿元,相较二季度减少3.50亿元。

不过,由于王延飞已于9月30日离任,他管理的三只基金已分别交由张锋、王焯和张伟锋单管或共管。

因此,张锋在接手王延飞管理的“东方红睿玺三年持有”(各份额合并计算,下同)后,将超过中泰资管姜诚成为管理规模最大的基金经理,总规模为175.38亿元。

界面新闻记者关注到,东方红睿玺三年持有为王延飞任期内管理规模最大的一只混合型基金,但该基金基金资产净值已连续6个季度出现“缩水”。

截至三季度末,东方红睿玺三年持有规模剩78.36亿元,较2023年一季度末减少接近4成。

张锋与胡晓共管“东方红启恒三年持有”。Wind显示,该基金三季度净赎回情况虽较二季度出现明显好转,但报告期内度净赎回份额依然达到8028.24万份。

截至三季度末,该基金区间回报3.96%(回报仅统计主份额,下同),但成立以来年化回报仍为负值,为-5.07%,业绩在东证资管权益型基金中排名相对靠后。

中泰资管姜诚、东证资管李竞和周云在管基金的合计规模均较二季度实现增长。

业绩层面,在924一系列新政催化下,资本市场吹响“反攻”号角,A股量价齐升,连续暴涨,权益型基金净值也在三季度末得到快速修复。

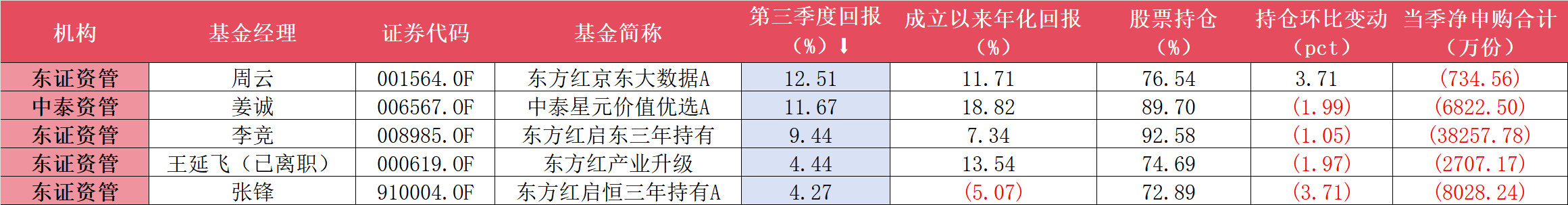

统计各位代表基金业绩看,第三季度五位上榜基金经理的代表作均录得正回报。其中,周云和姜诚当季回报纷纷超过10%。

数据来源:Wind、界面新闻整理

从重仓板块看,各位基金经理的代表产品均将制造业列为第一大重仓板块,但若以板块市值占比看,五位基金经理的持仓集中度则不尽相同。

其中,周云持有的制造业板块市值占投资股票市值比高达67.35%,中泰资管姜诚紧随其后,持仓市值占比也达到了53.72%;而李竞、王延飞和张锋持有的制造业板块市值占比均低于50%,分别为40.20%、48.57%和35.01%。

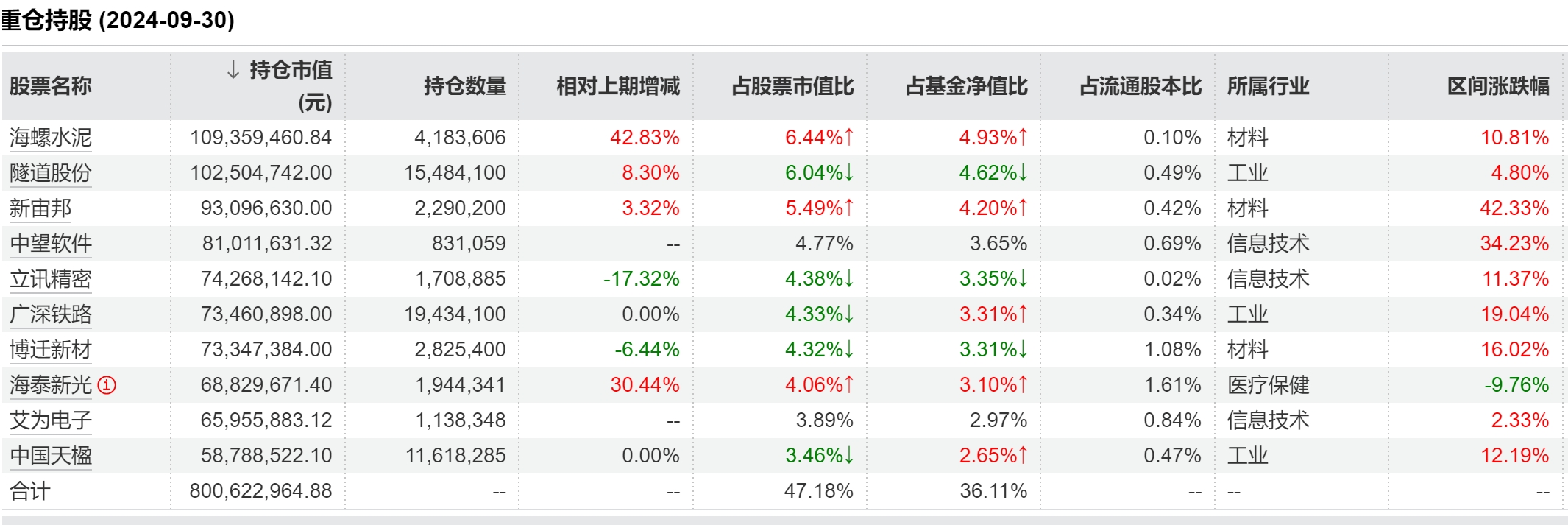

进一步看,周云代表作——东方红京东大数据A(001564)三季度实现回报12.51%。

报告期内,该基金股票仓位较二季度抬升3.71个百分点,为5位基金经理代表作当中唯一股票持仓获提升的基金。

其中,海螺水泥作为该基金第一大重仓股,截至三季度末,海螺水泥(600585.SH)获该基金加仓至418.36万股,环比提升42.83%;此外,第二、三大重仓股隧道股份(600820.SH)、新宙邦(300037.SZ)也均来自制造业,三季度也均获加仓。

图源来源:Wind

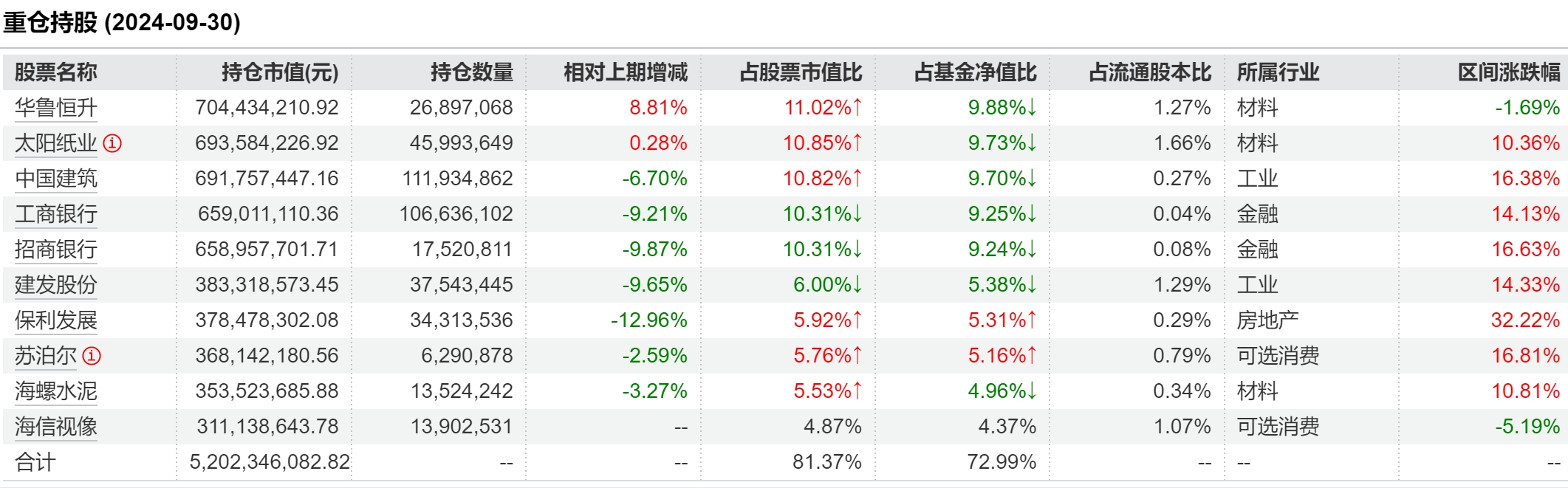

中泰资管姜诚的代表作中泰星元价值优选A(006567.OF)一直有持股集中度高、换手率低等显著特点。

Wind统计,自成立以来,中泰星元价值优选A实现年化回报18.82%,在五只上榜基金中位列第一,同时也是姜诚在管规模最大的一只产品,截至三季度,基金规模合计为71.28亿元,连续三个季度实现规模增长。

重仓板块上,除与周云都偏爱制造业外,姜诚对于金融业和建筑业的持仓市值也不低,分别达到20.61%和10.82%。

以持仓市值排名,前二重仓股华鲁恒升(600426.SH)和太阳纸业(002078.SZ)分别来自制造业,且姜诚均进行了加仓;报告期内,姜诚对持仓股份数最多的是中国建筑(601668.SH)和工商银行(601398.SH)进行了减持。

整体上看,三季度,姜诚在该基金上的重仓股以减仓为主,除大幅减配了保利发展(600048.SH)的持股数外,对于工商银行、招商银行(600036.SH)、建发股份(600153.SH)等环比减仓均接近10%。

图源:Wind

“分子端我们保持一贯的乐观,在操作上也只会随着股票价格的变化进行‘被动’应对:内部收益率越高以及确定性越强的标的,我们持有的比例也会越高,反之则反。”三季报上,姜诚表示,“过去的一个季度,我们遵循了这样的操作惯例,未来也会如此。”

评论