文 | 巨潮 小卢鱼

编辑 | 杨旭然

随着美国大选结束,上证指数也即将触及3500点高位,投资者对市场行情的看法也出现了明显分化。

一方面是A股市场两融余额在三年后重返1.8万亿元,维持在相对高位的融资买入额,暗示着还有不少专业投资者在“跑步进场”,一方面是A股上市公司密集发布股东减持公告,仅过去一周就有64家,其中不少是公司5%以上的股东。

大股东减持历来是件容易挑动市场情绪的事情。虽然投资者不应仅凭此单一因素做出投资决策,但在实际情况中,大股东减持还是被许多投资者视作牛市止盈、熊市割肉的重要信号。

有些大股东为了绕道减持、变相减持,也花招频出,或通过信托、资产管理计划,或通过一致行动人,让股民大呼防不胜防。这之中,上市公司创始人、实控人搞离婚式减持,是其中最难评价的。

虽然减持是股东的权利,但太难看的吃相也难免不让投资者心生不满。

01 异动

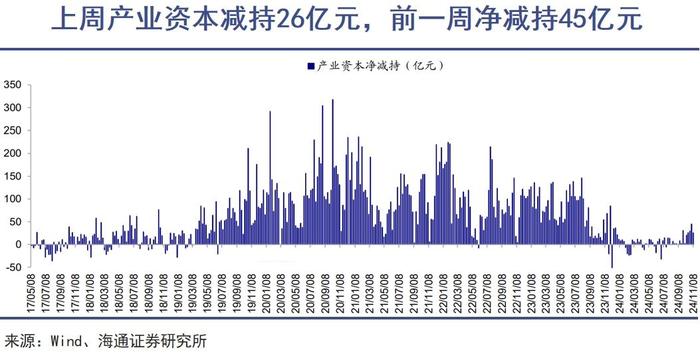

投资者通常会将股东减持视作判断公司股价走势的重要依据,这并非毫无根据的事情。事实上,不少金融机构的分析师在判断市场流动和仓位时,就会把产业资本净流出作为重要的参考指标。

产业资本很多是从公司初创时代就投入,一路陪伴公司成长至上市,是一类稍显特殊的重要股东。其投资目的往往不是为了短期获利,而是为了参与公司的长期发展,并在合适的时间点退出以获取财务投资收益。

产业资本的操作通常是逆周期的,即在市场低迷时通过增持股份或回购股票来稳定市场,在市场高涨时则通过减持股份以获取收益。

产业资本净减持可以理解为一种不太掺杂个人情感的止盈信号,无论这部分资本是来自机构或者自然人。

市场对产业资本净减持的情绪反应通常也不会有对公司创始人、实控人减持那么大。这是因为公司创始人、实控人减持往往有很强的信号效应,代表了公司最高层领导者对未来发展的看法。

如果实控人选择在股价高位减持,市场可能会将其解读为内部人士认为当前股价已经充分反映了公司的价值,甚至可能认为未来增长空间有限。这种信号效应可能导致其他投资者对公司前景产生怀疑,从而影响市场信心。

上市企业的大股东们也很清楚这一点,所以也一直在探索各种更低调、隐蔽的方法来实现减持,市场传言的“假离婚、真减持”是其中舆论声浪比较大的一种。

2023年4月4日,三六零发布公告称,公司实际控制人周鸿祎与前妻胡欢经友好协商解除婚姻关系,并就股份分割等事宜作出相关安排。

根据离婚协议,有446,585,200股约6.25%占比的股份,将被分割,当时的价值约89.67亿元。

虽然至今离婚双方都没有进行过任何的减持动作,但由于360公司和周鸿祎在市场和民间的广泛知名度,这一事件在当时还是引起了市场的密切关注。

AI概念爆发之后,三六零的股价从2023年2月7日的7元一路飙升至4月4日的20.85元,区间涨幅接近200%。在这个时间节点上,巨额的股份被分割给胡欢,难免叫人多想。

减持消息可能会引发投资者的恐慌性抛售,或形成具有不确定性的局面劝退潜在的投资者,导致公司股价短时间内暴跌。更严重的,可能会改变其中长期的走势。

三六零的股价在公告发布后的首个交易日便下跌了5.53%,至2024年2月累计下跌了约70%,在今年的“924行情”启动后,仍只有2023年最高位的一半。

三六零公司当时为了回应市场质疑发布了公告,表示实控人承诺未来12个月内不减持公司股份,胡欢承诺未来6个月内不减持,且即便未来6-12个月内有相关计划,减持股份比例也不超过1.25%,但这也没能挽回投资者的信心。

02 新规

去年以来,上市公司大股东闹离婚、分割巨额财产的事情真不算少,有彤程新材这样公司控制权直接易主的,有赛腾股份这样离婚夫妻股份平分、谁也不服谁的,还有360这样不影响控制权,但会影响股价的。

加上去年A股市场行情持续低迷,本就处在弱势的普通投资者对大股东花式绕道减持的行为更加敏感、愤怒,也引发了监管部门的关注。

2023年7月28日,证监会有关部门负责人答记者问时表示,证监会已关注到“离婚式减持”相关情况。

证监会的表态是,“股份减持是股东享有的基本权利,但上市公司大股东、董监高作为‘关键少数’,在公司经营发展、治理运行中负有专门义务和特殊责任,应当切实维护上市公司和中小股东利益,自觉规范减持行为。”

2024年5月24日,证监会发布《上市公司股东减持股份管理暂行办法》、《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》,落地了业内人称“史上最严减持新规”的监管政策。

新规要求将大股东通过各种账户持股合并计算,包括利用他人账户持有的股份、转融通出借的股份、约定购回式交易卖出的股份等,以防大股东借用身份变化、加速减持。

此外,离婚、解散分立等分割股票后各方需持续共同遵守减持限制,防止“假离婚”等绕道行为,做到从股东身份出发全面堵漏洞。

同时增加大股东通过大宗交易减持前的预披露义务,确保市场透明度,减少信息不对称。对违规减持者,无论严重程度如何,均责令购回,购回如有收益,收益全部上缴上市公司;如有亏损,亏损由违规减持者自行承担。

实际上在2023年8月以后,上市公司重要股东减持行为已经因为监管风向明显受限,放眼望去,甚至都是承诺不减持的股东。

当年有分析师预测,如果按照政策后9-11月均值进行推算,2024年IPO、再融资和净减持规模约5686亿元,较2022年降低70%,假设分红和回购金额与2022年持平,2024年预计资金净流入1.1万亿元,A股将从抽血模式转为输血模式。

回顾今年市场的表现,上市公司纷纷宣布回购,大量资金在924新政后涌入股市流动性也获得改善,大盘指数在2个月的时间内就收复了几年的失地,这些似乎都在验证着当初分析师的乐观预期。

但是当市场行情明显好转、大部分公司股价都来到阶段性高位时,重要股东减持的心思又开始活跃起来。

例如近期的北交所“妖股”艾融科技,自9月23日以来最大累计涨幅271.77%,让原股东汪小清铤而走险也搞起了短线交易、违规减持,最后于10月10日被当地证监局责令购回违规减持股份并向上市公司上缴价差。

这次的监管铁拳,来得比许多人预期中更快了一些。

03 真章

客观来说,大股东享有减持股份的权利,同样有换取现金用来正常投资或者改善生活的需求,减持与恶意套现之间不能完全划等号。对于合法合规、程序正当的股东减持行为,监管部门也不会故意为难。

投资者真正关心的,同样不是大股东夫妻感情到底如何,而是他们能否维持好公司的日常经营和业绩增长。

没有实际业绩支撑的高股价就像一堆散沙,哪怕是早就离婚的前妻轻轻一吹,也会倒塌。

同样在2023年大幅受益于AI概念的昆仑万维,尽管当时并无特别亮眼的AI应用落地,股价却也在5月5日上涨到了历史性高位70.61元/股。

而一个多月后,公司第三大股东、和创始人在2016年就离婚了的李琼,就公告了减持不超过3586.86万股公司股份的计划,占公司总股本的3%。公告发布后,昆仑万维的股价在两个交易日内应声下跌了30%,市值蒸发超过220亿元。

当时李琼表示,要将减持股份税后所得的50%以上的金额以低于银行贷款的利率出借给公司,以支持昆仑万维的AGI和AIGC业务长期发展,但监管部门和投资者都不太买账。

在AI上的投入和投资收益变动,也确实给昆仑万维的业绩表现带来了压力。今年前三个季度,其营收38.28亿元,同比增长4.00%,归母净利润-6.27亿元,同比减少290.81%,亏损仍在扩大。

三六零的问题也类似,今年前三季度营收56.09亿元,同比减少16.76%,归母净利润-5.79亿元,同比减少57.03%,连续三年亏损。

与此形成鲜明对比的是,今年前三季度AI、信创、云计算板块营收同比分别增长44%、6%、46%,归母净利润同比分别增长8%、21%、42%。当年在AI浪潮中领涨的昆仑万维、三六零,甚至难以代表这个板块的业绩水平。

即便是后期这些公司股价出现了上涨,在前妻们巨大的减持压力预期之下,股民投资者们对其未来股价表现的期待也不会太高。

整体上看,离婚+减持不是AI概念股的专利,而是高发于高科技类上市公司。

这些领域发展速度快,但不确定性往往比较高,导致市场对相关公司的估值波动较大。在股价高位时,股东可能会选择通过减持股份来锁定经营企业的“利润”,避免未来股价下跌导致的损失。

包括在海外,这几年包括微软创始人比尔·盖茨、亚马逊创始人杰夫·贝索斯、谷歌联合创始人库林同样也有类似的情况,只是这些公司的经营没有受到影响。

对于那些信息披露不透明,或者市场对其内部治理本身就有疑虑的,又或者财务状况较为脆弱的公司,创始人离婚、减持显然更容易引发问题和质疑。

评论