国内女装品牌在对外扩张中又下一城。

山东如意控股集团(下称如意控股)近日宣布,集团已经完成对瑞士奢侈品公司BallyInternationalAG的收购,而原母公司欧洲投资巨头JABHoldingCo仍然保留少量控股权,Bally原任管理团队也将获得少量股权继续留任。

这一并购并不出人意料。

Bally的母公司JAB早已出现对外抛售资产的念头。早在2017年,它就将旗下著名的奢侈鞋履品牌Jimmy Choo,以12亿美元的价格卖给了美国轻奢集团Michael Kors Holdings Ltd.。2017年8月,JAB正式宣布启动出售Bally的程序。Bally这个百年品牌最终花落如意控股。

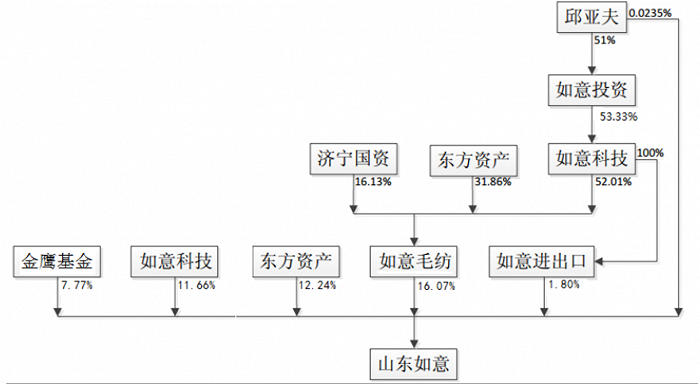

但事实上,此次对Bally的收购,与上市公司山东如意毛纺服装集团股份有限公司(下称如意集团,002193.SZ)并无太大关联。收购Bally的主体是山东如意控股集团,而如意集团的大股东是山东如意毛纺集团有限责任公司,实际控制人是邱亚夫。因此,此次收购的主体与上市公司是同一实际人控制下的关联公司。

如意集团前身为成立于1972年的济宁毛纺织厂;1993年12月改制为股份有限公司;2007年12月在深圳证券交易所上市;2016年利用非公开发行股票部分募集资金将从事相关服装业务的资产纳入旗下。目前,如意集团的实际控制人为邱亚夫。

据其官网介绍,“公司已经成为集精纺呢绒面料及服装的设计、生产、销售于一体的大型纺织服装集团,拥有全球规模最大、最齐全的毛纺织服装产业链。”

上市公司如意集团旗下拥有两个板块的业务,分别为毛纺织行业以及服装业。2017年上半年毛纺织行业收入2.85亿元,同比增长35%,服装业收入2.48亿元,同比增长86%。但同时,两个行业毛利率分别同比下降13.53%以及6.44%。

公司拥有三家重要子公司,分别为新疆嘉和毛纺织有限公司(下称新疆嘉和)、泰安如意科技时尚产业有限公司(下称泰安如意)以及温州庄吉服饰有限公司(下称温州庄吉),2017年上半年三家公司分别实现净利润4.03万元、-314万元以及396万元。

过去如意集团仅有毛纺制造产业链中的面料制造的业务,运营主体即为上述的子公司之一新疆嘉和。2016年8月,如意集团通过非公开发行股票的方式,并入了如意科技、如意投资旗下服装类优质资产,泰安如意以及温州庄吉,将业务范围扩展至毛纺织类服装的生产、加工与销售。此举也被外界认为是集团公司的部分资产上市。

事实上,如果细数如意控股过去几年中的收购,会发现其早在2010年就已开始了全球范围内的布局。

仔细梳理如意控股此前的收购,不难发现公司是服装产业上游向下游布局的典型。近年来在全球市场上频频出手的收购,让其成为目前国内拥有最多国际品牌的时尚集团。

据梳理,2010年至2016年期间,如意控股共发生了约11起并购案例,涉及上游原材料、制造企业以及品牌服饰。其中,需要留意的是2016年中斥资10.4亿欧元(约合80.29亿元人民币),从KKR手中购买的SMCP SAS82%的股权。SMCP SAS是法国轻奢集团,旗下拥有轻奢服饰品牌Sandro、Maje和Claudie Pierlot。

如意控股购买这些轻奢品牌,确实符合国内市场消费升级的趋势。

2015年,全球轻奢行业市场约为960亿欧元(约合7411.49亿元人民币),其中西欧占比35%,美国占比25%,中国占比7%。从增速来看,轻奢行业的增速远超其他行业。2012-2015年间,轻奢市场复合年增长率为4.1%,而奢侈市场和大众市场复合增速分别为2.8%和3.5%。预计2015-2020年,轻奢行业将以6%的年复合增长率增长,而奢侈品市场和大众市场则分别是4%和2%。

中国是轻奢行业中预计增速最快的地区。2012-2015年期间,轻奢市场在所有区域都实现了稳定增长,大中华地区年增速约7.7%,从约60亿欧元(约合463.22亿元人民币)增至约70亿欧元(约合540.42亿元人民币),美国地区年增速约4%,西欧地区增速约1%。这些数据,都是支撑如意集团收购SMCP集团最核心的原因。

SMCP SAS的三大品牌在行业中也极具竞争力。轻奢行业市场分散,2015年前五大品牌销量仅占整个市场的20%。SMCP SAS竞争对手包括Tory Burch、Theory、Kate Spade、Ralph Lauren、Marc Jacobs和Michael Kors等品牌。根据彭博数据显示,在全球轻奢市场,Sandro和Maje两个品牌无论是在服饰销售额还是在店铺数量均位居全球前十。

SMCP SAS也确实给如意科技带来了不少利润。2017年10月,SMCP SAS已在法国巴黎泛欧证券交易所上市,当前折算市值将近120亿元人民币。

除此之外,如意控股于2010年收收购的Renown(日本瑞纳)是日本最大的服装品牌运营商,距今已有百年以上的历史,曾经是日本第一大服装品牌运营商,运营着日本及欧洲的包括D'URBAN(都本)、Anya Hindmarch(安雅希德玛芝)、Simple Life(简单生活)等品牌在内的23个著名服装品牌,在日本有超过2500家门店。

这样看来,如意控股此次收购Bally,也不足为奇了。邱亚夫表示,收购Bally将可以补充集团的成衣业务。

如意集团目前的净利润并未出现大幅增长。财务数据方面,2016年集团实现收入9.06亿元,同比下降8.9%。净利润实现0.33亿元,同比增长76%。市值方面,在2016年时摸高68.12亿元之后,一路下跌至41亿元。

收购国际成熟品牌对于国内企业发展固然是件好事,但是与国内已有品牌的协同发展并未出现良好的先例。目前来看,收购Bally对于如意集团的影响,几乎微乎其微。

评论