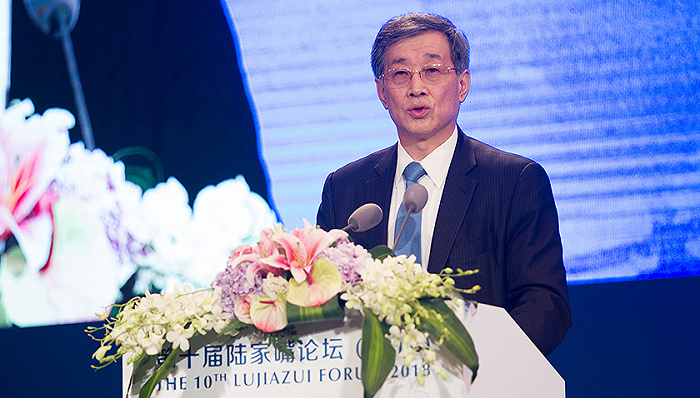

“金融就像血液一样,它可以排出毒液,可以供养养料,可以做自我调整,输送最合理的匹配因素。”在6月15日上午举行的陆家嘴论坛“世界级城市群建设中的金融合作”全体大会上,摩根大通全球银行副主席李一表示。

在演讲中,李一指出,无论是金融市场还是世界级城市群,“一定有历史赋予的新生或成熟的要素”。对于金融系统来说,交易场所、金融机构、中介机构,以及治理环境、开放政策、人文文化等都是不可或缺的组成元素。

“以前我是职业运动员,我非常清楚,好的运动员一定是速度、耐力、柔韧性和心理状况的一个整合,缺一不可。”他表示。

除了要素的集纳,李一认为,在世界级城市群里还要有开放的视野。

“一个建筑物不管用什么材料,‘四梁八柱’这些基本的东西一定要具备,同时一定顺应历史传承和创新趋势,否则就是简单易复制,”他表示,“农村问题、城乡问题、政策问题、人才问题、税务问题,还有天然地理交通问题等,都会形成这些元素之上的生态。”这个生态,是能动的、开放的,同时又是专注的、创新的。

李一以摩根大通为例,他指出,摩根大通作为全球最古老的金融机构之一,在以纽约为核心的世界级城市群发展过程中,发挥了重要作用。

19世纪,摩根大通整合了美国大量亏损的铁路、钢铁企业,重新调整了它的商业模式和治理结构,成为促进美国整个实业经济发展的典范。南北战争时期,摩根大通帮助美国政府报销了巨额债券,解决了当时政府的燃眉之急。

另一方面,金融机构同时也维持着金融市场稳定运行。

“在2007年世界金融危机中,摩根大通运用金融企业的自我更新能力和影响力,向整个市场提供了巨额的流动性资产,缓解了金融危机。2008年次贷危机,摩根大通提前认识到了这个风险,用自己的金融实力,避开了整个金融风险的冲击,同时在金融风险当中起到巨大的稳定作用。”李一表示。

除此以外,在经济群和金融实业当中,摩根大通还扮演了创新的角色。

李一称,摩根大通早在1927年就已推出DR产品。“极大方便当时美国人投资英国股票,为整个国际市场提供了当时很新颖的一个创新形式。”而在去年,摩根大通在科技创新方面的投入也达到了100亿美元。

“好的金融企业应该成为金融的创新者与风险的防范者。”李一表示,除了有积极旺盛的创新之外,好的金融企业具备的另外一个素质,就是对风险底线的提前认知和预判。

他指出,目前我国金融性系统风险主要有三类:

一是基础性风险。

李一指出,改革开放以来,中国金融市场迅猛发展。但是“再好的素质、柔韧性、灵活性、悟性都不可能马上催生出一个伟大的运动员。”他表示,中国金融市场的要素建设,管理的规章制度等基础性工作还没有完全到位,系统风险依然存在。

二是改革性风险。

这一风险主要是在改革过程中产生的。李一坦言,中央和地方在追求GDP的发展与合理的金融配置中,有很多为了完成即时任务而产生的创新,忽略了一些随之带来的风险。他认为,改革性风险不同于基础性风险,“这个风险的判定是人类世界也没有解决的一个问题”。

三是新兴性风险。

“这个风险是综合性的。”李一表示,包括Fintech,互联网对数据的应用、衍生品,以及地缘政治等。

上述三个风险是叠加的,同时是相互感染的。李一认为,这样的风险在世界级城市群发展当中一定要注意。

评论