十年过去,又到了复盘2008年金融危机的一个关键节点,不过这样做默认的一个前提是,金融危机已经结束——然而,根据最近一本很受关注的新书,实际上这场危机还在继续中,新兴市场目前面临的困境就是最佳例证。

《崩溃:金融危机十年如何改变了这个世界》(Crashed: How a Decade of Financial Crises Changed the World)被《卫报》称之为“对2008年事件感兴趣的人最应该阅读的书”,作者Adam Tooze是哥伦比亚大学历史学教授,此前曾出版过多本有关一战和纳粹德国经济政策的书,可谓金融危机和历史灾难领域里的专业人士。

最新这本书用了很大篇幅提到了2008年危机对最近十年政治形态的塑造,包括美国特朗普上台、英国脱欧、俄罗斯吞并克里米亚、中国在金融市场上的崛起等等;同时,他也从金融背景出发解释了这次危机爆发的技术性原因,并从全球银行体系高度依赖美元这一角度说明,这一危机背后存在一个“连锁矩阵”(interlocking matrix)。据美国财经网站Quartz的解读:

“《崩溃》这本书打破了一个观点,即2008年的金融危机是美国的危机,然后,几年后,又出现了一场不一样的欧洲主权债务危机。在Tooze看来,这些危机,本质上是相互联系的,因为欧洲银行深度卷入美国的金融体系中。这也意味着,欧洲也深度卷入了美国的次贷市场——在非房利美和房地美担保的高风险按揭证券中,三分之一在欧洲投资者手中。这场危机深化的一个确切无疑的信号是,银行,尤其是欧洲机构,迫切想要获得美元。银行间贷款利率飙升导致危机恶化。

事后看来,Tooze相信,发挥了关键作用、缓解了危机的干预措施,不是银行的援救,或者央行的资产购买项目,而是,‘美国政府前所未有的跨国行动’,那就是,把美元注入到全世界的银行中。”

文章还引用Tooze的话说,重新审视金融危机中美元发挥的作用,还具有重要的现实意义:

“重新确立美元在金融历史这一篇章中的地位,不仅有助于澄清问题,而且,如果我们想要为唐纳德·特朗普‘从互相连通和多极世界中独立出来”的声明所引发的后果做好充分准备,这也将是至关重要的。美元把全球金融体系捆绑到了一起,在危机之后,是美联储和不太坚定的美国政治联盟——那些能够理解美元对国外银行重要性的人——采取了必要的行动减轻了这场危机。如果类似的事情再次发生,那么,从特朗普‘美国优先’政策来看,他似乎不会愿意采取行动,去采取那些明摆着是要帮助其他国家的措施。

为了应对此次危机而向全球金融体系注入的这些美元资金,有一部分最后进入了新兴市场。最近这些年,许多发展中国家利用了危机后的低利率大肆借入美元债务。今天,随着美元走强,其效应已经显现,投资者担心这些国家能否偿还所有这些累积的债务。为此,从土耳其到印度尼西亚,这些彼此看似遥远的国家,其货币都在贬值。”

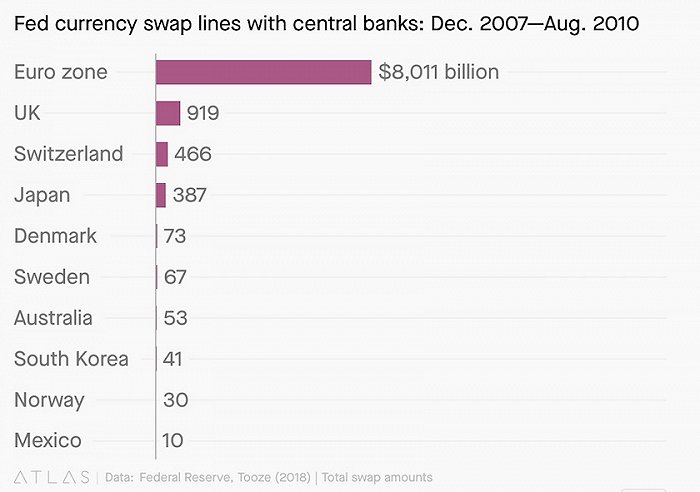

这张图表可以解释,金融危机发生后,美联储是如何充当了“全世界最后的贷款人。”

“十年前,随着银行间市场和零售市场关闭,美元融资市场承受着严峻压力。这时,美联储充当了全世界最后的贷款人……数万亿计美元通过各种不同的货币市场交易流出。其中一个重要的操作是货币互换安排(currency swap lines),即,美联储把美元贷给其他国家的央行,随后这些国家以本币带利息偿还。这一工具是1960年代发明的,但大约十年后就没怎么用过(不过2011年9·11恐怖袭击后曾短暂使用)。2007年,美联储和全球央行之间的货币互换安排重新启动,美元贷款被发放给了国外银行。这些贷款——虽然现在已经全部偿还——足以表明,当时欧洲有多么迫切需要额外融资。到了2010年9月,货币互换安排涉及的全部贷款和偿还额达到了10万亿美元。”

评论