记者 |

编辑 | 张慧

七月底的南方天气多变,四处充盈着丰沛的水汽与刺眼的光线,成群的蜻蜓贴人飞行。

在毗邻长江海运码头的张家港保税区内,一条连接码头和仓库的传送带正在匀速转动,上面堆满了从澳大利亚“不远万里”来到中国的高纯度锂辉石。

这些银白色粉末将在这间工厂进行矿石提锂,最终加工包装成碳酸锂产品,除了供应国内,还远输日韩。

“(碳酸锂)看起来就像面粉一样。”在成品仓库里,天齐锂业(江苏)有限公司总经理倪鸿德如此描述这种产品。

它们是锂电池制造所需的必备原料。新能源时代的到来、尤其是新能源电动车浪潮呼啸而至,让它们变得炙手可热,也让生产商天齐锂业股份有限公司(002466.SZ,下称天齐锂业)名声大噪。

近年来,天齐锂业接连以大手笔举债并购扩张,改变了全球锂供应格局。按营收计算,其已成为仅次于美国雅宝集团(下称雅宝)的全球第二大锂业供应商。

但买矿就像赌石,行情有起有落。

目前,锂产业下游遇冷、产品价格下跌,与此同时,连本带利的并购债务摆在天齐锂业面前,财务成本骤增。

首次扩张

七年前,张家港工厂在当时的东家澳大利亚银河资源有限公司(Galaxy Resources,下称银河资源)管理下,发生了一场事故,这导致刚跳槽至此的倪鸿德心中很是苦闷。

但事情很快迎来了转机。2015年,天齐锂业斥资7170万美元,成为了这家连年亏损工厂的新主人。

天齐锂业的前身是四川省一家县级国有小矿厂,成立于1992年,名为射洪锂业。2004年,跟射洪锂业有锂矿贸易往来的蒋卫平,将其接手,之后改名为天齐锂业。

张家港工厂被天齐锂业收购后,进行了自动化改造,目前全年可实现产量1.85万吨,超过1.7万吨的设计产能。

天齐锂业称,这是目前全球仅有的全自动电池级碳酸锂生产基地。

该生产基地只是天齐锂业全球版图的一部分。在买下银河资源这条碳酸锂生产线前,天齐锂业还并购了澳大利亚泰利森。

这才是天齐锂业从中国地方民企成为全球锂业大佬的最关键一役。

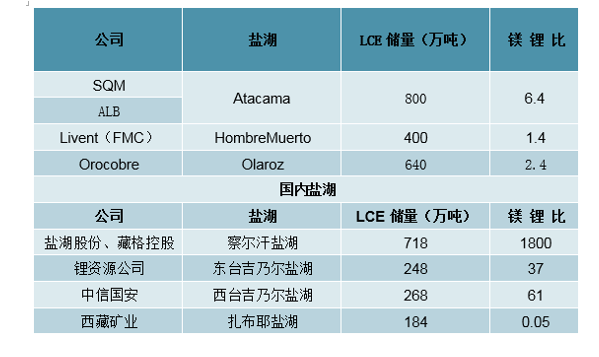

有不愿具名的业内人士对界面新闻称,此前,全球最大的五家锂企业分别为智利化工矿业公司(SQM)、雅宝、澳大利亚泰利森、美国FMC和澳大利亚Orocobre。这五家企业拥有的“四湖一矿”,提供了全球80%-90%锂资源,拥有绝对的议价能力。

泰利森是目前全球最大的固体锂矿拥有者及供应商,拥有全球储量最大、品质最好的锂辉石矿格林布什矿(Greenbushes)。

锂辉石矿及含锂盐湖卤水处于产业链的上游,是生产锂产品的最初原料。通过矿石提锂或盐湖提锂的方式,生产出工业级碳酸锂,并以此为原料生产氢氧化锂、电池级碳酸锂、氯化锂。之后,再延伸到锂基脂、锂电池正极材料、金属锂产品等下游领域。

据美国地质调查局(USGS)2018年的统计数据,中国的锂资源以盐湖型为主,锂储量约320万吨,约占全球总储量的22.9%,位列第二,但囿于开采技术和成本,中国目前盐湖提锂的比例很小。这造成中国对海外固体锂矿极度依赖,85%以上依靠进口,且几乎都从泰利森进口。

2012年8月底,因觊觎泰利森的锂辉石矿,雅宝下属全资子公司洛克伍德对泰利森发起收购,出价45.54亿元。

如果这项收购成功,外资对锂矿的上游垄断加强,意味着中国锂企业的议价权更受辖制。

在三个月内,天齐锂业发起了突袭收购。它通过其香港子公司——天齐集团香港有限公司(下称天齐香港公司)在澳大利亚二级市场的操作,成为泰利森第二大股东,具有并购否决权。

在获得中投集团为主的财团注资支持后,天齐香港公司又通过在港债券融资,募齐了约38.76亿元的收购资金,成为这场收购最后的赢家,成功实现了对泰利森的控股。

天齐锂业也因此成为仅次于雅宝和SQM的第三大锂生产商,改变了其一直依赖进口锂矿石的局面。

二轮豪赌

拥有泰利森的优质上游资源后,天齐锂业的原材料成本低于同行。

前述匿名锂行业人士对界面新闻记者称,行业锂精矿的平均成本约600美元/吨,天齐锂业的成本约500美元左右/吨,仅原材料成本比同行低17%。

但是泰利森的剩余开采年限只有16年。

天齐锂业另有一处矿藏位于四川雅江措拉,但这是一个储备矿藏。此外,它还持有西藏矿业(000762.SZ)的扎布耶锂业20%股权,这属于盐湖型锂矿。

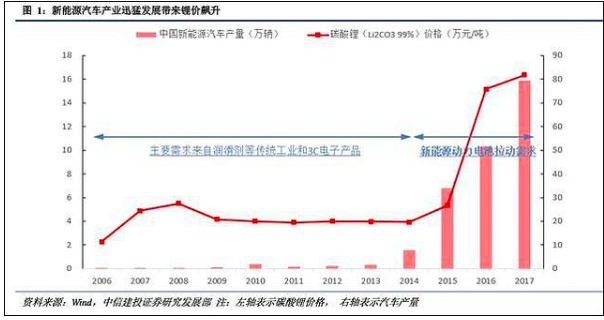

2014-2017年,是中国新能源车的“春天”,市场对电池的巨大需求,一路捧高锂产品的价格。

同行布局资源的势头也分外迅猛:赣锋锂业(002460.SZ)、融捷股份(002192)、藏格控股(000408.SZ)、华友钴业(603799.SH)等公司,分别围绕锂辉石矿山、锂盐湖、锂云母及其相关产业进行巨额投资和产能扩张。

在西澳大利亚,锂矿供应商也不只泰利森一家了。据国泰君安证券的调研,2017年,Mt Cattlin和Mt Marion相继投产,成熟锂矿增加至三座;2018年,Bald Hill、Pilbara、Altura锂精矿逐步投产,成熟锂精矿矿山增至六家;2019年,大型锂矿Wodgina有望逐步投产,西澳锂精矿行业将形成七大锂矿的供给格局。

处于中上游的天齐锂业,以锂矿及碳酸锂等锂化合物及衍生品为主业,在仅有泰利森这一处优质固体矿藏的局面下,开始考虑下一步的布局。

天齐锂业的目光注意到了远在南美的智利SQM盐湖型锂矿。

SQM、雅宝和FMC公司拥有全球约八成的卤水型锂盐湖。其中,SQM控制的阿塔卡玛(Atacama)盐湖含锂浓度最高、储量最大、开采条件最成熟。英澳矿业巨头力拓公司、加拿大Weh Minerals公司、中国金沙江资本以及特斯拉,都曾对其流露出收购意愿。

SQM始建于上世纪60年代,起初是智利国有企业,后被智利前总统皮诺切特的女婿庞塞(Ponce)家族控制。

SQM的股权结构复杂,第一大股东是持股约30%的庞塞家族与持股约2.1%的小股东Kowa形成的一致行动人。其中,庞塞家族通过Pampa公司持有这部分股份。

其第二大股东是全球最大的钾盐生产商加拿大萨斯喀彻温钾肥公司(下称萨钾),持有约32%的股权。

2014年,智利新总统米歇尔·巴切莱特上台后,开始清查庞塞家族。庞塞家族宣布,出售Pampa公司持有的SQM23.02%股权。

2016年9月,天齐锂业提交了收购Pampa公司的无约束力报价文件。天齐锂业想通过“竞购股权+购买股票和期权”的计划,取得SQM的控制权。但庞塞家族后来反悔,终止了该交易。此时,天齐锂业已购买了SQM公司2.1%的B类股权。

2016年底,时机再次出现。萨钾和另一个钾肥巨头加拿大钾肥公司宣布合并。为通过印度和中国的反垄断审查,萨钾需要剥离其在SQM的32%股权。

2018年6月,天齐锂业发布了对SQM的收购方案,拟斥资40.66亿美元(约合259亿元人民币),收购了SQM23.77%股权。加上此前的B类股,天齐锂业合计持有SQM约25.86%的股权。

这场被业界认为“蛇吞象”的收购,还收到了深交所关于收购资金来源的问询函。

天齐锂业称,共计筹措资金42亿美元,包括自有资金约7亿美元、境外金融机构筹资10亿美元、银团贷款25亿美元。其中,自有资金占比仅为16.7%。

多位具有财务专业背景的人士对界面新闻记者分析,天齐锂业这一靠举债式并购,面临很大的还本付息压力。

市场遇冷

债务压力已体现在天齐锂业的2019年中期财报上。

今年上半年,该公司净利润仅1.93亿元,较去年同期剧减了85.23%。但同期财务费用骤增至10.1亿元,同比增幅超过6倍。

天齐锂业称,这是因为购买SQM股权而新增的35亿美元(约合人民币250亿元)并购贷款,产生相应借款利息费用8.6亿元。

财务专业人士赵晴对界面新闻记者分析称,“天齐锂业的还款利率超过6%,属于高利率,公司利润仅够还息,还未计算本金。”

另一位财务专业人士陈菲菲对界面新闻记者称,天齐锂业最突出的债务压力是短期借款。

半年报显示,天齐锂业目前的短期借款达25亿元。其拥有的现金(货币资金)和应收票据分别是17.7亿元和3.1亿元,这对一年内要偿还的短期借款来说,捉襟见肘。

7月19日,在张家港碳酸锂生产基地,天齐锂业高级副总裁葛伟向界面新闻记者称,公司短期流动性问题和债务问题确实需要处理,但他认为,“这在收购之前已规划好,目前看,都是按照当时的规划和计划按部就班地进行。”

对于两次大并购,葛伟认为:“格林布什是锂辉石矿石上的一颗明珠,阿塔卡玛是盐湖界的一颗明珠,这两颗明珠,我们当时思考了很久,并不是一时冲动为了拿而拿。一切都是着眼于长远的想法。”

葛伟称,天齐锂业用近40亿元并购泰利森时,公司市值只有十几亿元,负债情况比现在更极端。天齐锂业目前的市值约264亿元。

但前述业内人士指出,收购泰利森时,锂价处于上涨态势,企业能够保证利润。现在,受到矿供应过剩及中国新能源汽车市场补贴退坡的影响,锂价处于跌势。

2016年初以来,锂产品价格曾上涨一倍,且在过去十年中翻了近两番。但2018年进入下跌通道。

以中国电池级碳酸锂为例,8月28日,其均价为6.25万元/吨,距离2018年的7.5万-8.3万元/吨下跌16%-24%,距离2017年高峰时的15.8万-16万元/吨深跌超一半。

前述匿名业内人士称,锂价走低,对所有上游锂企业利润都将产生影响,包括天齐锂业。

除了锂价红利的消散,赵晴和陈菲菲认为,天齐锂业的另一个风险,来自收购公司的后续业绩。

目前,SQM处于无控股东、无实际控制人的状态。因为2018年4月,Pampa公司和Kowa集团终止了《一致行动协议》。根据SQM现在的公司治理结构,SQM任一股东无法单独对其具有控制权。

根据外媒矿业网Mining.com的报道,为了防止天齐锂业取得公司商业机密,SQM对天齐锂业提名董事事宜进行了诸多限制,并要求天齐锂业上报与其他智利锂生产商进行锂矿交易的情况。

这也是智利政府的“留一手”政策。2017年,智利丢失了锂供应商的皇冠——澳大利亚超过了智利,成为全球最大的锂供应国。智利政府希望,锂能成为该国仅次于铜的第二大出口矿产。目前,锂是智利第四大出口矿产。

天齐锂业最终提名了三名外国人作为公司代表,进入了SQM董事会。葛伟对界面新闻记者称,天齐锂业提名的三名董事,从董事会层面参与SQM的经营决策。

SQM曾计划,2021年下半年将完成年产能12万吨碳酸锂、2.95万吨氢氧化锂的扩产项目。

但它需要通过向智利政府租赁Atacama盐湖来进行锂盐生产,其后期的扩产计划,也需得到智利核能委员会(CCHEN)和生产促进委员会(Corfo)等多个机构的许可。

近年,SQM与监管机构之间多次发生法律纠纷和意见分歧,后期扩产具有一定不确定性。

前述匿名业内人士称,对于天齐锂业,SQM能带来多大收益,这要打个问号。

天齐锂业收购时,SQM股价为65美元/股,如今已腰斩至不到23美元/股,跌幅超过一半。

天齐锂业在8月23日的投资者交流会上称,SQM近期股价下跌主要受锂行业短期调整、锂价下行导致,以及其短期内业绩表现不符合二级市场投资者的原有预期。

上半年,SQM净利润为7000万美元,同比下跌47.5%,主要原因是锂产品价格走低。

天齐锂业认为,从中长期看,SQM的基本面及内在价值并未发生实质性的重大不利变化。因天齐锂业所持的SQM股票大多为A类股,流动性较低,股价的参考意义有限,无法真实、有效反映SQM的企业价值。

在陈菲菲看来,目前并不确定,天齐锂业的巨额债务是否构成投资者所担心的债务违约风险,不排除它通过银行借新款还旧账。此外,该公司也一直在做赴港上市融资的准备。

但能确定的是,锂价下跌、收购公司业绩不及预期、财务费用高涨侵蚀利润,天齐锂业步子迈得太大,眼下的日子并不好过。

(应采访对象要求,文中所提的赵晴和陈菲菲为化名。)

评论