记者 |

编辑 | 陈菲遐

如意集团(002193.SZ)正受到双重夹击。

一方面,疫情让本就不景气的服装行业雪上加霜,随着海外需求受到抑制,以面料供应为主的如意集团势必受到影响。另一方面,母公司山东如意科技集团(下称如意科技)深陷债务危机,也让投资者忧心忡忡。

界面新闻统计发现,如意集团将有14.8亿债务一年内到期,其账面现金并不足以偿还。此外,这家公司还有一笔5亿元的理财投资充满疑点。

大股东暴雷

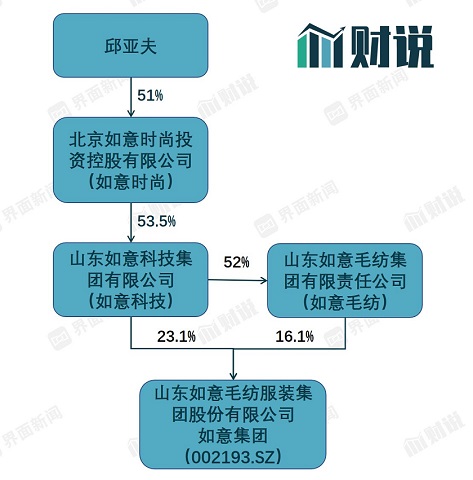

如意集团乃至如意科技的股权架构较为复杂。如意集团实际控制人为邱亚夫。他通过北京如意时尚投资控股有限公司(下称如意时尚)旗下的如意科技和山东如意毛纺集团,分别持有如意集团23.1%和16.1%的股份。

此前频频暴雷的正是如意集团大股东如意科技。3月11日,如意科技被资信评估机构大公国际下调评级至AA-,并将其及相关债项移出信用观察名单。3月16日,上海清算所发布通知称,如意科技因未按时缴纳2019年度第一期中期票据的一笔7500万元的利息。虽然该笔利息经展期后未构成违约,但如意科技资金链岌岌可危已成事实。

如意科技之所以会出现这种情况,与其频频收购海外著名服装品牌有关。目前,如意科技旗下已拥有30多个国际时尚品牌,包括日本成衣巨头RENOWN,法国时尚集团SMCP、高端男装集团TrinityLtd以及瑞士奢侈品牌Bally的部分股权等。

而事实上,如意科技这次暴雷早有征兆。

首先,如意科技未能清偿供应商借款。3月2日,如意科技所控制的日本上市企业RENOWN表示未能从如意科技收回53亿日元(折合人民币约3.4亿元)的未偿债务。此前还有旗下品牌Aquascutum拖欠葡萄牙供应商15.5万英镑款项被起诉。

其次,如意科技频频卷入各种借贷官司。去年11月,如意科技因未按时履约被列为强制执行人。2020年至今,如意科技作为被告卷入了五起诉讼。

和绝大部分资金紧张的公司一样,如意科技也将手上的上市公司股份多次质押。根据天眼查信息,如意科技以及如意毛纺,已经将其所持的上市公司如意集团的股权悉数质押,今年以来,如意集团的股价已下挫15%。

现金5.7亿,负债14.8亿,怎么还?

大股东已经暴雷,如意集团的资金状况也不乐观。

从2017年开始,如意集团的净现金流就呈现大幅流出状态。

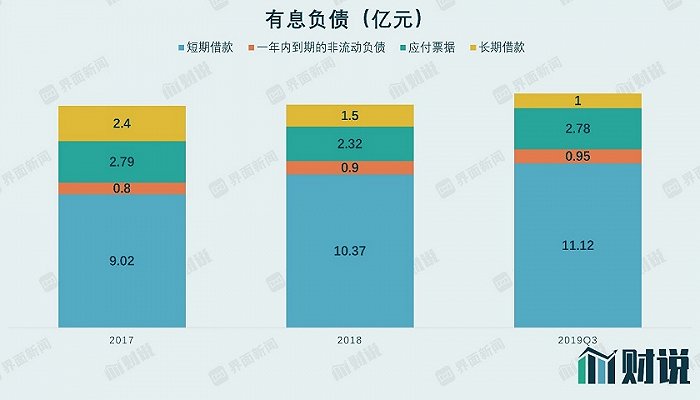

近三年,如意集团的短期负债快速增长,平均增速达到了29%。截至2019年9月30日,如意集团短期负债为11.12亿元,占资产总额的22.68%。除此之外,如意集团还有2.78亿元的应付票据,0.9亿元的一年以内到期的长期借款和1亿元的长期借款。以上这些如果逾期不还,就构成违约,会直接损害如意集团的债务评级和银行授信。

这些债务共计高达15.8亿元,其中有14.8亿将在一年内到期。除此之外,如意集团还有对于供应商的3.76亿的应付账款,通常也是一年需要支付。

截至2019年6月30日,如意集团账面现金为9.1亿元,其中可用于偿还债务的只有银行存款5.7亿元,其余3.4亿元为受限资金。

除此之外,如意集团自2017年起就有一笔5亿元的理财投资。2019年11月4日,该项资产被赎回,获得投资收益3482万元,年化收益率约为7%。由此推算,如意集团能够用来偿还银行借款的资金大约为10.7亿元。

然而,这笔理财的投资标的却颇为可疑。

如意集团披露该理财的基层标的是七星融资租赁(上海)有限公司(下称七星融资租赁)。5亿元对于如意集团绝不是一笔小投资,何况七星融资租赁的资质也让人担忧。

天眼查显示七星融资租赁现在的董事长是孙立峰,实控人为戚学远。七星融资租赁官网显示公司是由国内实体公司、外资企业和金融专业人士共同出资成立的一家提供融资租赁和应收账款管理的公司,注册在上海自由贸易试验区内。公司的注册资本为3000万美元。但是,官网信息从2015年以后就没有更新过。

七星融资租赁年报披露的信息显示,2016年到2018年,公司缴纳社保人数只有两人。公司的联系电话经确认为公司董事长兼法人孙立峰本人的手机。官网显示的七星融资租赁经营地址为上海市黄浦区龙华东路818号海外滩金融A座1303室。但是,界面新闻记者实地考察并未发现该公司。

此外,2018年9月,七星融资租赁还因为一起票据追索权纠纷和另外三名当事人一起被汇钱途(厦门)商业保理有限公司诉至上海市第一中级人民法院。审判结果未披露。

一场难以成功的自救

2019年7月9日,如意集团发布一份《发行股份购买资产暨关联交易》的预案,上市公司以发行股份的方式购买如意科技(香港)74.36%股权和济宁如意品牌60%股权。

购买标的之一济宁如意品牌的控股股东为如意时尚,且实际控制人均为邱亚夫,因此本次交易实际为关联交易。

这则交易本质是上市公司控股股东的资产注入,但交易有太多先决条件。

济宁如意品牌的主要资产为持有的利邦控股51.30%股权,如意科技(香港)的主要资产为持有的雅格狮丹控股100%股权。利邦控股是高端男士服装零售商,主要于中国及欧洲市场从事轻奢男士服装零售业务,旗下主要经营CERRUTI 1881、GIEVES & HAWKES、KENT & CURWEN及D’URBAN四大国际男装品牌。雅格狮丹控股拥有Aquascutum品牌。

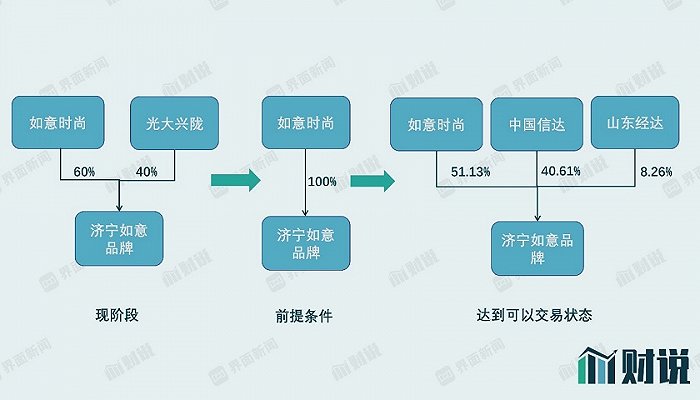

济宁如意品牌要注入上市公司之前,如意时尚需要完成回购另一股东光大兴陇所持济宁如意品牌40%股权。并且,光大兴陇持有的济宁如意品牌40%的股权过户登记至如意时尚名下是这场交易执行的先决条件。

即将注入的济宁如意品牌旗下的几家轻奢男装品牌还算优质资产,可以提振上市公司业绩。这则交易本质上是双赢的局面。无论是大股东如意科技还是上市公司如意集团,他们都面临流动性压力。对于如意科技的母公司如意时尚而言,将自己的核心资产注入上市公司,可以获得上市公司股份。之后可以将股份再进行质押缓解流动性压力,成功度过危险期之后股份还可以变现。而对于如意集团来说,不排除会和发行股份购买资产一起,增发募集配套资金补充流动性。

然而,这样一场“双赢”的交易却意外陷入停滞,这也使得如意集团离债务危机越来越近。

今年3月4日,如意集团发布该交易的更新进展公告称,由于标的公司境外经营实体较多,本次交易所涉及的审计、评估、尽职调查等各项工作仍在进一步推进中。

但是真正的问题可能出在如意时尚,由于资金问题,无法拿到另一个股东光大兴陇持有的济宁如意品牌40%股权,这也就使得该项交易无法进行下去。按照协议规定,如意时尚只有取得济宁如意品牌100%的股权后,才可以将其中的40.61%转让给中国信达,将其中的8.26%转让给山东经达,如意时尚只保留51.13%的股份,进而以三家公司的名义,注入上市公司。

光大兴陇持有的济宁如意品牌40%股权是明股实债,不享有任何表决权,且如意时尚负有回购的义务。如意时尚和光大兴陇之间的债务为8.87亿元。这也是为何回购40%股权是先决条件的原因。

现在的如意时尚已经卷入了多个债务纠纷。天眼查数据显示,在2019年9月-12月期间,如意时尚被法院强制执行三次,共涉及标的4.5亿元。其中有一起,是被山东经达因债券转让合同纠纷上诉至山东省济宁市中级人民法院。最终,法院冻结了如意时尚1.15亿元的存款。

另外,本案涉及的交易标的公司(济宁如意品牌和雅格狮丹控股)还存在着多重股权质押情况。这也成了这次交易能否进行的重要障碍。例如,如意时尚持有的济宁如意品牌60%股权、济宁如意品牌持有的香港如意品牌100%股权以及香港如意品牌持有的利邦控股51.38%港股股票已质押给光大兴陇。而如意时尚持有的如意科技(香港)74.36%的股权以及如意科技(香港)持有的雅格狮丹控股100%股权已质押给Business Friendship Limited。因此,中国信达、山东经达入股标的公司以及上市公司发行股份购买标的公司尚需解除股权质押。

如果不能将母公司的其他品牌纳入自己的经营范围提振业绩,如意集团的现金流状况只会越来越差。一场债务危机的苗头已经显现。

根据如意集团的业绩快报,公司预计2019年实现营业收入11.5亿元,同比下滑13.4%。归属母公司净利润0.5亿元,同比下滑49.5%。

评论