文|锦缎研究院 港美股骑士团

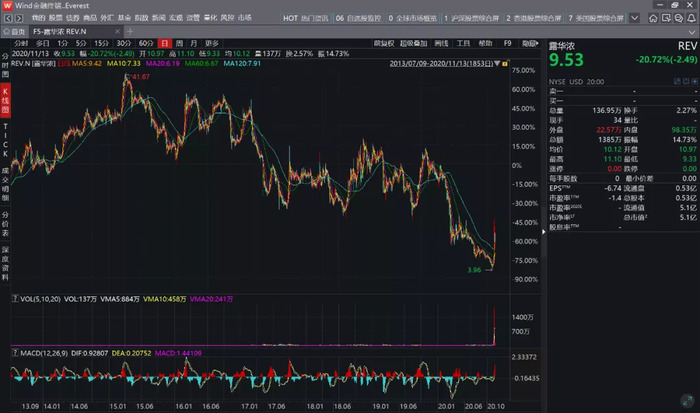

最近一周全球时尚界的要闻焦点,非平价彩妆老祖宗Revlon(露华浓)“扑街”莫属:2020年疫情期间比前几年亏损的更凶,差点还不起债破产,近期跟债务人达成和解,达成变卖旗下品牌+债务延期共识,算是吊着口气。

图1:露华浓股价,来源:wind金融终端

某种程度上,当前正在IPO路上的完美日记(本次美股IPO的股票名是“逸仙电商”,下文继续用完美日记代表它)跟露华浓很像。产品都是平价彩妆,寄希望收购驱动企业再次成长,有着行业内不多见的大幅亏损。

不同之处在于,完美日记有资本推动,有国货替代的概念,有小红书、快手等渠道种草的DTC模式(direct to customers,直面消费者)。

完美日记是否能走出一条有别于露华浓的道路?

综合IPO招股书的信息,今年618和双11巨头与“国货之光”们的销售情况,ProIPO资本大幅提估值,消费品公司和科技公司的定位差异,不难得出答案。

01、惊人亏损

完美日记所在的行业为美妆,它的主营是彩妆,同时也在向护肤拓展。为了直男读者不困惑,简单解释下“美妆、彩妆、护肤”的关系:

◆美妆包括护肤、彩妆、仪器等分类;

◇彩妆的作用是遮瑕和塑性,比如粉底液、口红、睫毛膏;

◆护肤的作用是保养和修护,比如面膜、精华、乳液。

完美日记是中国美妆界的新锐公司,外界对其大致的印象,常常停留在2019年天猫双11,它夺得美妆行业榜第九名。

完美日记成立于2017年,目前它已经有三个主打品牌:

▲ 完美日记,彩妆为主,目前SKU有1363个;

▲小奥汀,专注于彩妆,目前SKU有402个;

▲完子心选,护肤为主,目前SKU有594个。

图2:完美日记的三个品牌,来源:招股书

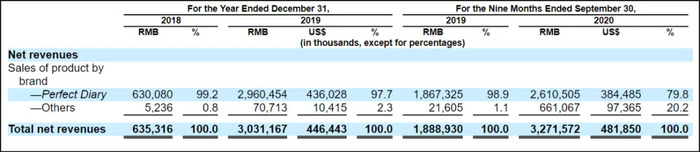

从收入结构来看,完美日记仍然以彩妆为主。2018-2019年97%以上的收入来自完美日记品牌,2020年完美日记品牌的收入下降至79.8%(彩妆品牌小奥汀占其它收入大头)。这是我们将它与露华浓对比的原因。

图3:按品牌分类的收入,来源:招股书

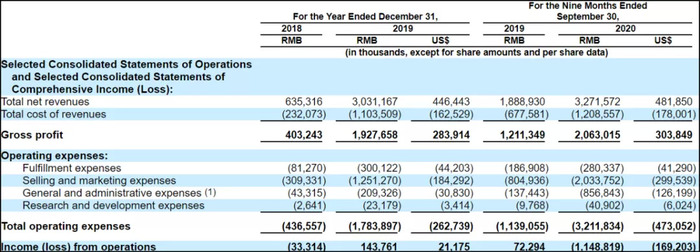

今年前九个月,完美日记的亏损非常惊人,收入32.7亿元(同增73%)却亏损11.6亿元(去年同期净利润0.29亿元)。

它的毛利率变化不大,亏损的主要原因是由于营销费用支出20.3亿元,同比增长152.7%。光营销费用这一项就占收入的62.1%,仿佛看到了一个跟瑞幸咖啡同类的疯狂消费品公司。

图4:完美日记利润表,来源:招股书

这样的亏损在美妆行业是很罕见的。A股的御家汇(SZ:300740)、珀莱雅(SH:603605)、丸美股份(SH:603983)2020年前三季度都比较稳,而且它们营收规模在10亿元、20亿元的时候净利润表现会比完美日记好很多。

◆御家汇,营收23.4亿元(同增49%),净利润0.72亿元(同增863%)。

◇珀莱雅,营收22.9亿元(同增10%),净利润2.85亿元(同增19%)。

◇丸美股份,营收11.4亿元(同增-6%),净利润3.38亿元(同增-6%)。

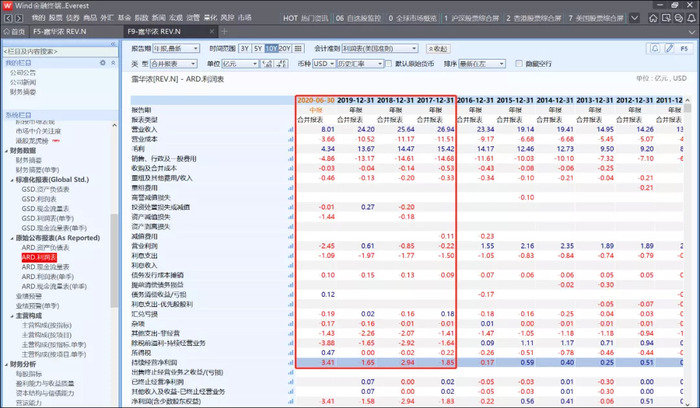

完美日记有点像几年前的露华浓——本来平价彩妆的净利润率就低得可怜,露华浓还大幅提高营销费用,并购Elizabeth Arden(伊莉莎伯·雅顿,始创于1960年的美国),结果效果都不好,业绩从小赚到大亏。

图5:露华浓利润表,来源:wind金融终端

我们知道会有人说:“完美日记当前的亏损不过是为了冲规模,然后在更大的收入规模上获得利润。”那么,美妆、彩妆行业存在战略性亏损吗?

02、战略亏损?

我们知道会有人说:“完美日记当前的亏损不过是为了冲规模,然后在更大的收入规模上获得利润。”那么,美妆、彩妆行业真的存在战略性亏损吗?

若让投资者盲猜“32.7亿元营收与11.6亿元亏损”的公司所处行业,可能大部分人第一反应都是TMT公司新经济公司,搞互联网的、搞医药临床研发的、搞芯片的,而很难将它联想到美妆公司。

为什么TMT、新经济公司能大幅亏损,完美日记就不行?因为后者的规模很难快速提升。

(1)产品无本质差异

TMT新经济类的公司,你的产品比别人强,比如一款癌症创新药CR(完全缓解,所有靶病灶消失,无新病灶出现,且肿瘤标志物正常,至少维持4周)的比率高,比竞品强很多,那就是超级重磅产品。

再比如一款互联网产品,如果能解决某些强需求,那它就能通过规模效应、网络效应(用的人越多产品越好用)一家独大。还比如,如果你是一家芯片制造公司,你能搞定4、3、2、1nm芯片工艺,你就是确定性的巨头。

而彩妆,好的产品上很难体现出差异,比如口红——YSL、DIOR、TF、MAC、阿玛尼、兰蔻、雅诗兰黛……有什么差异?并没有。

差异来自于品牌营销,所以这些公司谁也不能占很高的市场份额,“721”产业格局永远不要想。2020年“618”,维恩咨询数据显示,美妆行业的欧莱雅、兰蔻、雅诗兰黛等巨头的份额都只有几个点。

图6:“618”美妆TOP10的市场份额很分散,来源:维恩咨询

(2)行业增速没那么快

当行业增速快的时候,某几个公司占据先机,即使产品无本质差异,也可以增长的很快,风口上的猪会瞬移,这个大家都懂。比如现在的造车新势力,蔚来、理想、小鹏那业绩是蹭蹭蹭上升。

但美妆行业呢?这是一个古老的行业,外资品牌在国内布局的时间也很长。CIC数据预测,2019年-2025年彩妆CAGR(年复合增长率)14.2%,护肤的CAGR为8.8%。

完美日记想在这种情况下,快速上规模,然后调整可变成本(主要是营销)达到规模盈利很困难。

因为快速上规模的基础是平价低端,对主流用户来说就是买来玩的。在做草根调研时,一位身边女性朋友的解答很有共性(上述YSL-雅思兰黛口红是她口红盒里的货):在她的口红囤货中,有一支完美日记产品,问她为什么买,“喜欢周迅,周迅代言完美日记然后买了一支,才几十块钱”。再问效果怎么样,好看吗?回答,“不知道,包装没有拆呢”。

而且调整可变成本也不太现实,低端平价货,你不请大牌代言,不请KOL种草“OMG买买买”,你不打折,谁买你?

03、无效流水

此前我们讲过,很多人对完美日记的印象,停留在2019年天猫双11时夺得美妆行业榜第九名,停留在今年618期间完美日记获得彩妆第一名。

事实上,电商购物节上的流水,往往是“无效流水”,长久不了。之所以说流水是无效流水,因为它是通过狠狠的打折打来的。

就比如说2019年618,其它彩妆品牌折扣率没有低于7折的,中位数差不多是9折,而完美日记你知道几折吗?维恩咨询给的数据是3.6折。

通过疯狂打折,完美日记才堪堪保住618彩妆TOP10里的第1的名次,即使这样,业绩还是倒退了,同比增长为-17%。而另一家国货彩妆品牌花西子,折扣率为87%(可以说是不怎么打折),同比增长211%,排名提升10位成为第2名。

图7:“618”完美日记稳住了彩妆第一名,来源:维恩咨询

到了今年天猫双11,美妆TOP10里已经看不到完美日记了。唯一上榜的国货,只有薇诺娜。

图8:2020年天猫双11美妆排行,来源:淘宝天下传媒有限公司

与低端平价、电商购物节打折、高额的营销支出相比,形成鲜明对比的,是完美日记产品研发支出的不足。

2018年-2020年1至9月,完美日记研发费用为0.03亿元、0.23亿元、0.41亿元,分别占总收入的0.5%、0.8%、1.3%。

早期的美妆公司,没有持续的研发投入,在关键原料和配方上差距会比较大。国内外主流的化妆品公司,研发费用在2%-4%。像欧莱雅,研发费用在10亿美元左右,占总收入的3.3%。

04、资本“激素”

从短期看,营销就能把规模冲的很高,但从长期看,没有产品的支撑是走不远的。但也许,长期并不太重要,因为完美日记的估值提升的太快了。

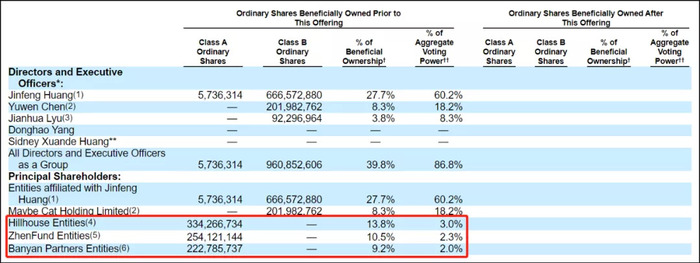

完美日记的资本阵容非常强大,包括持股13.8%的高瓴资本、持股10.5%的真格基金、持股9.2%的高榕资本,其它的还包括博裕资本、老虎环球、红杉中国等机构。

图9:完美日记股东,来源:招股书

据公开资料显示,完美日记的估值一路飞涨,它的融资历程如下:

→2018年5月,A轮估值1亿美元。

→2019年11月,战略投资估值10亿美元。

→2020年4月,战略投资估值20亿美元。

→2020年9月,战略投资估值40亿美元。

图10:完美日记融资情况,来源:天眼查

2020年以来的两轮估值上升——10亿美元提升到40亿美元,令人感觉诡异。

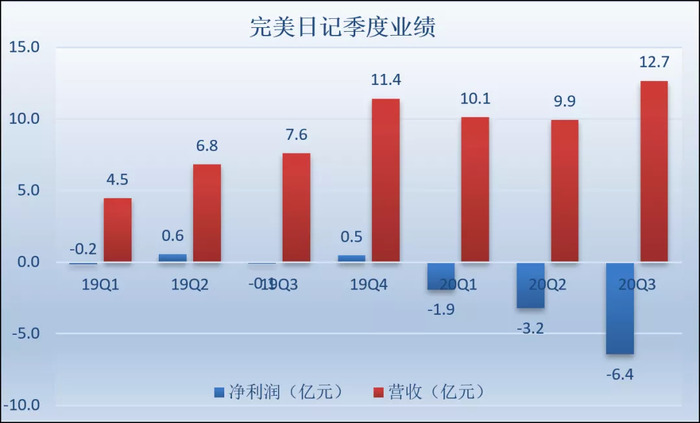

季度业绩能清晰的看到,完美日记的收入的环比增长已经停滞,2019年Q4之后的三个季度,上升的幅度有限。而利润情况则非常不理想,季度亏损从1.9亿元直奔6.4亿元。诚然,疫情期间谁都不好过,但这并不是估值提升的理由啊。

图11:完美日记季度业绩,来源:锦缎

分解完美日记的业绩,也能对估值合理程度有个大致的了解。

毛利率60%出头。

扣掉10%左右的履约费用还剩50%。

扣掉40%出头的营销费用(考虑今年情况特殊按前两年的算)还剩10%;

扣掉管理费用、研发费用和税费,还能有5%的净利润?

即使未来三年完美日记保持30%的收入增长,做到100亿规模,净利润5个亿,按30倍市盈率来看,也就150亿元的估值。40亿美元的ProIPO,以及IPO可能还要更高的定价,谨从二级市场投资者视角来看,只能说这样的“资本激素”真是“城会玩’”。

本质上,完美日记是一家供应链企业,核心能力是销售能力。这是其高管团队(来自P&G等快消公司、来自国内美妆上市公司、来自JD和Vipshop等电商)的强项,找到各种时髦概念——国货之光、Z时代消费者的化妆品、“创新”的DTC模式——把货卖给消费者,生产自有OEM搞定。

短期看,这样做无可厚非。但长期看,如果不加强核心能力,仅仅做供应链整合的企业是走不远的。

行文最后,我们不妨回顾这样一个耳熟能详的商业故事:

曾经的戴尔(NYSE:DELL)电脑,绝对是供应链集成企业中的王者,它销售预测做的非常好,库存管理做的非常好(零件库存不足2小时,拿到订单再通知供货商送零部件),与供应商的信息化协同做的非常好,而且也是DTC模式(直销)。

迈克尔·戴尔(Michael Dell)骄傲的说,“全世界有人比我做得好的,我干嘛自己做,戴尔自己要做的就是没人比得上。”然后Dell的研发费用常常只有2个点,在当时的前十电脑公司里最低,Dell要怎么样才能长期让别人比不上呢?

2005年之后Dell问题频出,“芯片门”“爆炸门”“订单门”,戴尔电脑自此没落……

评论