记者 |

沙钢股份(002075.SZ)历时近五年的重大资产重组,迎来关键时刻。

1月28日,沙钢股份在江苏张家港召开临时股东大会,会议历时约两个半小时,其主要议程是审议公司最新发布的重大资产重组方案。

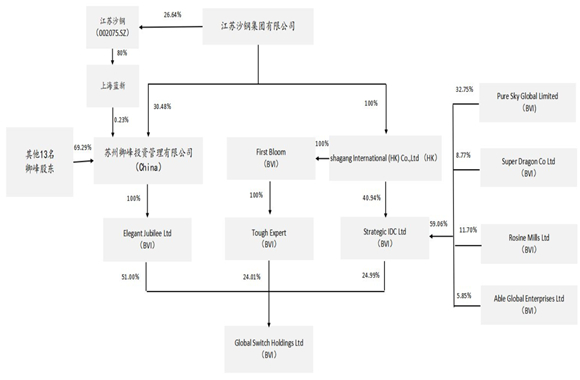

沙钢股份计划以发行股份及支付现金的方式,购买苏州卿峰投资管理有限公司(下称苏州卿峰)100%股权,交易作价约188亿元。上市公司还筹划非公开发行股份,募集资金不超过2亿元。

苏州卿峰为持股型公司,其核心资产为欧洲数据中心运营商Global Switch(下称GS)的51%股权。

界面新闻记者在现场获悉,当天的股东大会共审议了与此次重组相关的19项议案。作为苏州卿峰和沙钢股份的控股股东,沙钢集团回避了其中18项议案的表决。沙钢集团目前持有约5.8亿股的沙钢股份股权,占比26.6%。

此次股东大会中,只有一项议案沙钢集团无需回避,该议案内容为关于聘请此次重组的相关中介机构,获得了超过99%的股东表决同意率。另外18项议案得到97%以上的参会股东同意,均超过了重要议案所需的三分之二以上股东同意率。

这笔发端于2016年10月的重组交易,因存在多个疑团久未落地。重组方案经历两度修改,并引发深交所等监管部门的关注,沙钢股份股票也持续停牌逾两年。

1月28日的股东大会结束后,沙钢股份董事长何春生接受了界面新闻记者的独家采访,对沙钢股份2015年的股权转让、重组标的为何亏损、重组中的重要角色李强相关动向等作了回应。

为何在2015年进行股权转让?

界面新闻记者现场获悉,除沙钢集团外,出席1月28日股东大会且具有表决权的股份(含网络投票)总数约为4亿股。其中包括李强、李非文、燕卫民、朱峥、金洁和刘本忠六人所持股份。

上述六人均为沙钢股份的前十大股东,目前合计持有约3.2亿股的上市公司股份。

根据此次股东大会除沙钢集团外的投票总股数计算,李强等六位股东的投票股数占比接近八成,很大程度上决定了此次资产重组能否顺利获得通过。

除朱峥亲自到会外,其余五位股东则指定了委托人代为投票。他们对股东大会的19项议案均投下了赞成票。

上述六人在2015年与沙钢股份产生交集。当年2月,沙钢集团将其持有的沙钢股份55.12%股权一次性对外转让,交易总价约46亿元。除李非文等六人外,刘振光、黄李厚和王继满三人也成为沙钢股份股权转让的受让方,他们当时均跻身上市公司的前十大股东行列。

沙钢股份当时公告称,上述受让方之间、以及受让方与沙钢集团间不存在一致行动人或关联关系。此次股权转让后,沙钢集团仍为沙钢股份的控股股东。

过去近六年间,上述九人均不同程度减持了上市公司的股份,刘振光、黄李厚和王继满三人相继淡出了沙钢股份的前十大股东。

对于沙钢股权2015年的股权转让,沙钢股份董事长何春生对界面新闻表示,这是上市公司大股东沙钢集团的行为,当时的考虑是引进战略投资者,更好地促进公司未来发展。

“从大股东的角度,可以回笼资金。从沙钢股份的角度,也改善了股权的流动性。”何春生强调,2015年的股权转让与沙钢股份目前正在进行的资产重组是完全不同的两项交易。

重组标的为何巨额亏损?

去年11月,沙钢股份再次更新资产重组方案。公告披露,2019年苏州卿峰营收31亿元,净亏损44亿元。

苏州卿峰当年的业绩下滑与德利迅达的违约直接相关。

与GS一样,德利迅达的主业同样为数据中心运营,它曾经的总经理是李强。沙钢股份2015年进行股权转让后,李强成为沙钢股份的第五大股东,持股比例6.34%。

2019年,德利迅达位于香港的全资子公司(下称德利迅达香港)未按时向合作方GS支付租金,GS因此终止了与德利迅达香港所签订的绝大部分业务协议。

德利迅达香港自2016年起与GS展开业务合作,涉及香港等地的数据中心项目。2018年,德利迅达香港一度是GS的最大客户,为其贡献了约4.3亿元的营收。但实际上,德利迅达当年仅支付了约1亿元,其中包括2017年度形成的应收账款与2018年度的部分交易款。

何春生告诉界面新闻记者,与GS合作的香港数据中心项目先期交付后,德利迅达香港没有找到足够客户入驻,未能按时支付合约租金,所以造成了实质性违约。

界面新闻曾致电德利迅达寻求采访,但截至发稿时并未获得回复。

沙钢股份同时披露,苏州卿峰曾多次尝试与李强及德利迅达工作人员联系,要求其提供德利迅达的财务数据等相关经营情况,但尚未收到任何相关信息。

由于苏州卿峰无法获得德利迅达的经营情况,已对所投资的德利迅达12%股权全额计提减值准备,也不会将这部分股权注入上市公司。

曾经的重要角色李强为何退出?

值得注意的是,在沙钢股份此次资产重组过程中,时任德利迅达总经理的李强一度扮演重要角色。

中国证监会披露的一份文件显示,2015年10月,李强与GS控股股东达成购买GS 51%股权的意向。次年1月,李强成立苏州卿峰,作为募集收购GS所需资金的平台公司。

上述文件称,2016年6月,李强与GS签订收购协议。两个月后,李强与沙钢集团旗下公司高管聚餐时,对方代表沙钢集团实际控制人沈文荣询问李强,是否可以把德利迅达和苏州卿峰装入沙钢股份,李强表示同意。

2016年9月,沙钢股份停牌,同时宣布与苏州卿峰、德利迅达签署重组框架协议。同年12月,苏州卿峰斥资23.42亿英镑(约合207亿元人民币)收购GS的49%股份,此后将持股比例进一步增加至51%。

沙钢股份曾在回复深交所的一份函件中称,李强在数据中心及相关行业有一定的经营管理经验和较强专业能力,在苏州卿峰收购GS过程中发挥了业务指导作用。

李强通过旗下的深圳富士博通科技开发有限公司(下称富士博通),持有苏州卿峰1.38%股权,并担任苏州卿峰法定代表人。随着苏州卿峰收购GS股权,李强在2016年进入GS董事会,担任公司董事会主席。

2017年年中,沙钢股份发布资产重组方案,计划以258亿元的总价,收购苏州卿峰和德利迅达全部股权,实施此前所商定的计划。

在重组方案公布前,苏州卿峰还斥资约4亿元,从李强名下企业购买了德利迅达的12%股权。苏州卿峰为此给出的理由是,在收购GS部分股权后,其希望进一步加强在数据中心领域的国内外布局。

但沙钢股份的这次重组迟迟未能落地,公司也持续停牌逾两年。

2018年7月,沙钢集团通过控股子公司Strategic IDC LTD(下称SIL)购得GS另外24.99%股份,交易金额为17.95亿英镑(约合158亿元人民币)。

根据GS在2018年向界面新闻提供的信息,李强通过在SIL的持股,拥有GS的4.1%股权。加之其通过苏州卿峰持有的GS股权,李强当时总计持有GS 4.8%的股权。

2018年11月,沙钢股份复牌并公布新版资产重组方案。该方案不再并购德利迅达股权,转而将交易目标锁定于苏州卿峰的收购,交易价格也下调为237.8亿元。

沙钢股份曾解释称,此举是综合考虑相关规定等各种因素,经与交易对方协商后的结果。

在该方案公布前,李强名下的富士博通已将所持苏州卿峰1.38%股权转让给沙钢集团。

在此次重组过程中,李强为何退出了苏州卿峰?

何春生对界面新闻称,由于李强不再是苏州卿峰的股东,他此后卸任了苏州卿峰法定代表人。何春生表示,他并不清楚李强退出苏州卿峰股权的具体原因。

2019年8月,沙钢集团再次出手,通过全资子公司Tough Expert(下称TE)购得GS剩余的24.01%的股份,交易价格17.78亿英镑(约合157亿元人民币),并由此成为GS的最大股东。

一个月后,李强辞任GS董事会主席,次年5月卸任该公司董事。

何春生告诉界面新闻,李强辞任GS高管是由于他出售了其在SIL中所持的股份,因此不再持有任何GS的股权。

作为沙钢股份此次跨国并购的重要参与者,李强由此逐渐淡出这项交易。

但根据沙钢股份公布的文件,李强目前还拖欠沙钢集团3.29亿元的股权转让款,这笔款项为他2015年收购沙钢股份股权的部分费用。截至去年10月,李强以1.19%的持股比例,位居沙钢股份第六大股东。

何春生表示,沙钢集团已向李强发送律师函,且对其所持的沙钢股份股权轮候冻结,希望通过法律途径追讨上述欠款。

由李强引发的诸多纠纷尚未了结,但由他担任“业务指导”的GS并购交易仍得以持续推进。

在沙钢股份此次重组议案获得股东大会通过后,该交易将提交中国证监会审议。这场历时多年的海外并购即将迎来决定其命运的重要节点。

评论