文丨张涛、路思远(中国建设银行金融市场部)

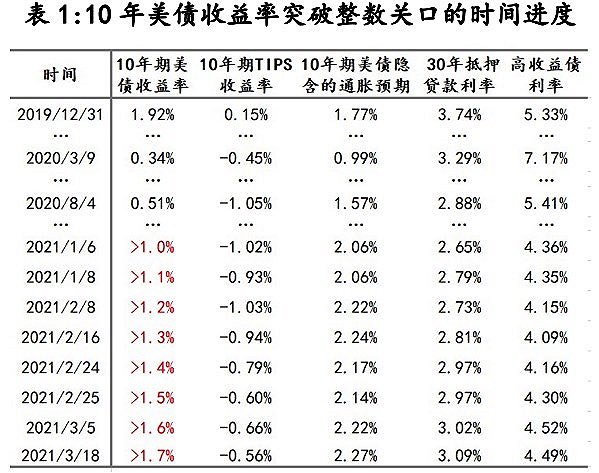

伴随上周美联储议息会议释放鸽派政策信号,美债收益率曲线进一步陡峭化:10年期美债收益率向上突破了1.75%,30年期美债收益率则是突破2.5%;同期1年期以内的美债收益率则下行,1个月期和3个月期美债收益率盘中还一度跌至负利率。截至3月19日收盘,10年期和3个月期美债的利差已经扩宽至173BPs,较2月25日10年期美债收益率突破1.5%时的水平提高了23BPs。

如表1所示,10年期美债收益率在本次上行中,速度是逐渐加快的,对此包括桥水的达里奥等市场人士表示美债收益率的上行会令美联储采取提前加息等收紧措施。但无论是美联储的议息会议,还是联储主席鲍威尔的表态中均集中释放出一个信号:美联储不会提前改变当前的政策措施,即无视10年期美债收益率的上行。

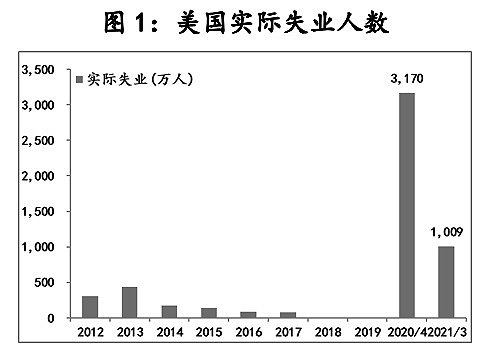

就业市场的巨大缺口令美联储宽松到底

按照去年8月27日美联储调整后的新政策框架,就业情况已经成为美联储更为侧重的经济指标,目前综合考虑退出就业市场人群和领取救济金人群,估算美国实际失业人群仍有1000万左右,这也就是鲍威尔多次强调的“复苏远未完成”的原因之一。

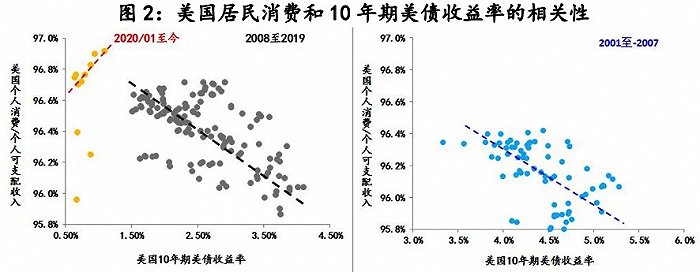

10年期美债收益率上行并未冲击美国居民消费

除了1000万实际失业人数让美联储无法退出宽松之外,还有一个重要原因就是本次美债收益率的上行尚未对美国居民消费产生冲击,与10年期美债收益率由历史低点回升同步,美国个人消费占可支配收入的比重也由96%上升至97%。与之相对,无论是金融危机前,还是金融危机之后,美债收益率基本与美国消费是呈相反关系的,但疫情以来,两者的关系出现了明显了变化。

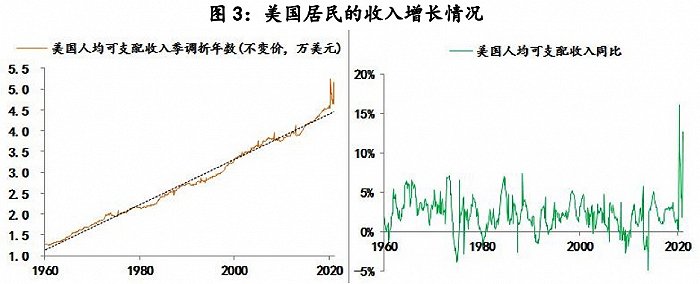

造成美债收益率与美国消费关系变化的重要原因是,美国政府在对冲疫情冲击进行政策干预时,连续实施规模空前的财政刺激政策,截至目前累计已经推出规模近6万亿的财政刺激计划,其中重要的政策内容就是直接向美国居民派发现金,有统计显示就平均水平而言,目前美国居民收入中有近三分之一来自财政纾困。截至1月末,美国人均可支配收入折年数(不变价)已高达5.2万美元,若按照现价统计的话则已经超过5.8万美元,同比增幅超过15%,是1960年以来的最高水平。在如此强劲的收入增长支撑下,目前美债收益率的回升并不会带来任何负面冲击,而且如表1所列,除了美债收益率之外,美国的房贷利率、企业债利率均大幅低于疫情前的水平,换而言之,美债收益率的上行尚未令美国金融环境转入实质性收紧状态。

不过正是由于美国居民收入已经呈现出“过热”态势,美国前财长萨默斯公开表示拜登政府已开始实施的1.9万亿美元的经济救助计划,可能给美国经济带来严重的通胀问题。

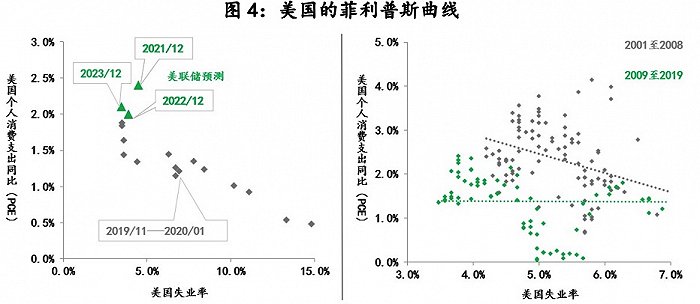

与10年期美债收益率上行同步,美国菲利普斯曲线重返陡峭化

除了上文所述的就业缺口需弥补和消费仍在改善之外,与美国财政和货币政策双宽松同步的是,美国的菲利普斯曲线开始重返陡峭化。去年8月27美联储宣布调整政策框架,在随后美联储主席鲍威尔阐述中,“菲利普斯曲线平坦化”是联储政策框架调整的重要原因之一,而观察美国通胀和失业的实际变化情况,金融危机后的菲利普斯曲线确实较危机前大幅平坦化,即低失业率并没有带来通胀水平的上升,而这也是导致美联储迟迟不能将其政策回归正常的原因之一。

然而针对疫情冲击,美国实施的“财政纾困为主、货币宽松为辅”的政策组合,可能带来美国菲利普斯曲线重返陡峭化,按照美联储在上周议息会议中公布的经济预测结果来看,虽然曲线的陡峭化速度较慢,但陡峭化趋势得到了延续,但就此而言,只要不伤及经济复苏势头(图1显示本次美国就业市场修复速度是历史最快水平,一年间实际失业人群减少了2160万),美债收益率的上行就不会给美联储保持宽松形成约束。

鉴于上述事关美联储的三个变化,我们将10年期美债收益率年内高点由2%上调至2.2%。

相关参考:

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

评论