从商业银行角度看,结构性降息的空间越来越小: 6月份存款定价自律机制改革后, 2年期及以上的长期定期存款利率有所降低,活期存款和 1 年期及以内短中期定期存款利率基本平稳,总体来看,存款加权利率有所下降,也在一定程度上带动二季度贷款利率的下降,二季度金融机构人民币贷款加权平均利率比一季度下降了17个基点。

但是,存款利率下降释放的动能在三季度已经消减,贷款利率再次回升。金融机构人民币贷款加权平均利率回升了7个基点,一般贷款加权平均利率再次回到了一季度和去年四季度的水平;9月份,一般贷款中利率高于LPR的贷款占比相较6月份上升了0.46个百分点至68.13%,利率低于LPR的贷款占比下降了0.73个百分点至23.52%。

截至三季度末,商业银行净息差为2.06%,持平于二季度,这也接近2017年初的历史最低值2.03%。自该指标2010年有统计以来,最高值为2.77%,均值为2.38%。

7月以来的两次全面降准后,LPR仅挤出5个基点,可见商业银行很难再通过存贷款定价机制调整来释放降息空间。

从基本面看,经济下行压力仍比较大、就业压力上升:尽管已经公布的11月PMI、主要城市商品房销售数据环比均有所改善、出口增速也超出预期,投资和工业有所改善,但总体上看,四季度经济进一步下行已成定局。此前,三季度经济增速已经低于潜在增速。三季度当季GDP不变价增速在上年同期4.9%的较低基数上仅录得4.9%,而央行测算的“十四五”期间我国潜在产出增速在5%-5.7%。从10月和11月来看,四季度经济增速大概率会进一步下降,如果政策力度不够,2022年一季度经济前景也不乐观。

就业压力明显上升。截至11月,制造业PMI从业人员指数连续两个月落在了49%以下;非制造业PMI从业人员指数连续4个月不到48%,这是该指标自公布以来未曾出现过的,尤其是服务业从业人员指数,已经连续4个月处于历史最低水平(不考虑2020年2月疫情冲击最严重的时候)。11月份,城镇调查失业率较10月份回升0.1个百分点至5%,16-24岁人口调查失业率录得14.3%,较10月份上升0.1个百分点,也创下该指标自2018年公布以来同期最高,较上年同期高1.5个百分点。

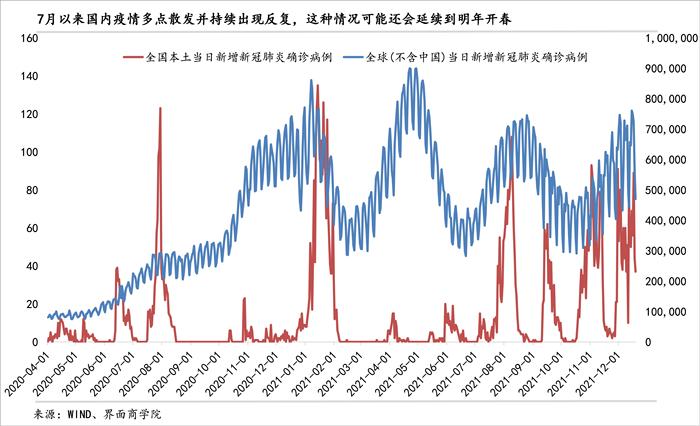

疫情仍在反复,未来经济形势仍存在不确定性:10月下旬以来,全球新增确诊病例数量再次持续增长,特别是11月以来,变异株奥密克戎不断扩散,传播速度明显快于德尔塔,主要经济体再次启动严格程度不等的限制措施。

目前,全球已有89个国家和地区报告了奥密克戎变异株,我国内地也已在境外输入病例中检出奥密克戎变异株。世卫组织总干事谭德塞12月14日表示,奥密克戎正以前所未有速度传播,目前人们低估了它的危害,虽然感染奥密克戎变异株后的症状不太严重,但若出现大量感染病例,将会导致卫生系统不堪重负。

与全球对比,我国防疫效果和疫苗接种无疑交出了一份非常优异的答卷。尽管如此,散发疫情仍然不时出现,特别是7月以来,多点散发明显加剧,涉及地区多、本土新增确诊人数也有显著增加。

消费因此受到较大影响,社会消费品零售总额增速显著放缓,11月份,其季调环比增速进一步下降至0.22%,为8月以来最低,当月同比仅增长3.9%、两年平均增速进一步降至4.4%。考虑到冬季疫情还在持续,各地防疫管控措施加强下,高密接行业还将受到进一步冲击。

2022年“稳字当头”,全面降息可能仍是央行备选项: 今年的中央经济工作会议确定来年经济工作 “稳字当头”,宏观政策明确转向。此次会议相对往年在时间上有所提前,在一定程度上反映了中央提高调控前瞻性与加大跨周期调节力度的迫切(按照往年惯例中央经济工作会议通稿会在政治局会议召开后一周左右发布,今年政治局会议在12月6日举行,中央经济工作会议通稿在12月10日发布)。

与去年中央经济工作会议及上半年两次有关经济工作的政治局会议相比,中央对当前经济形势的判断趋于悲观,首次提出“需求收缩、供给冲击、预期转弱”三重压力的说法。由此,中央从宏观政策、微观政策、结构政策、科技政策、改革开放政策、区域政策等七个方面提出具体要求,并且强调“各地区各部门要担负起稳定宏观经济的责任,各方面要积极推出有利于经济稳定的政策,政策发力适当靠前”。

会议通稿明确指出,要“引导金融机构加大对实体经济特别是小微企业、科技创新、绿色发展的支持”,“加大对实体经济融资支持力度,促进中小微企业融资增量、扩面、降价”。与半年度政治局经济工作会议相比,融资支持对象从中小企业、困难行业进一步扩大到实体经济。

12月,已经进行了两次结构性降息,但可能并不能满足这一要求。除LPR仅对一年期降低5个基点之外,央行在12月7日下调25个基点的再贷款利率,仅面向支农与支小再贷款利率,虽然最终会在一定程度上降低涉农、小微企业融资成本,但这部分资金规模有限,截至9月末支小、支农再贷款余额为1.4万亿,25个基点的年利息成本为36.7亿元。此次降息也会在一定程度上惠及普惠小微企业贷款,正如前述,普惠小微信用贷款已经纳入支农支小再贷款支持计划管理。

会议还要求“财政政策和货币政策要协调联动”,全面降息无疑有利于降低政府融资成本。在2022年的宏观调控中,财政政策将扮演非常重要的角色,“保证财政支出强度”、“实施新的减税降费政策”、“适度超前开展基础设施投资”等政策,最终会走向增支减收,考虑到公共财政收入增长承压,土地财政也难复往日荣光,政府债务或将扩大增幅。

近年,我国政府债务利息负担快速上升,特别是地方政府债务利息自2016年以来从月付不足100亿元不断上升,到2021年6月份突破1000亿元,10月份甚至超过1600亿元。10月、11月,地方政府支付的地方政府债利息在当月地方本级财政收入与地方本级政府性基金收入的比重均超过10%。

与此同时,会议要求“支持商品房市场更好满足购房者的合理住房需求”。目前,我国个人住房贷款利息负担较高,对刚需群体并不友好。

今年以来,在房地产贷款利率持续走高,到三季度,我国个人住房贷款的加权平均利率为5.54%,较二季度高12个基点、较上年末高20个基点。可以发现,个人住房贷款加权利率比贷款加权平均利率高54个基点,更比同期企业贷款加权平均利率4.59%高出95个基点。如果从国际比较,9月份,德国10年以上居民住房贷款的有效利率为1.27%,澳大利亚住房贷款银行浮动利率(标准利率)为4.52%、新加坡金融机构住房贷款利率(15年)为2.81%。此次LPR调整,与房贷利率紧密挂钩的5年期LPR维持4.65%不变,该利率最近一次调整在2020年4月20日,下调了10个基点。

从中美利差、人民币汇率来看,全面降息仍有空间:目前,中美10年期国债收益率利差为1.42%,高于平均值(1.12%),也高于中位数(1.25%)。回顾历史数据,我们可以发现,中美利差甚至出现过负值,2008年-2009年全球金融危机期间,中国的国债收益率低于美国。

去年下半年以来,人民币汇率指数不断上升,并再创新高。中国货币网公布的人民币汇率指数(参考BIS货币篮子)已经升至107.1,处于历史最高水平,较2020年末上升了8.53%,与2019年9月人民币对美元即期汇率最高值(7.17左右)时的94.67相比,上升了13.13%。目前,人民币对美元即期汇率仍然不足6.4,接近货币当局对我国人民币对美元汇率能接受的下限(最近两次外汇存款准备金率的上调均发生在6.35附近)。

央行在三季度货币政策执行报告中就“发达经济体货币政策调整及应对”设了专栏加以说明,明确指出,发达经济体政策调整对我国影响有限。其中一个原因即是“汇率市场化改革取得进展,对外部冲击的吸收能力增强”,人民币汇率有升有贬的双向波动,可以发挥自动稳定器功能。与此同时,我国金融体系自主性和稳定性更强,人民币资产吸引力增强。

至于通胀会否制约降息,目前来看,还不是问题。一方面宏观政策主线是“稳增长”,中央经济工作会议并没有提到对物价走势的担忧,此前发布的三季度货币政策执行报告来看,央行认为“我国是全球主要生产国,经济自给能力较强,有利于应对国际大宗商品价格上涨和海外通胀上行的影响”;另一方面,在我国每年两会确定的政府预期目标中,CPI同比增速往往在3%以上,包括今年在内的10年之内,CPI的年同比增长均未超过3%,截至2021年11月,CPI累计同比增长了0.9%,在今年低基数下,2022年CPI增速预计将有所上升,目前各机构预测差异虽然较大,但总体上来看,大概率在3%以下。更重要的是,今年持续创出新高的PPI同比增速,在国内保供政策+2021年高基数下或将持续回落。

评论