文|DataEye研究院

去年末,凭借爆款游戏《最强蜗牛》一战成名的青瓷游戏成功登陆港交所,成为2021年唯一上市的游戏公司。

青瓷游戏上市前夕,腾讯、阿里、B站、博裕资本等一众大佬“突击”入股,彼时青瓷游戏估值约30亿元。

2021年12月16日,青瓷游戏正式登陆港交所,上市首日市值达73亿港元。也就是说,不到半年的时间,青瓷游戏估值又翻了一倍。

然而,青瓷游戏营收严重依赖单一产品《最强蜗牛》,这一业务模式是否可持续?

本文选取港股业务模式&市值接近的可比公司IGG,通过对比两家公司财务和业务情况,希望能对青瓷游戏未来发展做出一些预判。

本文脉络:

一、业绩对比

(一)营收及增速

(二)扣非归母净利润及增速

(三)毛利率及净利率

(四)一句话小结

二、业务对比

(一)发展战略

(二)出海情况

(三)一句话小结

三、研发对比

(一)研发费用

(二)游戏储备情况

(三)一句话小结

四、营销对比

(一)销售费用

(二)广告投放情况

(三)一句话小结

五、总结

01 业绩对比:IGG止步不前,青瓷游戏一飞冲天

1、营收及增速对比

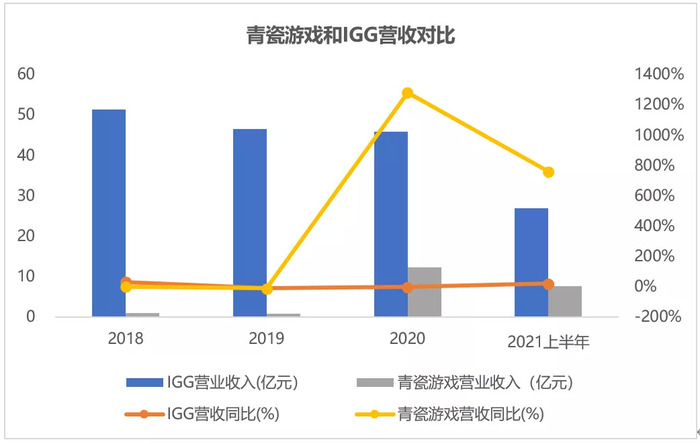

数据来源:Wind,DataEye制图

注:2019年、2020年和2021年上半年,IGG收入分别为6.68亿美元、7.04亿美元和4.17亿美元,按照期末汇率,折合人民币分别为46.58亿元、45.96亿元和26.94亿元。考虑汇率因素,IGG 2020年收入兑换成人民币反而出现下滑。

从营业收入来看,IGG止步不前,青瓷游戏则一飞冲天。

得益于2020年上线的爆款产品《最强蜗牛》,青瓷游戏迎来爆发式增长:2020年营收暴涨12倍,成功迈入“10亿元俱乐部”。

作为一家成熟的游戏公司,IGG出现增长乏力。过去3年,IGG营收在7亿美元(折合约50亿元)上下波动,始终没有突破10亿美元的收入大关。

由于青瓷游戏营收爆发式增长,两家公司的收入差距正在迅速缩小。

从营收体量来看,2018年IGG营收(7.49亿美元,约51.4亿元)是青瓷游戏(0.98亿元)的50倍以上,到了2021年上半年,IGG 营收(4.17亿美元,约26.94亿元)不过青瓷游戏(7.63亿元)的3倍多。

3年时间,两家公司营收差距从50多倍降至4倍以内。不得不说,青瓷游戏的增长速度非常之快。

2、扣非归母净利润及增速对比

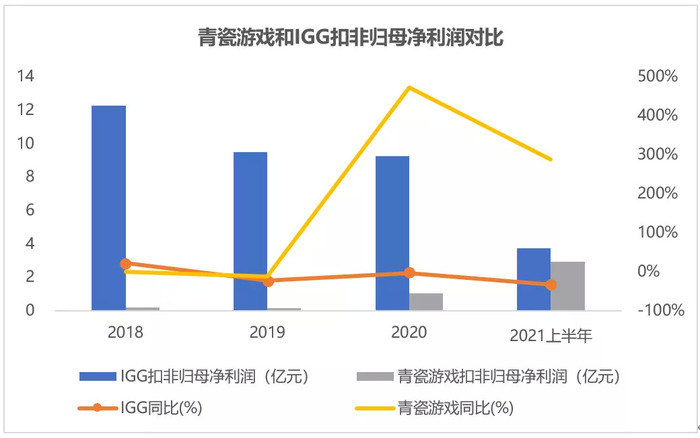

数据来源:Wind,DataEye制图

注:2019年、2020年和2021年上半年,IGG扣非归母净利润分别为1.36亿美元、1.42亿美元和0.58亿美元,按照期末汇率,折合人民币分别为9.51亿元、9.28亿元和3.73亿元。考虑汇率因素,IGG 2020年扣非归母净利润兑换成人民币反而出现下滑。

“扣非归母净利润”即扣除与公司正常经营业务无直接关系的收入和支出后,归属上市公司股东的净利润,和净利润相比,“扣非归母净利润”更能反映公司真正经营业绩以及持续盈利能力。

从利润情况来看,两家公司扣非归母净利润走势与营收走势如出一辙。IGG扣非归母净利润出现滞涨,青瓷游戏扣非归母净利润大幅飙升。

在利润层面,青瓷游戏也在快速追赶IGG。

2018年,IGG扣非归母净利润达1.79亿美元(约12.3亿人民币),是青瓷游戏(0.2亿元)的60倍以上,到了2021年上半年,青瓷游戏2.94亿元的扣非归母净利润已经达到IGG(0.58亿美元,约3.73亿元)的79%!

3年时间,两家公司扣非归母净利润差距从60多倍缩小至1倍以内。

IGG营业收入领先青瓷游戏4倍,扣非归母净利润只领先1倍,很显然,青瓷游戏利润端表现好于营收端。

3、毛利率及净利率对比

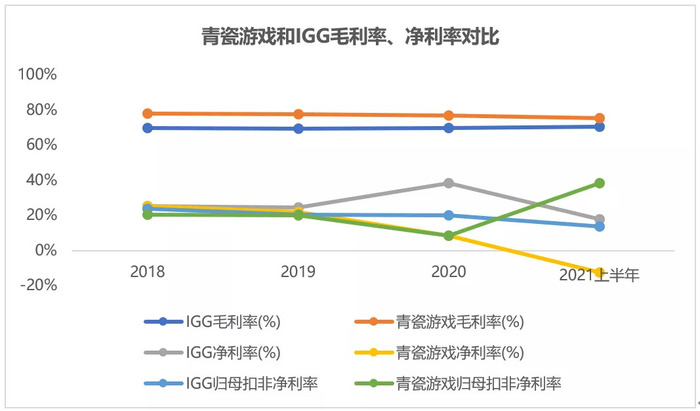

数据来源:Wind,DataEye制图

从毛利率来看,IGG毛利率稳定在70%左右,与行业平均水平相当,青瓷游戏毛利率比IGG高7个百分点左右,稳定在77%左右。

从净利率来看,两家公司2018和2019年的净利率相差不大,基本维持在25%左右。

净利率分化出现的时间点是2020年。

IGG净利率在2020年大幅升至38%,青瓷游戏净利率则降至个位数8%。IGG净利率上升要归功于投资收益,投资收益同比激增381%至1.27亿美元,贡献了近半净利润。青瓷游戏净利率大幅下降的原因是营销及推广开支大幅上升,当年销售及营销开支高达5.59亿元。

到了2021年上半年,净利率分化进一步加剧。由于研发团队扩张及游戏推广开支的提升,IGG净利率恢复至正常水平,青瓷游戏由于可转换可赎回优先股公允价值亏损3.38亿元,净利润为负数,净利率跌至-12%。

如果比较归母扣非净利率(扣非归母净利润/营业收入),2021年上半年,青瓷游戏和IGG两家公司分别为39%和14%,可见青瓷游戏的盈利能力依然十分能打,这也解释了为何青瓷游戏利润端表现好于营收端。

4、一句话小结

从财务角度来看,青瓷游戏绝对是游戏领域中的一匹黑马。凭借爆款游戏《最强蜗牛》,青瓷游戏跻身“10亿元俱乐部”,迅速缩小了与“前辈”IGG之间的差距。但《最强蜗牛》是否能持续贡献稳健收益,青瓷游戏的增长是否具有可持续性,值得我们持续关注。

反观IGG,近几年虽有新游戏发布,但“现金奶牛”依旧是发行多年的《王国纪元》,业务上亮点不够,故营收和净利润基本止步不前。

02 业务对比:一个游戏撑起一家公司

1、战略对比

在发展战略上,两家公司非常相似,均坚持“精品化”战略,但两家公司押注的游戏品类不同,IGG押注SLG类游戏,青瓷游戏则押注休闲游戏(主要是放置类游戏)和RPG游戏。

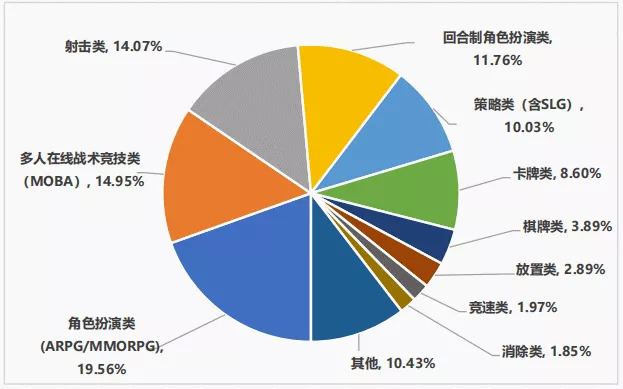

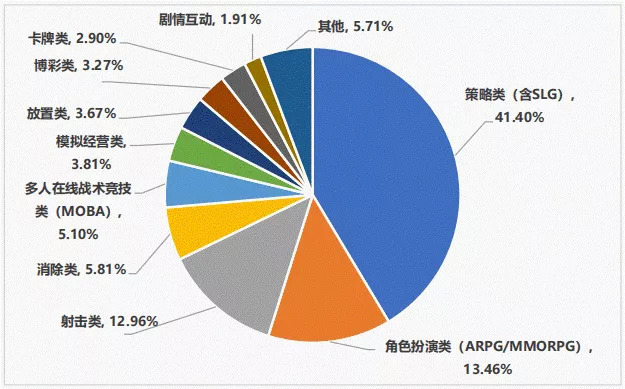

从市场规模来看,根据中国音像与数字出版协会发布的《2021年中国游戏产业报告》,2021年中国移动游戏收入排名前100的产品主要以角色扮演类游戏、多人在线战术竞技类游戏和射击类游戏为主,占市场份额将近一半,其中角色扮演类游戏占比约20%,策略类游戏占比为10%,放置类游戏占比3%。

图:收入排名前100移动游戏产品类型收入占比,来源:《2021年中国游戏产业报告》

可见,青瓷游戏所押注的放置类和RPG游戏在国内移动游戏市场所占的份额约22%,IGG押注的SLG游戏市场份额约10%。单从国内市场份额来看,青瓷游戏所在的市场远远大于IGG。然而,IGG大部分业务位于海外,中国市场占比低于30%。

从中国移动游戏出海情况来看,策略类游戏最受欢迎,收入占比达41.40%,角色扮演类游戏的收入占比达13.46%,两类游戏抢占了一半以上的市场份额。

图:中国自主研发移动游戏海外市场收入前100类型收入占比,来源:《2021年中国游戏产业报告》

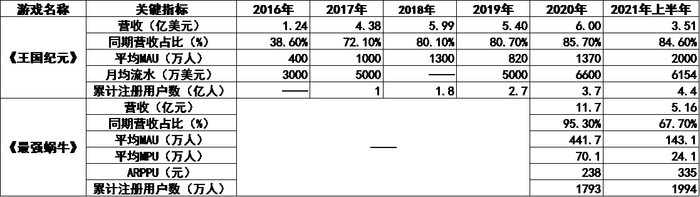

除了坚持“精品化”战略,青瓷游戏和IGG还有一个显著特点——单款游戏贡献8成以上的收入。

两家公司的收入结构非常简单。2020年,IGG 超九成收入来自两大爆款游戏《王国纪元》和《城堡争霸》,其中《王国纪元》单款游戏贡献超八成收入,而青瓷游戏的爆款游戏《最强蜗牛》直接贡献了95.3%的收入!

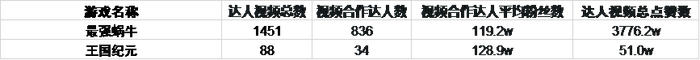

图:《王国纪元》和《最强蜗牛》关键指标对比(DataEye制图,数据来源于公司公告)

2021年上半年,受新产品《提灯与地下城》的分流影响,《最强蜗牛》营收占比降至67.7%。与此同时,《最强蜗牛》月活用户及月付费用户数双双下滑,下降幅度接近70%,累计注册用户数也出现增速放缓。

对于一款上线仅一年的爆款游戏,月活和月付费用户数降幅之大,令人咋舌。

而2016年3月上线的《王国纪元》,营收、月活用户、月均流水等关键指标均持续上升。《王国纪元》2021年上半年月均流水4.8亿港元,创下了5年来新高。

《王国纪元》上线逾五年,仍深受玩家喜爱,并持续贡献稳健收益,IGG是如何做到的?

除了得益于买量推广、IP联动、推出新玩法等举措,更为核心的原因在于两款游戏产品类型不同。

《最强蜗牛》是一款放置类游戏,生命周期一般为10个月左右,《王国纪元》是一款即时战争策略类游戏,生命周期长达近 2 年。总的来说,SLG 游戏具有更长的生命周期。

此外,中信证券报告显示,SLG 游戏进入门槛较高,SLG 游戏用户存在较高的忠诚度,新游建立新活跃用户群难度较大。所以我们看到《部落冲突》、《COK列王的纷争》等SLG 游戏上线5-7 年仍维持稳定的流水。

《最强蜗牛》于2020年6月上线,上线一年后用户活跃度出现下滑,并不完全是公司的错,也跟产品类型相关。

2、出海情况对比

随着国内游戏市场趋于饱和,出海成为游戏公司的必选项。

2021年,中国自主研发游戏海外市场销售收入180.13亿美元,同比增长16.59%,这一增速远高于国内市场6.51%的增幅。

IGG是一家全球化游戏公司,总部位于新加坡,并于美国、中国、加拿大、日本等14个地区设有分支机构,用户遍及全世界200多个国家和地区,在全世界拥有的游戏用户数高达10亿。

IGG的优势在于全球化,拥有全球化的运营和营销团队。目前IGG绝大部分收入来自海外,来自亚洲、北美和欧洲市场的收入分别占集团收入的39%、31%和23%。

在海外站稳脚的IGG,也开始大举拓展中国本土市场,深度挖掘中国市场潜在用户。

2020年,IGG斥资2.01亿元在福州收购一块土地用于自建办公楼,同时IGG相继在北京、上海、成都等地组建研发团队。

青瓷游戏也正在积极“走出去”。虽然青瓷游戏绝大部分收入来自于中国内地,但青瓷游戏正在扩展包括港澳台、日本、韩国、东南亚、欧洲及美国在内的海外市场。青瓷游戏计划于2022年第二季度在港澳台推出《提灯与地下城》的当地版本,以及在日本推出《最强蜗牛》。

3、小结

当一款游戏贡献80%以上的收入,公司将面临较大的经营风险,一旦该产品滞销,公司营收将直线下滑。

青瓷游戏凭借《最强蜗牛》成功上市,但也可能面临“上市即巅峰”的窘境。

不同于策略类游戏《王国纪元》,放置类游戏《最强蜗牛》并不具备持续火爆的潜质。

除了爆款产品,两家公司均在积极拓展其他品类,努力减少对单一爆款游戏的依赖。IGG已经开始抢占女性市场,先后推出了《时光公主》《奇幻书境物语》等女性向游戏,青瓷游戏也推出了《提灯与地下城》等RPG类游戏产品。

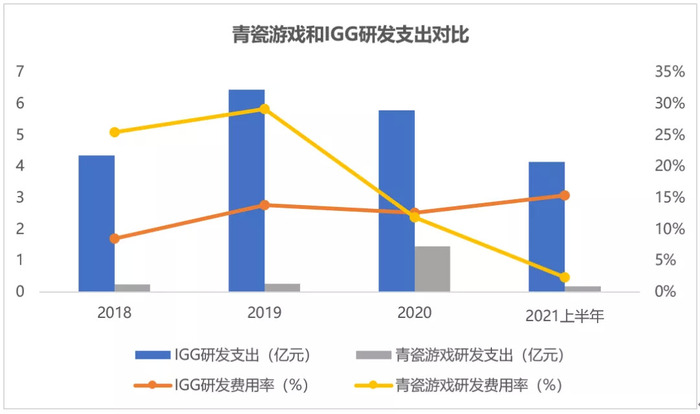

03 研发对比:IGG研发加码,青瓷游戏研发缩减

1、研发费用对比

数据来源:Wind,DataEye制图

两家公司均拥有强大的游戏自研能力。目前,青瓷游戏6款现有移动游戏中的4款,IGG爆款产品《城堡争霸》和《王国纪元》均系自主研发。

单从研发投入来看,两家公司的选择截然相反,IGG继续加大研发投入,而青瓷游戏研发投入反而出现了缩减的迹象。2021年上半年,青瓷游戏研发投入仅1800万元,金额还不及2018和2019年。

从研发费用的绝对值来看,由于押注的游戏品类不同,IGG研发投入金额远高于青瓷游戏。目前IGG 在全球拥有 9 大研发中心,2000多名员工中50%是研发人员。

青瓷游戏押注休闲游戏,整体研发费用较低,即便是峰值(1.46亿元)也仅为IGG的三分之一。

从研发费用率(研发费用占收入比例)来看,IGG自2019年起研发费用率稳定在15%左右,处于行业中上游水平。

青瓷游戏研发费用率呈现出过山车走势。

2018和2019年,由于营收基数较低,青瓷游戏研发费用率超25%,也就是说公司拿出超过1/4的收入用于研发;2020年,青瓷游戏营收暴增,研发费用率减半,到了2021年上半年骤降至个位数。

这是不是说明青瓷游戏开始“轻视”研发呢?

总的来说,青瓷游戏的人员规模相对精简,截至2021年6月30日,全公司只有300人左右,游戏开发团队150人,占公司总人数的50%。

公开资料显示,青瓷游戏创始人兼董事长杨煦是公司最核心的制作人之一,爆款游戏《最强蜗牛》《不思议迷宫》皆出自杨煦之手。杨煦深耕游戏行业超过15年,曾是吉比特爆火游戏《问道》项目组成员。

2、游戏储备情况(待发布的游戏/品类)

两家公司除了自己所押注的细分赛道,也在不断探索新的品类和赛道。

有趣的是,IGG开始试水放置类游戏,而青瓷游戏也开始发力RPG(角色扮演游戏)和SLG策略类游戏。

截至2021年6月底,青瓷游戏储备的10款移动游戏中,休闲游戏和RPG(角色扮演游戏)各占3席,SLG(策略类游戏)、ACT(动作游戏)、STG(射击类游戏)分别占2、1、1席。10款游戏中,自主开发和授权游戏所占比例是4:6。

同时,两家公司均通过对外投资去补足其他品类,丰富产品线。

从游戏类别来看,休闲、SLG、女性向是IGG主要投资品类。公开资料显示,IGG于2020年投资了十余家游戏公司,将掌梦网络、冰火无线、言众科技、织梦者、鸿萌娱乐、战旗、寰宇九州、北京织梦者等重磅厂商“收入囊中”。

投资不仅进一步强化业务布局,也为IGG带来了丰厚的资本回报,2020年投资收益高达1.27亿美元。

而青瓷游戏在2021年投资了动画公司好传动画,好传动画曾为《最强蜗牛》制作了日更动画《最强蜗牛不速之客》。截至目前,该动画片在B站的浏览量已超过950万次。毫不客气的说,《最强蜗牛》的大火绝对有好传动画的功劳。

3、小结

游戏研发能力是一家游戏公司的核心竞争力,研发能力的强弱直接影响游戏公司的市场竞争力。

目前市面上越来越多的游戏厂商也意识到了这点,纷纷选择加大研发投入。公开资料显示,网易2020年研发费用率已与动视暴雪持平,前三季度更是高达16.2%。

但青瓷游戏研发投入已经出现了大幅缩减的迹象,这对于一家尚在探索新品类新赛道的游戏公司来说,并不是一个好的信号。

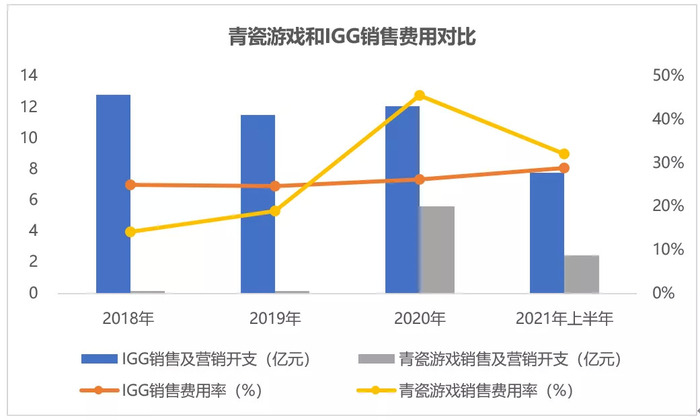

04 营销对比:腾讯字节渠道受追捧,押码爆款游戏

1、销售费用对比

数据来源:Wind,DataEye制图

从销售费用率来看,IGG基本稳定在25%的水平,青瓷游戏则逐年增长。

2020年,青瓷游戏销售费用狂飙30倍,直接从1700多万升至5.59亿元,2021年上半年,销售费用达2.45亿元。

青瓷游戏狂飙的销售费用主要花在了“买量”上。2020年和2021年上半年,青瓷游戏“买量”费用分别达4.34亿元和1.44亿元,分别占同期销售费用的77.7%和58.8%。

2021年上半年,IGG也加大了对《王国纪元》《时光公主》等核心游戏产品在全球的营销推广投入,使得销售费用大幅增长78%至7.79亿元。

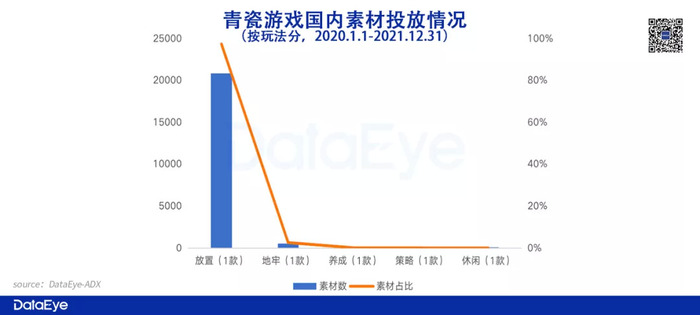

2、广告投放情况

数据整理自DataEye-ADX

数据整理自DataEye-ADX

从投放渠道来看,字节系和腾讯系包揽青瓷游戏、IGG前十大投放渠道,但青瓷游戏更偏爱字节系渠道,投放前五的渠道有四家为字节系,IGG更偏爱腾讯系渠道,前五名中腾讯系占了四席。

相较IGG,青瓷游戏投放渠道的集中度更高,排名第一的渠道穿山甲联盟占比超30%,而IGG投放最高的单一渠道天天快报占比16.47%。

数据整理自DataEye-ADX

数据整理自DataEye-ADX

从2020年来投放素材玩法来看,青瓷游戏和IGG,几乎所有的素材投放全砸在公司爆款游戏。

青瓷游戏主推的放置类游戏《最强蜗牛》,单款游戏投放了2.08万广告素材,占比高达97%。而IGG旗下策略类游戏《王国纪元》投放了7000多组素材,占比高达96.73%。

数据整理自DataEye-ADX

数据整理自DataEye-ADX

从素材投放量来看,《王国纪元》和《最强蜗牛》的素材投放量均远超同题材、同玩法投放中位数。

《王国纪元》投放量相对更稳定,而《青瓷游戏》的投放主要集中在2020年5月至11月。在此之后几乎没有投放,青瓷游戏转而投放另一款产品《提灯与地下城》。

来源:DataEye-ADX

对于这两个爆款游戏,笔者发现上线不到两年的《最强蜗牛》在国内的投放素材总数竟然超过了上线5年的《王国纪元》!

在营销模式上,《最强蜗牛》更为看重新兴渠道,比如抖音、B站等。DataEye数据显示,《最强蜗牛》投放了1451个达人视频,合作达人836个,达人视频总点赞数超3700万,各项指标远超《王国纪元》。

在品牌营销层面,为了宣传《最强蜗牛》,青瓷游戏可谓煞费苦心,也砸下了8000多万的品牌营销和推广费。

比如,专门制作动画片《最强蜗牛不速之客》和广告视频《万万没想到》,邀请民谣歌手腾格尔翻唱《蜗牛与黄鹂鸟》,和《唐人街探案3》梦幻联动,推出《唐人街探案3》蜗牛神探篇等。

3、小结

“酒香也怕巷子深”。白热化竞争下,即便买量成本水涨船高,游戏厂商也得硬着头皮往各个渠道砸钱。

在营销费用上,青瓷游戏出手非常阔绰,2020年销售费用达5.59亿元,已经接近IGG的46%。青瓷游戏不仅在营收和利润层面快速追赶IGG,销售费用也没有落下。

在渠道选择上,和IGG相比,青瓷游戏更看重B站、抖音等新兴渠道,背后的一个原因是青瓷游戏的目标客群更为年轻,30岁以下的年轻人占比高于IGG。

上市前,阿里、B站、腾讯纷纷入股青瓷游戏,而IGG牵手心动公司旗下手游社区平台“TapTap”,两家公司对渠道流量均有了进一步把控。

05 总结

从财务角度来看,青瓷游戏绝对是游戏领域中的一匹黑马,凭借爆款游戏快速追赶各路前辈,成功跻身“10亿元俱乐部”。反观前辈IGG,过去5年一直在吃老本,目前亟需新的爆款游戏带领公司突围“增长陷阱”。

两家公司都是一个游戏撑起一家公司,这种模式是否可持续?也就是游戏公司持续生产爆款产品的能力是否可持续。

这对于大厂来说可能不难,但对中小厂来说,绝非易事。

2013年,IGG推出爆款游戏《城堡争霸》,2016年再次推出爆款游戏《王国纪元》,然而五年过去了,IGG在此之后还没做出新的爆款。而青瓷游戏在《最强蜗牛》前,扛把子产品是《不思议迷宫》,但《不思议迷宫》的市场热度远不及《最强蜗牛》。

当下两家公司均在积极拓展其他品类,努力减少对单一爆款游戏的依赖。IGG已经开始抢占女性市场,先后推出了《时光公主》《奇幻书境物语》等女性向游戏,青瓷游戏也推出了《提灯与地下城》等RPG类游戏产品。

产品的背后是研发,研发直接决定一家公司未来能否生产出优秀的产品。

目前IGG继续加大研发投入,而青瓷游戏研发投入反而出现了缩减的迹象,这对于一个游戏新星来说并不是一个好的信号。

IGG成立于2006年,2013年10月上市,目前市值在80亿港元左右;青瓷游戏成立于2012年,去年末上市,目前市值约78亿港元左右。

头顶光环上市的青瓷游戏一上市就坐拥和前辈相当的市场估值,从市值看,两家公司相差不大,但在业务层面,青瓷游戏想要超越IGG还需要更多的时间。

评论