文|智瑾财经 大钊

排版|勤燐

电影《华尔街》里有句经典台词叫,“资本永不眠”。

那资本如何不眠呢,无非就是“以钱生钱”,经济基础决定上层建筑,靠庞大的金融帝国撑起更大的商业梦想。

近日,深圳证监局发布关于核准腾安基金销售(深圳)有限公司证券投资基金销售业务资格的批复。

而腾讯集团相关负责人在接受《国际金融报》记者采访时表示,腾安基金销售(深圳)有限公司是腾讯全资控股的独立基金销售机构,以腾讯理财通平台为基础,开展基金销售业务。

拿下第三方基金销售牌照后,腾讯在金融领域就已完成了第三方支付、银行、征信、保险、券商、小贷等牌照的布局,距离其金融帝国梦越来越近。虽然目前还缺少互联网信托等牌照,但其实在斩获券商牌照时,腾讯在BATJ中就已领先一步,因为阿里、百度和京东在券商领域目前还未获得牌照。

上述负责人还表示:“相较于当前市场上已存在的第三方基金销售平台,腾讯的特色就是通过微信入口销售基金产品。”

这里提了两个关键词,基金和微信。

从去年开始,基金热潮持续升温,2021年一项统计数据中,我国购买基金的基民人数已经达到了6亿人,粗略算来每两人中就有一人正在用基金理财。至于微信,上到九十九下到刚会走,几乎无人不知。腾讯在去年Q3财报中称,微信月活已突破12.6亿,每天有10亿人会至少打开微信一次。

有天然的流量优势,再加上牌照“傍身”,属于腾讯的金融生态圈似乎近在眼前。

腾讯金融的逻辑与模式

研究腾讯生态圈如何与金融融合,需站在腾讯整体视角俯瞰。

腾讯的商业逻辑是以社交为圆心、通过流量+资本向外延展辐射,这一点在微信“九宫格”(如今已变成多宫格)上最为明显。

微信的基础是社交,但是在微信的配套生态里,腾讯准备了“衣食住行玩”的一条龙服务。这“九宫格”里有京东拼多多、美团团购、酒店租房、机票火车票、电影演出票,还有医疗、保险等等。而金融、尤其支付,是腾讯提供上述那些服务的前提和基础。

过去数年,腾讯对支付业务拓展不遗余力。总体上讲,微信支付抢占市场份额,是对支付业务重要性的战略远见,及利用自身流量和生态禀赋的执行力体现。

2019年的一项调查显示,在小额支付时(50元及以下),超七成(71.4%)网民偏好使用微信,而在大额支付(50元以上),约六成(59.7%)网民更喜欢用支付宝支付,两家打的难舍难分。

我们可以简单地理解成微信支付更接近人们的日常小额消费,而支付宝则是“大笔交易”。微信支付成功后,腾讯得以借此打通B端和C端,进而形成完整的交易闭环。

有了初步的闭环模型之后,腾讯开始布局其他金融业务,并推出多款产品,涵盖理财(理财通)、借贷(微粒贷)、保险(微保)以及基金业务。

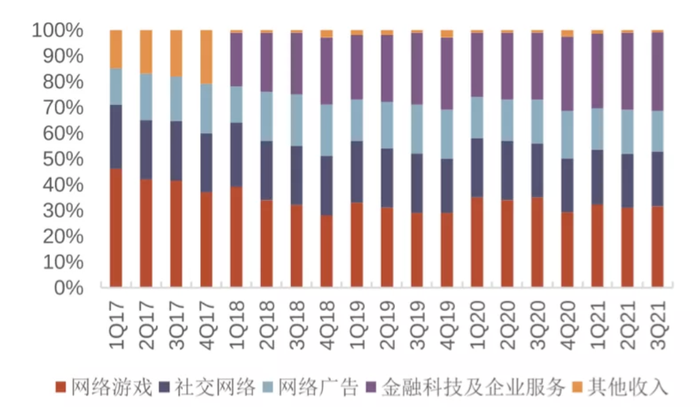

从结果来看,腾讯的布局十分正确。2015年至今,腾讯公司广告业务在营业收入中的占比保持稳定,五年平均为18%,广告业务的同比增速也与总营业收入的同比增速相差无几。而金融科技及企业服务业务收入的高速增长,其在腾讯收入体系中的重要性逐步提升,由2015年的5%上涨至2020年的27%,反映其增速长期快于总营业收入的增速,是2015年至今公司营收增长的主要驱动。

财报显示,2020年腾讯金融科技与云服务业务共实现营业收入约1281亿元,减去云服务业务收入255亿元后,得到金融科技业务收入为1026亿元。

按照德邦证券的推断,这其中支付业务相关收入约为886亿元,备付金收入约为21亿元,理财通基金代销收入约为62亿元,微粒贷导流收入约为57亿元。

进入2021年,金融科技及企业服务在腾讯营收中的占比进一步加大,截至2021年H1金融科技及企业服务贡献了腾讯全部营收的29.58%,成为不可或缺的一部分。

其实,互联网巨头搞金融也不是什么新鲜事,这是一项可以极大拉高公司毛利率的业务,而且鉴于这些巨头们掌握的海量用户数据,他们甚至可以最大限度的降低“坏账”风险。

不过腾讯在与金融融合时,显得十分谨慎。以“产品经理”文化著称的微信注重用户体验,而金融与社交的相关性较弱,在微信生态中势必让位于社交,借贷、理财等金融业务的微信入口都较深(三级入口以上),避免对用户形成过多打扰。

不过,赚钱的生意是没人能拒绝的。

腾讯“基金”或大有可为

按照业务来分,腾讯金融科技业务的收入主要来自于三个部分:

备付金产生的利息收入、通过为微粒贷导流产生的收入分成和理财通平台产生的基金代销收入。

上面提到德邦证券推断,三项2020年收入约为21亿元、57亿元和62亿元,仅从数字来看基金代销已经是这部分收入的支柱。

为了更好的“炒基”,腾讯从2014年就开始做准备。

2014年2月、2015年4月,腾讯两次入股好买财富,最终持股28.26%,成为好买财富第一大股东,而好买财富于2012年便获得了证监会颁发的第一批独立基金销售牌照,入股好买财富使得腾讯间接获得了基金代销资格。

理财通官网

2018年1月,腾讯全资子公司腾安基金获得基金销售牌照,以腾讯理财通为基础代销基金产品,并进行基金的管理费分成。目前理财通平台主要作为腾安基金的网上平台,并在首页设好买专区为其进行导流。

2020年8月,理财通上线智能投顾产品“一起投”。首先引导用户将用于投资理财的资金分为:“要花的钱”、“求稳的钱”、“生钱的钱”和“兜底的钱”,再根据对应的资金分类为用户提供1-2个基金投资策略供选择。此外,“一起投”还提供教育理财与养老理财两大主题投资,满足用户长期和超长期投资的需求。

而像腾讯这样的第三方代销公司收入由手续费、尾随佣金、销售服务费三部分构成。其中手续费为一次性收入,具体可分为申购费与赎回费。基金代销公司与基金公司根据协约商定申购费与赎回费的分成比例,通常来说,申购费归代销公司而赎回费归入基金产品资产。若申购费全额归代销公司,代销公司可以自行决定这一部分的折扣。

另一方面,尾随佣金与销售服务费则按日计提的长期收入。尾随佣金是基金管理公司收取的基金管理费的一部分,根据购买对象不同,代销公司可以对个人投资者购买的份额所产生的管理费进行最多50%的分成,机构投资者购买的份额所产生的管理费进行最多30%的分成。

销售服务费可以说是以上三项中最赚钱的,在不考虑申购费情况下,销售混合型基金收入率最高,货币市场型基金收入率最低。根据Wind基金数据库,目前腾安基金销售公司共接入了2831支公募基金产品,平均管理费率为0.98%,平均销售服务费率为0.12%。

鉴于微信带来的流量(最高MAU的应用),所以理财通平台拥有极强的议价权,可以极有可能获得50%左右的顶格基金管理费分成。

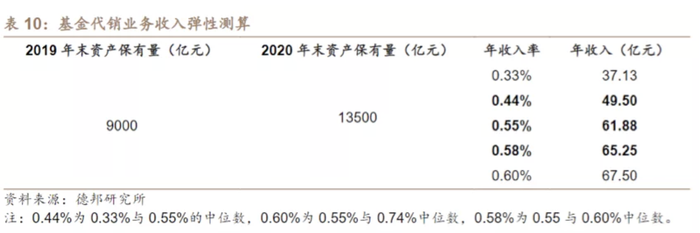

因此,德邦证券计算腾讯公司在销售某一类型的基金的收入率结果显示,每销售一元基金产品,并且在一年内成为资产保有量,平均年收入率最高为混合型基金(0.74%),最低为货币基金(0.33%),最高为最低的2.25倍。

来源:德邦研究院

横向对比国内资产保有量最大的理财平台蚂蚁集团,其进行相似业务的理财科技平台业务截至2020年6月30日资产保有量为40986亿元,2020H1实现营业收入113亿元,因此其在2020H1的收入率为0.63%,也落在0.33%-0.74%区间内。

如若腾讯理财通平台也能达到如蚂蚁集团一样的0.60%左右收入率,参考2020年理财通平台的资产保有量13500亿元,则这部分收入可达50-65亿元,也符合德邦证券的预测。

总结

拿下基金牌照后,腾讯在BATJ中将有更多优势。

眼下京东已有基金超市,阿里也通过余额宝布局了天弘基金,而蚂蚁金服在互联网基金方面尚存短板,旗下的招财宝因无基金销售和保险代理牌照,从2016下半年起就不再有新业务,平台已有业务都转入了旗下有牌照的公司去做。

而在与其他基金代销公司的竞争中,腾讯除了有流量优势,还有品牌的强力背书,这将使得如天天基金网、蚂蚁聚宝、数米基金网以及传统银行销售渠道迎来更大冲击。

不过,也有业内人士认为,虽然抢下的金融牌照多,但金融人才储备才是腾讯最大短板。没有独立的金融集团,没有清晰的战略方向,也可能让腾讯面临着诸多发展难题。

参考资料:

中泰证券:《腾讯生态圈如何与金融融合?》

德邦证券:《深度解析腾讯金融科技深度研究》

评论