文|毒眸 陈镔

编辑|张友发

在《蜘蛛侠:英雄无归》掀起的票房狂潮中,北美院线结束了跌宕起伏的一年。

2021年北美总票房以近45亿美元收官,与两年前破110亿美元的高峰不可同日而语;但从下半年,尤其是第四季度开始,北美院线的复苏进度逐渐加快,到12月时已达到2019年同期的80%。

更重要的是,好莱坞因为疫情而导致的激进窗口期实验,暂时划下了句号。随着好莱坞片厂抛弃院网同步实验,特效大片的票房潜力将被重新激发,北美市场有望在今年延续升势。

北美大盘走出低谷,月度票房渐次上扬

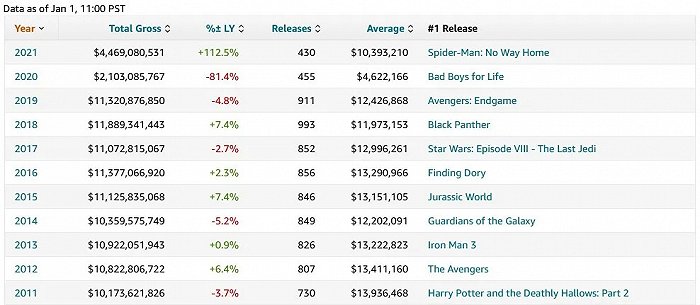

据IMDbPro统计,2021年北美全年票房定格于44.69亿美元,同比2020年的21.03亿美元回升112.5%。当然,与两年前的113.2亿美元相比,2021年仅恢复至四成左右,距离巅峰期仍相距甚远。

但若作更细致的分析,2021年北美放映的影片总数只有430部,甚至低于前年的455部。在动荡的市场环境中,各大片商的发行策略依然趋于保守,众多重磅新作均未如期亮相。

正因如此,若以单片平均票房计,2021年暴涨至1039万美元,不仅远高于前年的462万美元,还迫近于2019年的1242万美元。换句话说,2021年北美总票房依然远低于前年,更重要的决定因素是发行影片数的滑坡,而非单部影片收益的下降;若今年好莱坞片厂更密集地推出新片,将对院线复苏起到强劲的推动作用。

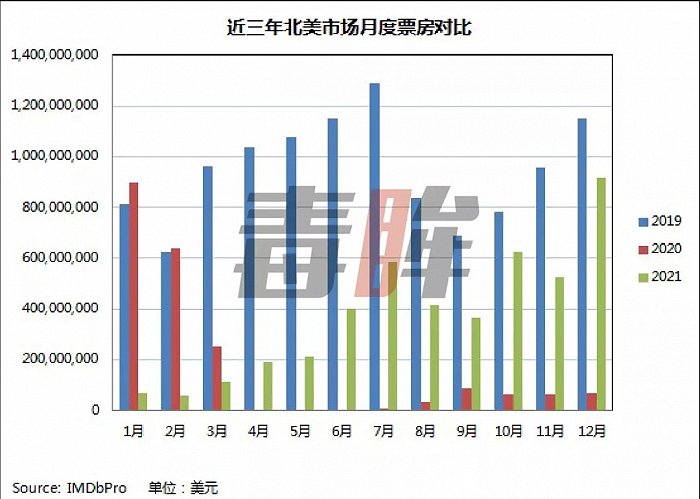

从月度票房的维度,也可以窥见北美市场回暖的进度。前两个月,北美月度收益都在6千万美元左右,不到2019年同期的10%。随着《哥斯拉大战金刚》登陆大银幕,3月总票房首次升至1亿美元以上,达成院线复苏进程中的首个里程碑。

在第二季度,《真人快打》、《寂静之地2》和《速度与激情9》等片接连公映,月度票房由4月的1.9亿美元逐级攀至近4亿美元,但6月仍仅为2019年同期的1/3强。

从下半年开始,北美院线复苏的进程进一步加速:7月份,在《黑寡妇》、《空中大灌篮2:新传奇》和《丛林奇航》等影片的助推下,月度总票房报收于5.82亿美元,相当于2019年同期的45.2%,在6月份的基础上更上一层楼。

不过,前述7月各片均采用院网同步的发行策略,在流媒体分流效应的影响下,线下收益受到了显著的抑制。随后两个月,《失控玩家》、《尚气与十环传奇》等便回归院线独家窗口期,月度票房则分别达到2019年同期的49.8%和53.4%,因此9月成为去年首个回升至50%以上的月份。

在最后一个季度,北美院线收复失地的步伐再度加快:10月份,以专供大银幕的《毒液2:屠杀开始》和《007:无暇赴死》为双箭头,辅以《月光光心慌慌:杀戮》和《沙丘》等院网同步影片,月度总票房提高至6.22亿美元,已达到2019年同期的79.6%。

虽然这一比例在11月短暂下滑至54.5%,但在“纪录收割机”《蜘蛛侠:英雄无归》登场后,12月总票房随即飙升至9.19亿美元,正好相当于2019年同期的80%。经过近两年的漫长进程,北美院线终于将复苏进度推进至新水平上。

可以预见,在好莱坞发行商回归院线并加大推新力度之际,实验性质的院网同步策略也寿终正寝,这将从正反两面助力线下票房的复苏。

针对今年北美市场状况的预测,不妨以与2019年相对的比值作参照:例如,2019年后6个月总票房合计57亿美元,而去年同期则为34.3亿美元,即相当于前者的60.2%;假设这一比例延续至今年,乘以2019全年的113.2亿美元,则今年北美总票房有望站上65亿美元。如果仅截取去年第四季度的数据,该时段已达到2019年同期的71.5%,再以此代入前述的计算公式,北美将提升至80亿美元。

不过,以上结果只是在理想状态下做的推算,实际市场情况依然变幻莫测。就在本周一,索尼宣布将旗下超英电影《暗夜博士:莫比亚斯》延期,从1月28日后撤至4月1日。首月顿失一部A级制作后,院线只能依靠《蜘蛛侠:英雄无归》等老片撑场,这对市场复苏而言并非利好。

漫威王位难以撼动,华纳实验走向瓦解

在大盘之外,从单片和厂牌的角度可窥见好莱坞内部的变化。

首先,即便在2020年曾短暂缺席,“漫威电影宇宙”的王者地位未受影响,全部作品都进入北美票房榜前六名。在“第四阶段”大幕开启后,不论是《尚气与十环传奇》等大银幕新片,抑或《旺达幻视》等流媒体剧集,漫威依然在市场反响和讨论热度上独占鳌头,为未来推出《复仇者联盟》续作营造声势。

再加上游乐项目改编的《丛林奇航》,迪士尼电影独占北美年度票房前12名中的四席,总票房则达到9.22亿美元,多年市场霸主仍维持强势。另外,由福斯收购而来的《失控玩家》等片交由20世纪发行,这部分票房并未归入迪士尼账中。

但2021年的发行商冠军另有所属。在《蜘蛛侠:英雄无归》横扫纪录后,手握发行权的索尼排名扶摇直上,辅以《毒液2:屠杀开始》和《超能敢死队》等过亿影片,索尼旗下作品总收益超过10亿美元,压过迪士尼位列发行商之首。

值得一提的是,作为好莱坞五大中唯一未推出直属流媒体的片厂,索尼由始至终未涉足院网同步实验,所有影片均坚守大银幕独家窗口期。相比之下,迪士尼曾一度将《黑寡妇》和《丛林奇航》同步上线Disney+平台,对充分挖掘各片的票房潜力形成阻碍。

除此之外,《速度与激情9》、《007:无暇赴死》和《寂静之地2》都闯入前10名,背后发行商分别为环球、联艺和派拉蒙。而在院网同步上“一条道走到黑”的华纳兄弟,旗下影片的收益也受到相当程度的打击,单片最高的《沙丘》仅勉强排在第12名。最终,华纳兄弟以五大中最多的20部影片换回不足6.5亿美元,排在索尼、迪士尼和环球之后。

这与上半年结束时的情况形成鲜明对比:截至第26周,华纳兄弟曾位居所有发行商头名,显示院网同步在彼时尚有一定合理性。但在下半年线下票房快速反弹后,华纳兄弟并未随市场形势变更策略,而迪士尼等竞争对手则改弦更张。

而自《X特遣队:全员集结》开始,华纳兄弟曾接连送出5枚“哑弹”,年末的《国王理查德》和《黑客帝国4》同样失准。除了《沙丘》这颗“独苗”外,华纳兄弟8月后的片单可谓全军覆没,一度声势浩大的院网同步实验走向瓦解。

这让华纳兄弟重返院线独家窗口期成为自然选择:以《新蝙蝠侠》为首,今年华纳兄弟电影将全数专供大银幕,从而断绝猖獗的网络盗版行为,为票房回暖奠定坚实的基础。

流媒体增速大滑坡,好莱坞跨界成效低

与院线票房强劲复苏相对,曾经风光无限的流媒体则在2021年遭遇瓶颈。

以迪士尼为例,在经历狂飙突进的一年后,Disney+的订户增长速度显著滑落:截至10月2日,Disney+的订阅用户总数为1.18亿,其中第三季度仅新增210万,而前个季度末则提升1240万,用户增速出现断崖式下跌。

即便《假如…?》等漫威剧集维持高水准,但将《黑寡妇》推上流媒体的决定则遭遇口诛笔伐,还引来和“寡姐”的法律诉讼和公关大战。虽然迪士尼和斯嘉丽·约翰逊达成庭外和解,但一地鸡毛仍令观者侧目。与此同时,2021年内迪士尼股价下跌了20%,而标普500指数的增福则接近19%,这让迪士尼成为整个美股中表现最差的公司之一。

对迪士尼而言,成果寥寥的院网同步实验已成过去,特效巨制与大银幕的绑定关系再度凸显;另一边厢,依靠漫威、星战和皮克斯的品牌效应,Disney+的增长引擎将依靠精品剧集来驱动,同时加速国际扩张也是潜在的路径之一。

连家底深厚的迪士尼也步履艰难,其他跨界流媒体的好莱坞片厂自然也深陷泥潭。执行院网同步最坚决的华纳兄弟,旗下HBO Max实际上已被母公司AT&T抛弃,将出售予Discovery组成新公司,遑论用户成长方面的建树了。此外,不论是与环球影业同属于康卡斯特的Peacock,抑或派拉蒙整合推出的Paramount+,都未能交出令市场满意的答卷。

当然,深耕流媒体多年的Netflix境况更好:去年第三季度,Netflix新增438万付费会员,超过350万的内部预测值,前年同期则为220万;同时Netflix的订阅用户总数达到2.14亿,继续稳坐全球最大流媒体平台的宝座。但Netflix的主要推动力来自《鱿鱼游戏》等大热剧集,与好莱坞片厂将院线电影投放线上的策略并无交集。

而Netflix决定扩张至游戏和商品零售等新领域,显示在逐渐红海化的流媒体行业中,霸主Netflix也面临不小的压力。在新旧势力激烈交锋的好莱坞,流媒体与大银幕对电影窗口期的争夺不再是焦点,针对不同渠道的内容分化策略可能成为常态。

展望2022年,北美院线市场预计将维持稳健的复苏态势,流媒体则在红海化后努力寻找增长新动力,好莱坞的权力格局将于碰撞中重塑平衡。

评论