文|北京大学汇丰商学院 安信证券 魏炜等

编辑| 智东西内参

如何看待元宇宙这一新事物?有人说元宇宙是未来互联网的发展目标,是人类信息技术的另一场革命,也有人说元宇宙概念只是“割韭菜”的套路。近日,北京大学汇丰商学院联合安信证券发布了报告,《元宇宙2022——蓄积的力量》,从元宇宙近三年的发展逻辑、元宇宙分歧和2022年新技术对元宇宙的推动分析为什么要发展元宇宙。

01.2022,元宇宙最重要一年

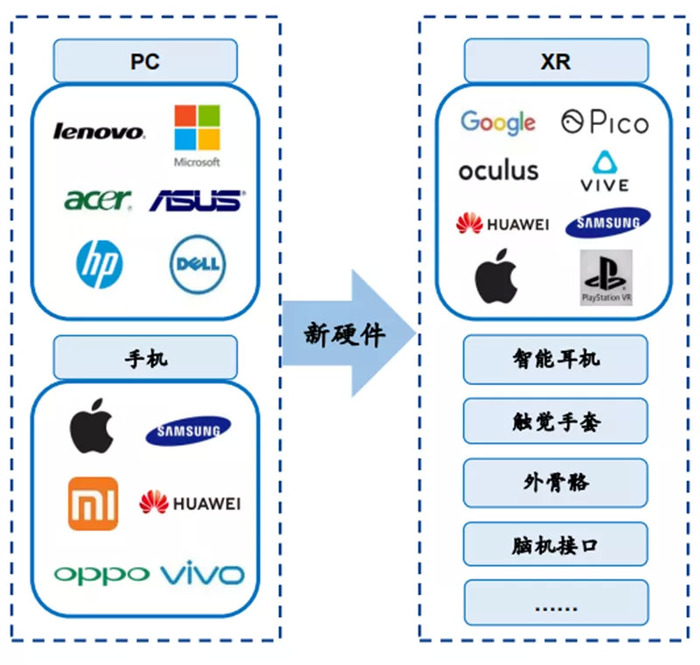

回望2016、2019、2021年这三大关键时间点,尤其是Oculus Quest 2 的发布及其在2021年的销量大幅增长,带动整个互联网生态圈进入新的硬件时代——VR/AR+元宇宙。

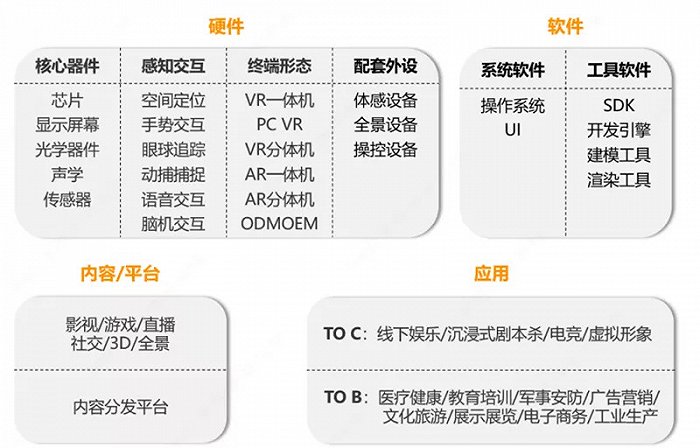

下一代计算平台的产业轮动周期已然开启,新硬件主义的研究思路下,2021年及以后,VR/AR产业的硬件、软件、内容、应用等均会面临重构(后续分析会参照手机这一新硬件的崛起)。

▲VR/AR产业

▲VR/AR产业

以“新硬件”为研究思路,XR新硬件的推出将带来两个主要的方向:一是纯虚拟的VR方向;二是AR增强;以及两者的融合MR。这两大方向将进一步延伸硬件作为人的“器官”的功能性。但严格来说,VR与AR处于不同的发展阶段,VR软硬件生态趋于阶段性成熟,AR尚存技术难点。

2021年将成为VR/AR“产业规模化元年”:11月17日,高通CEO在2021年投资者日上表示,Meta旗下的Oculus Quest 2销量已达到1000万台。不仅对于Meta来说,对于整个VR行业生态来说,这1000万销量奇点的里程碑意义重大,1000万用户是“生态系统爆炸式繁荣”之前的关键门槛。

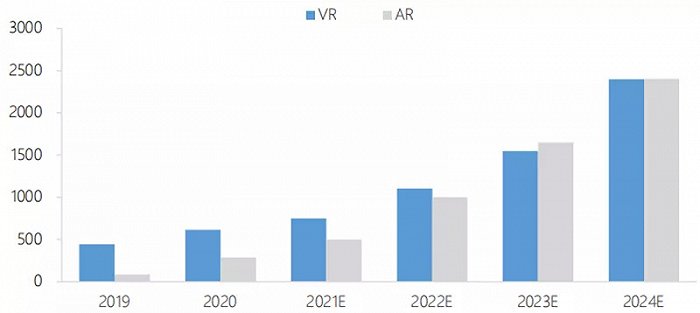

全球VR/AR市场规模已近千亿,未来五年CAGR达54%。据IDC等机构统计,2020年全球VR/AR市场规模约为900亿元,其中VR市场规模620亿元,AR市场规模280亿元。中国信通院预测全球虚拟(增强)现实产业规模2020-2024五年年均增长率约为54%,其中VR增速约45%,AR增速约66%,2024年二者市场规模接近、均达到2400亿元。

▲2019-2024E全球VR/AR市场规模预测(亿元)

▲2019-2024E全球VR/AR市场规模预测(亿元)

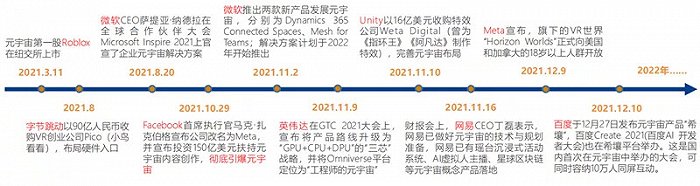

另一个重要原因是Facebook改名Meta,以此为基点,全球科技巨头跑步入场元宇宙。无论是Meta这类从移动互联网开始崛起的新势力玩家,或是微软这种从互联网开始就参与其中、历经产业多轮更迭的老牌玩家,均在抢占“元宇宙”的先机。我们需密切跟踪海内外科技公司的元宇宙布局动向,一方面能够动态评估各科技公司的未来潜力,另一方面也能够持续感知元宇宙的成熟程度。

▲2021年以来全球科技巨头加速布局元宇宙

▲2021年以来全球科技巨头加速布局元宇宙

相较于移动互联网时代,元宇宙时代的各个参与方有着较高的技术储备度、市场敏锐度:入局方更多:元宇宙并不是单一技术的成果,而是多种尖端技术的融合,入局方不仅有互联网巨头,更多维度的竞争者均已入局,包括终端硬件商、运营商、内容方等(如国内四大电信运营商在元宇宙方向上的布局相较以前激进);

全球范围内的大市值公司均积极备战:意味着元宇宙时代的军备赛将更激烈;

合围的力量将加速人类的数智化进程:2021年是元宇宙发展元年,越来越多的厂商快速入局,提出初步设想,并匹配资源去大力布局,各环节的合围力量均已显现。

预计Apple MR设备、索尼PS VR 2将于2022年发布,将进一步催化VR/AR行业与元宇宙的发展;2020-2021年已有小爆款VR内容(元宇宙内容的初级形态)出现,更多爆款内容与应用均处于探索期,预计将滞后1-1.5年——对应2023-2024年陆续涌现;正反馈效应:爆款内容&应用的出现将反过来推动相关技术加速迭代。

从热度高涨到真正产品成熟落地的这段时间——即2022年,预计元宇宙将进入分歧期。分歧期只是外界对元宇宙的看法,中长期来看,元宇宙作为新的计算平台,是确定性的方向,有格局、眼光、定力、使命感的团队,愈是分歧期,愈逆势投入。分歧期终结束,迎来景气上行期。

分歧期在于:1)硬件及内容的体验在2022年内预计变化不大:2021年尤其是下半年,元宇宙热度高涨,全民谈论、学习元宇宙,致使市场对元宇宙的预期较高,但硬件及相应的元宇宙内容的迭代并不能很快跟进,这将导致2022年整体元宇宙的发展低于大家目前热切的心理预期;

2)2022年业内预计缺乏让产业资本及金融资本信心倍增的标志性事件:继2021年10月底Facebook改名之后,全球互联网科技巨头陆续官宣布局元宇宙,大多只是初步有个设想或雏形,并未有成熟的产品落地,产品的打磨需要一定的时间。

元宇宙已然成为全球风口,站在2021年的时点去推演2022年的变化,建议关注以下几个领域的重要变化或催化:

硬件:1)VR/AR硬件出货量,如Meta何时官宣旗下Oculus的出货量达到1000万台;2)VR/AR硬件的迭代,如Meta的高端VR头显Project Cambria、苹果的MR设备;3)新感官硬件的出现,类似Meta的触觉手套;

内容:当下的元宇宙概念产品只具备了元宇宙个别的特征(比如VR游戏强调沉浸式、链游的经济体系),2022年的内容将持续扩散,展望将有增加其他感官体验的新内容出现,即全新内容的催化;

底层架构:主要是关注算力、引擎、数字孪生是否有突破或新进展,如英伟达的计算生态Omniverse(推出才约1年时间)、AI超算还没真正开始发力,预计2022年将赋能更多的行业,跟踪其客户数增长情况;华为AR眼镜及河图的进展。

02.如何看待分歧?巨头布局中找答案

第一个将元宇宙概念写进招股说明书的Roblox,是一个玩家可以自建内容的游戏平台,因此,有人就认为元宇宙是类似于Roblox所打造的3D虚拟世界平台,或者是更加沉浸式的VR游戏。都不是!元宇宙不仅仅是一个简单的虚拟世界,更不是简单的VR游戏,元宇宙与游戏有两大本质上的区别:

本质区别一:自主性VS提前设定。目前市场上绝大部分游戏的NPC与剧情都是由游戏开发商提前设定好、制作好的,用户并不能左右主线剧情;而元宇宙将用户从体验者转变为内容生产者,用户拥有非常高的自主性。

自主性是元宇宙六大特征之一,是元宇宙与游戏的本质区别之一。

▲元宇宙六大特征

▲元宇宙六大特征

本质区别二:VR游戏现阶段单人体验的属性是元宇宙内容的四个发展阶段之一。回顾游戏这一内容形态的升级路径,从早期的单机游戏到联网游戏、3D游戏、多人实时在线对战或交互,去推演元宇宙中的内容形态的演变:

第一阶段——单机体验式的内容:加入沉浸式属性,如互联网时代的游戏升级为沉浸式的VR游戏,但目前市场上大部分VR游戏为单人体验模式的,可类比早期的游戏机或单机游戏;

第二阶段——小范围的交互内容:加入社交的属性,可实现小范围的交互,但现阶段的通信网络、技术还不能承载太多人进行实时互动,如在技术发展的初级阶段,单机游戏的可玩性与多人互动的社交性要做一定的取舍;

第三阶段——大规模多人涌现式体验:技术发展到一定阶段可以承载越来越多人的实时在线,但互动性仍不够,只能做小范围的互动或简单的交互;

第四阶段——多人实时在线、可交互的元宇宙:终极的元宇宙内容,除了可达到实时高刷的沉浸式体验画面效果、可承载同一空间内的多人实时在线外,而且可以实现复杂的交互,这需要海量算力、算法支持。

VR游戏只是元宇宙内容的初级阶段;VR游戏的沉浸式只是元宇宙的四大内容特性之一(其他三个分别是交互性、其他感官体验、经济体系)。元宇宙本质:数字化人的感官体验——不仅是视觉、听觉,也包括触觉、味觉、嗅觉等;且作用于人的三个维度——时间、空间、体验。就如电影《黑客帝国》《盗梦空间》之中描绘的那样,元宇宙的核心逻辑是把我们身上所有的眼耳鼻舌身意等感官均/全部数字化,让感官体验在虚拟世界之中与现实世界几乎没有差别,这也是元宇宙投资的核心逻辑:所思即所见、所见即所得。

元宇宙一定会带来全新的内容,新内容分为两个维度,一是形态的迭代,二是创意驱动。

形态的迭代:从PC互联网到4G、再到5G,从文本到图片、音频、长视频、直播、短视频等,历次基础设施迭代都带来内容形态的变化。元宇宙有望革新观众与内容的交互形式,以及极大程度地丰富内容展现形式,如影游结合,甚至是增加了交互等其他功能。我们认为未来元宇宙的杀手级内容将集齐四大特征:沉浸式、交互性、更多维度的感官体验、经济体系。

创意驱动:相比于影游等,元宇宙内容面临更大的技术难题,需要更高的研发投入,制作更复杂的元宇宙内容对制作方的全方位要求更高。因此,我们认为元宇宙时代的新内容一开始创作时就应该以创意为导向,而非流量思维。

内容行业(各类场景的内容),其供给决定需求的行业属性,决定了行业的竞争格局必然是百花齐放;同时,由于元宇宙是囊括了现实物理世界的,其内容包罗万象,不限于TMT行业,不断外延拓展至其他行业,如服装消费(虚拟服装设计)、餐饮(类比线下餐饮+移动互联网=外卖业态的兴起)、旅游、教育等领域,探索新营销、新商业化业态。

互联网时代,国内To B企业发展相对困难,但正发生深刻变化。在元宇宙的不同发展阶段,中美的资源禀赋与发力方向将会发生变化。中国目前在底层技术上仍处于跟随与追赶的态势,但是得益于强大的基建能力及人口规模优势,后续有望在5G等后端基建、人工智能、内容与场景方面爆发出巨大的增长潜力。

后端基建类的公司,基于交互内容的本质性重构及AI的天时地利人和,元宇宙相关场景、业务量级将大幅增加,国内将有诸多优质企业迸发出全球范围内的竞争优势,国内的竞争格局有望较互联网时代有明显优化,即AI与后端基建领域内公司的业务模式、商业模式、盈利模型将发生变革 ,有望跑出千亿市值的大公司。

对于现阶端元宇宙的分析,我们可以从六大板块的产业轮动顺序,看20家巨头的布局走向。

▲元宇宙六大组件

六大板块的产业轮动顺序:

首先,硬件与内容先行,硬件作为第一入口,硬件之上需要配套的内容相互促进发展,内容则以VR游戏、链游等元宇宙初级内容形态为主;

其次,底层架构要开始发挥作用,新内容/场景的制作、生产、运行、交互,依赖底层架构的大力升级(游戏引擎/工具集成平台等);

再次,随着底层架构的升级带动数据处理的量级大幅提升,后端基建与人工智能才能真正发挥大的功效;

数据洪流下,即物理世界充分数字化后,人工智能的作用将越来越大,人工智能不仅依赖于底层架构与数字基建的完善,也非常依赖于内容与场景丰富的程度,此时AI将替代或辅助人去发挥建设性的作用,成为元宇宙中的核心生产要素;

最后落脚到内容与场景,相较于其他板块,内容与场景的变数最大,元宇宙将会催生出远超我们当下所预期的新内容、新场景、新业态,重塑内容产业的规模与竞争格局。

基于上述判断,全球范围内,预计巨头们率先在硬件产业链、内容、底层架构上发力,预计2022年硬件、内容、底层架构板块将有较大变化。

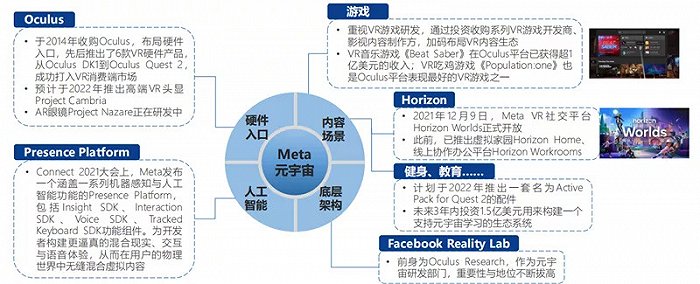

1、Meta最激进的元宇宙巨头

Facebook目前是国内外布局元宇宙最为激进的科技巨头,其计划5年内转型为一家元宇宙公司;10月28日,Facebook宣布将公司名称更改为“META”,公司股票代码将从12月1日起变更为“MVRS”。更名之后,Meta将更加专注于转向以虚拟现实为主的新兴计算平台,扎克伯格表示,元宇宙是下一个前沿,从现在开始,公司将以元宇宙为先,而不是Facebook优先。

按照元宇宙研究框架的六大组件,Meta属于综合型巨头,在硬件入口、底层架构、人工智能、内容与场景这四大方向上均着力布局。

▲META元宇宙布局

▲META元宇宙布局

Meta于2014年收购Oculus,补齐硬件短板:Oculus先后一共推出了六款VR硬件产品,从Oculus DK1到Oculus Quest 2 VR一体机,Oculus Quest 2以299美元的高性价比迅速打开VR消费端市场。根据Counterpoint机构公布的2021Q1全球VR设备品牌的份额排行榜,Facebook旗下的Oculus VR以绝对优势排名第一(75%),大朋VR(6%)与索尼VR(5%)位居第二与第三名。

高端VR头显Project Cambria(预计2022年):在2021年10月29日的Facebook Connect 2021大会上,Meta发布了将于明年亮相的下一代一体式VR头显Project Cambria,其产品定位不是Quest 2的替代品,也不是Quest 3,而是一款价格更高的高端设备,将采用一系列的先进技术,包括优化的社交临场感、彩色透视、Pancake光学元件等。

2、字节跳动:Meta、腾讯的全球最强竞争对手

成立不到十年时间,字节跳动已在多赛道实现弯道超车,为发展最快的科技公司,旗下短视频抖音是中国互联网出海领域最成功的产品之一。从争夺用户时长与注意力的角度看,字节跳动分别是海外Meta、国内腾讯最强力的竞争对手,其旗下产品矩阵(抖音、西瓜、今日头条、TikTok等)及其代表的短视频内容崛起势头迅猛,对原有流媒体内容形态、图文交互互动方式形成降维打击。

字节跳动以社交与娱乐为切入口,基于短视频流量优势在海内外市场同步发力,同时收购头部VR创业公司Pico补足硬件短板。按照我们划分的元宇宙研究框架的六大组件,字节跳动在硬件入口(收购Pico)、底层架构(投资代码乾坤、维境视讯)、内容与场景(短视频、游戏、VR社交)这三大方向上均着力布局。

▲字节跳动元宇宙布局

▲字节跳动元宇宙布局

2021年9月,字节跳动收购国内头部VR厂商Pico。根据IDC发布的2020年第四季度中国AR/VR市场跟踪报告,Pico位居中国VR市场份额第一,其中第四季度市场份额高达37.8%。

Pico拥有完善的产品矩阵,从旗舰Neo系列到小巧强劲的VR小怪兽G系列,能够满足玩家居家观影、移动娱乐与VR在线社交的多样化需求,以及教育、模拟仿真、展览展示、云游戏、远程办公等生产场景。

除沉浸式硬件外,字节跳动近两年也密集入局芯片及半导体公司布局元宇宙硬件的关键模块。事实上,不止字节跳动,互联网巨头纷纷杀入芯片赛道。据OFweek报道,百度将旗下的昆仑芯片独立,估值已达130亿元;腾讯也开始招兵买马,招揽芯片领域专家人才;阿里、华为、小米等也成为半导体赛道最活跃的投资势力之一。

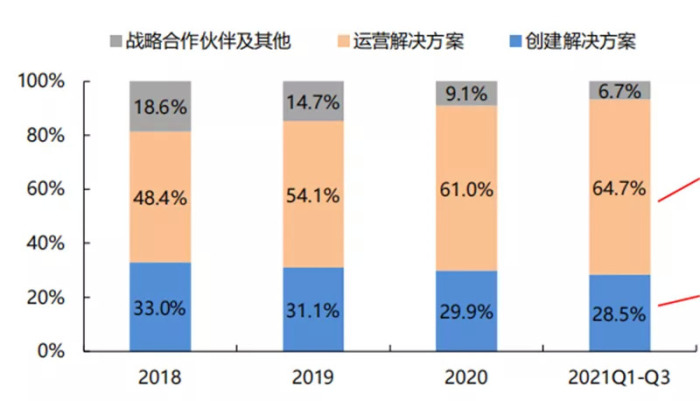

3、Unity:不只是游戏引擎,更是综合型创作工具

元宇宙的兴起将为引擎/开发平台带来新的发展空间。引擎/开发平台关乎元宇宙中的内容呈现,游戏是互联网中较为高级的内容形态,我们预计游戏类的场景是元宇宙的呈现方式,与游戏相关的技术,如支持游戏程序代码与资源(图像、声音、动画)的引擎等开发工具,也同样适用于元宇宙。

引擎在我们构建的元宇宙六大版图中处于底层架构的位置,而Unity作为全球领先的引擎开发工具,正在不断完善自身的核心技术,等待元宇宙相关产业的技术升级。

Unity的内核是实时3D互动内容创作与运营平台,游戏开发领域是Unity最为重要的应用领域。但Unity发展到今日,仅仅把它理解为游戏开发引擎已经落伍;目前Unity已经成为建筑可视化、实时三维动画等类型互动内容的综合型创作工具。不仅是Unity,包括Epic Games(Unreal Engine) 、Nvidia(Omniverse)在内的各大游戏引擎/开发平台均在部署3D建模、虚拟世界的非游戏业务,拓展新的赛道,创收并扩大主 营业务的规模。

Unity业务分为分为三大板块,其中最主要的是Create Solutions(创建解决方案)、Operate Solution(运营解决方案),2020年分别占收入比例为30%、61%;还有一小部分为Strategic Partnerships and Others(战略伙伴关系及其他),2020年占收入比例为9%。截至2021年前三季度,年贡献收入超10万美元的客户数已接近1000家,收入占比过半。

▲2018-2021Q3 Unity营收结构

▲2018-2021Q3 Unity营收结构

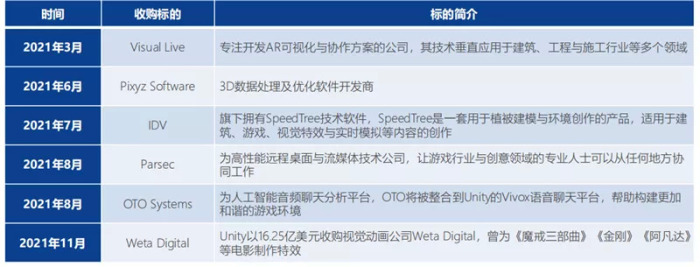

在传统业务之外,未来市场对于Unity的期待是跨行业扩张以及元宇宙方向的布局。2021年以来,Unity投资布局节奏加快,且跨行业扩张,如VR/AR、AI语音等领域;同时在第三季度,Unity推出了“云端分布式算力方案”,完善自身产品功能,以充分赋能未来元宇宙创作者。2021年11月,Unity公告,以16.25亿美元收购视觉动画公司Weta Digital,Weta Digital将加入Unity创作解决方案部门并持续完善其所拥有的数十种专利图形与VFX工具,包括 Manuka、Lumberjack、Loki、Squid、Barbershop、HighDef 、CityBuilder等。

▲2021年以来Unity收购的部分公司

▲2021年以来Unity收购的部分公司

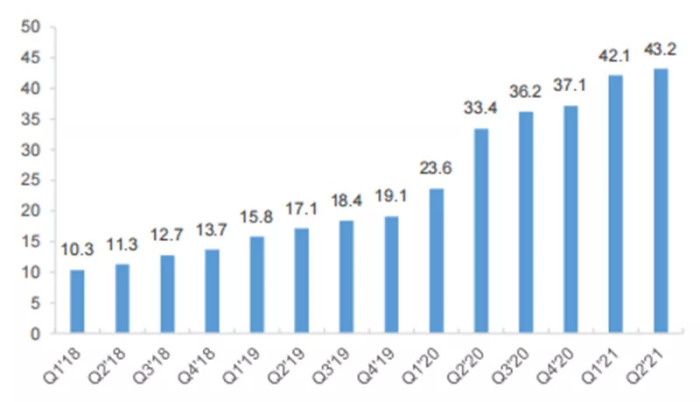

4、Roblox:简化版本的元宇宙世界雏形

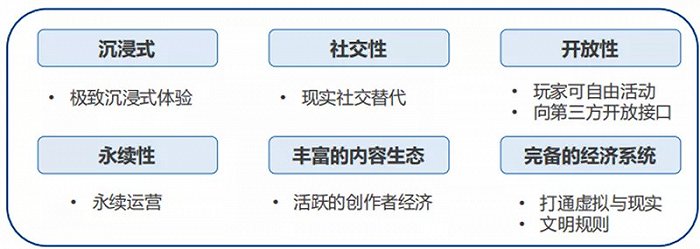

Roblox是首个将元宇宙概念写入招股说明书的公司,并提出平台通向元宇宙的8大关键特征:身份、朋友、沉浸感、随地、多样性、低延时、经济以及文明。而Roblox平台的主要特征与我们给出的元宇宙关键特征部分相对应:社交性、开放性、丰富的内容生态、完备的经济系统。

按照我们划分的元宇宙研究框架的六大组件,Roblox落座于内容与场景这一板块,同时平台也为创作者提供了简易的工具与技术,即由客户端Client 、创作平台Studio 、云架构Cloud三大组件构成生态闭环。

Roblox平台生态的特殊性在于:平台的开放性极大地促进了UGC内容的繁荣,吸引开发者与玩家越来越多的涌入,促进社区氛围越来越浓厚, 同时虚拟与现实互通的经济系统又极大地促进了生态的活跃性与创造者的积极性,以此形成正反馈循环。

Roblox是自带引擎的UGC游戏平台,在制作方面,与主流游戏的区别在于以下两点:

UGC玩法设置:当前主流的游戏开发模式为PGC,以Roblox为代表的UGC平台为游戏行业的内容创作方式带来全新想象空间,开放的创作生态也促进了用户口碑加速增长,截至2020年底,Roblox已拥有来自全球170个国家地区的超过800万的开发者与内容创作者,运行超过4000万款游戏,已成为全球最大的多人在线创作游戏平台;

自带引擎工具:Roblox为平台内的开发者与玩家提供了一套简单易上手的游戏制作工具Roblox Studio,大幅降低了创作门槛。相较于其他主流游戏开发引擎(Unity、Unreal),Roblox Studio编辑器易用、编程语言简单;同时将底层技术封装,允许开发者使用更易上手的Lua语言进行编码,直接操作3D环境,极大降低了编程门槛,也最大程度上保证了内容的质量。

▲Roblox 18Q1-21Q2 DAU(百万)

▲Roblox 18Q1-21Q2 DAU(百万)

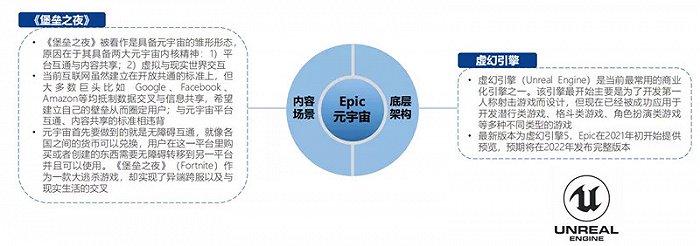

5、Epic Games:游戏引擎+内容平台

Epic元宇宙愿景的核心是改变人们在互联网上的社交方式。《堡垒之夜》超越了游戏的范畴,承载了越来越多的社交与娱乐功能,如演唱会、发布会、论坛等。Epic同样非常关注创作者生态,虚幻引擎、Epic Games Store、Epic Online Services致力于优化创作者环境与经济。

按照元宇宙研究框架的六大组件,Epic Games在内容与场景(《堡垒之夜》)、底层架构(虚幻引擎)两大方向上均着力布局。

▲Epic元宇宙布局

▲Epic元宇宙布局

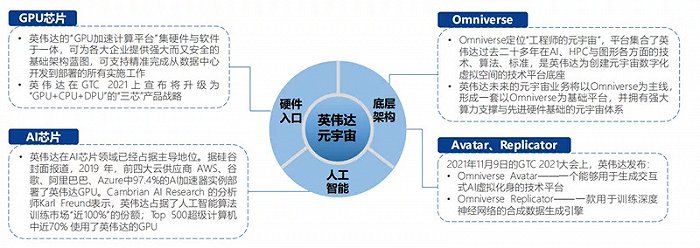

6、英伟达:深耕GPU技术,构建元宇宙技术底座

卡位元宇宙世界硬件底层的英伟达。英伟达的立足之本即GPU,当下AI、云计算、数据分析与高性能计算等核心科技行业已离不开最顶级图像处理技术(GPU)的强力支持。而独立显卡这一领域由英伟达与AMD主导,根据Statista的统计结果,英伟达占据7-8成的市场份额,拥有绝对的话语权与主导权。

GPU核心技术之外,英伟达将业务范围进一步辐射至数据中心、高性能计算、AI等;其基于GPU构建的软硬件一体生态是构建元宇宙的技术平台底座。按照我们划分的元宇宙研究框架的六大组件,目前英伟达在硬件入口、底层架构、人工智能这三大方向上均着力布局。

▲英伟达元宇宙布局

▲英伟达元宇宙布局

作为一家专业的图形处理芯片公司,英伟达于1999年发明图形处理器GPU,自此GPU开始深刻改变世界。特别是在游戏领域,NVIDIA GPU几乎已经成为了游戏设备的标配。

持续迭代GPU架构,从Tesla到Ampere、从GTX到RTX性能稳步提升。伟达的GPU架构历经多次变革,基本保持两年一迭代,从最初的Tesla(2008),到现在的Ampere(2020)。从Turing开始,英伟达GPU启用了全新的品牌名,从GTX变更为RTX,Turing是近12年来GPU架构变化最大的一次,原因在于RTX通过专用的RT Core核心实现了游戏中可用的实时光线追踪渲染。目前最新一代的Ampere建立在 RTX的强大功能之上,进一步显著提高其渲染、图形、AI与计算工作负载的性能。

2021年起,英伟达进军CPU领域;英伟达在GTC 2021上宣布将升级为“GPU+CPU+DPU”的“三芯”产品战略。英伟达强劲的GPU加上发布的CPU Grace,再加上最新的Bluefield DPU,构成了英伟达最新的数据中心芯片路线图。英伟达在芯片行业的竞争进入组合拳时代——通过三种芯片的组合实现差异化并保持竞争力。

NVIDIA Omniverse最早于2019年正式提出,最初是一款基于NVIDIA RTX GPU与皮克斯USD(通用场景描述,Universal Scene Description)的实时图形与仿真模拟平台,推出目的是优化工程与设计行业工作流程,以实现高效分工与协同。2020年,Omniverse Open Beta公测版本上线,目前已有约5万用户进行了下载,其中中国市场有接近1万名用户。

Omniverse定位工程师的元宇宙,真正将元宇宙落实到工业场景。相比游戏业对娱乐化应用的高度关注,Omniverse更偏向于“数字孪生”概念(Digital Twin)。Omniverse平台的愿景与应用场景将不仅限于游戏以及娱乐行业中,建筑、工程与施工,制造业、超级计算等行业都是目标范围。Omniverse以尊重现实世界的物理规律与逻辑为出发点,将元宇宙看作把现实世界一比一、一比十个、甚至一比一万复制到虚拟世界。Omniverse将服务比真实世界更大的经济实体。

预计英伟达将在虚拟数字人/人工智能化身的方向掀起一股浪潮。2021年11月英伟达新发布Omniverse Avatar,一个用于生成交互式人工智能化身的工具平台,集成了视频渲染、语音识别与交互(Riva、Maxine)、自然语言理解(NeMo Megatron)、AI推荐(Merlin)等技术。

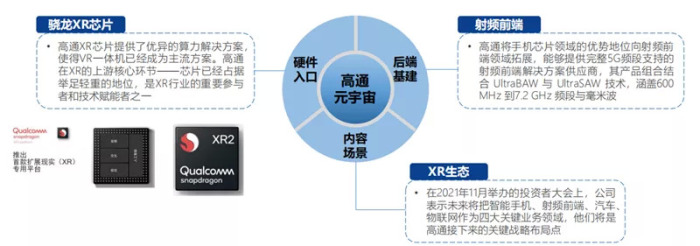

7、高通:元宇宙世界之“芯”

高通创立于1985年,发家于通信技术,旗下主要有两大块业务,分别为技术许可业务(QCL)与半导体芯片(QCT)业务,其中:

1)技术许可业务中,高通凭借对CDMA网络的研发投入,掌握了移动通信领域的核心技术,并凭借专利技术构建起强大的竞争壁垒,成为移动无线通信网络领域最重要的玩家之一;

2)半导体芯片业务中,高通骁龙芯片顺应安卓智能手机的发展机遇,凭借更高性能的芯片产品抢占了移动智能手机的芯片市场,其地位之于智能手机如同英特尔之于PC产品,是移动互联网时代智能硬件产品的关键底层技术构建者。

按照元宇宙研究框架的六大组件,目前高通在硬件入口、后端基建、内容与场景这三大方向上均着力布局。

▲高通元宇宙布局

▲高通元宇宙布局

XR是高通在物联网领域的重点布局的方向之一。高通在XR生态的布局上较为积极,可能存在两方面的原因:1)预计未来消费级XR设备的使用场景与当今的智能手机设备相类似,追求轻便与低能耗,因此得益于在智能手机领域的技术积累,高通具备相应的技术迁移能力,从而可以降低研发成本;

2)VR/AR对新的互联网生态(如元宇宙)的重要性可类比智能手机对移动互联网的重要性,公司具有较强的积极性与意愿去把握新一代硬件入口所带来的增长机遇,一旦错失新硬件的布局机会,可能将错过新互联网时代的参与机会,参考英特尔作为PC时代芯片之王,未能抓住智能手机机遇,未能推出有影响力的智能手机芯片。

围绕XR的业务布局,高通形成了较为清晰的发展路径。具体来讲,即利用在移动通信领域的技术积累,打造并不断优化骁龙XR平台,通过XR核心芯片平台、软件与算法、参考设计、合作项目等四大战略,加速其在 XR 行业落地。

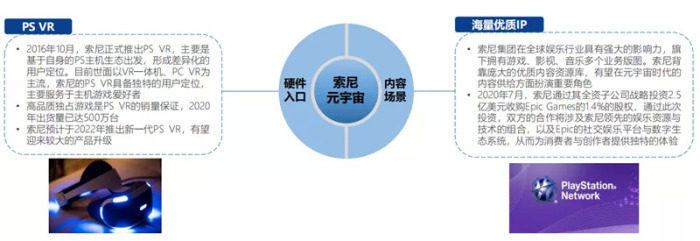

8、Sony:PS VR独树一帜

PS VR独树一帜,海量优质内容有望迎来价值重估。索尼VR硬件是游戏主机PS的外延拓展,与主流VR硬件形成差异化的用户定位,叠加高品质独占游戏内容的优势,PS VR的市场份额销量持续增长,截止2020年PS VR的销量已经突破500万。同时,索尼作为集游戏、音乐、影视于一体的全球领先的集团,在游戏之外,还拥有《蜘蛛侠》、《黑衣人》、《彼得兔》等经典IP以及迈克尔杰克逊、碧昂斯等顶尖艺人的音乐版权。面向元宇宙,索尼集团旗下数字资产价值有望重估,目前索尼已与Epic Games合作探索相关内容的数字融合。

按照我们划分的元宇宙研究框架的六大组件,目前索尼在硬件入口、内容与场景两大方向上均着力布局。

▲sony元宇宙布局

▲sony元宇宙布局

2016年10月,索尼正式推出PS VR,主要是基于自身的PS主机生态出发,形成差异化的用户定位。市场上的VR设备根据计算模块的不同主要分为四种:PC VR、PS VR、手机VR、VR一体机。目前以VR一体机、PC VR为主流,索尼的PS VR具备独特的用户定位,主要服务于主机游戏爱好者。

索尼集团在全球娱乐行业具有强大的影响力,旗下拥有游戏、影视、音乐多个业务版图:

在游戏方面,索尼以PS游戏与硬件为核心打造了一系列产品,在主机游戏领域占有重要的行业地位。

在音乐方面,索尼音乐集团在全球拥有许多顶尖的歌手及音乐人,比如迈克尔·杰克逊、Westlife、麦莉·赛勒斯、艾薇儿、布兰妮、碧昂斯等。

在影视方面,索尼曾先后收购哥伦比亚电影集团公司、米高梅电影公司,发展成为全球头部的影视公司,旗下拥有《蜘蛛侠》、《黑衣人》、《彼得兔》等经典电影、动画IP。

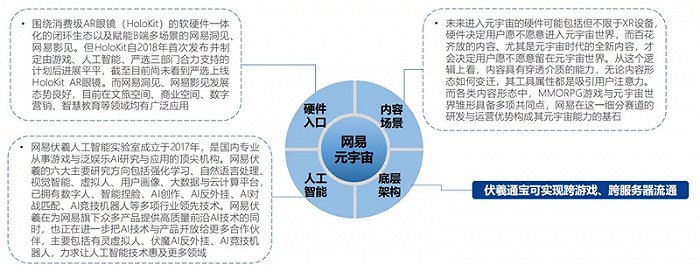

9、网易:RPG能力与虚拟人技术尤为突出

网易基于多样化产品,以用户需求为基础,持续重视研发投入,经过长期的技术积累,已在VR、AR、人工智能、引擎、云游戏、区块链等元宇宙相关领域,拥有全球领先的技术储备,完全具备探索与开发元宇宙的技术、能力。

按照我们划分的元宇宙研究框架的六大组件,网易在硬件入口、人工智能、底层架构、内容与场景这四大方向上均有布局。目前,网易已有瑶台沉浸式活动系统、虚拟人、星球区块链等元宇宙概念产品落地,并投资多家虚拟人领域创新公司,推动从前端研发到终端商业场景应用的元宇宙全链路探索。

▲网易元宇宙布局

▲网易元宇宙布局

10、腾讯:元宇宙拼图较为完善

腾讯对于元宇宙的理解是超前的,马化腾首个提出“全真互联网”概念。马化腾在腾讯2020年度特刊《三观》中写道:“一个令人兴奋的机会正在到来,移动互联网十年发展,即将迎来下一波升级,我们称之为全真互联网。

腾讯具备布局元宇宙的优越条件,通过资本(收购&投资)+流量(社交平台)组合拳,未来将像搭积木一样探索与开发元宇宙。按照我们划分的元宇宙研究框架的六大组件,腾讯在底层架构(引擎Unreal Engine)、后端基建(云服务、大数据中心)、内容与场景(各类型内容产品与成熟的社交网络互通生态)这三大方向上均着力布局。

▲腾讯元宇宙

▲腾讯元宇宙

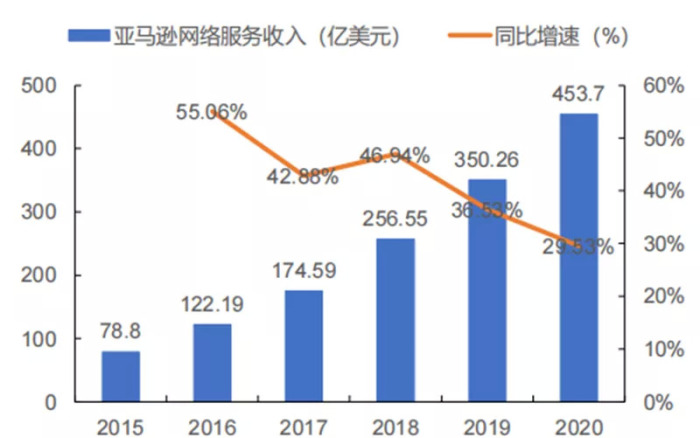

11、Amazon:引领云计算行业发展,聚焦底层技术开发

亚马逊是云计算行业的开创者,引领技术发展方向。亚马逊2006年在AWS(Amazon Web Services)上增加云计算服务,此后不断投入资源发展云计算业务,公司每年举办re:Invent全球大会发布年度新产品,在相当程度上引领了云计算行业的发展,比如2013年发布实时流式数据服务Amazon Kinesis,为移动互联网时代的数据分析奠定基础;2014年发布业界首个无代码函数计算服务Amazon Lambda,成为业内发展的主流方向;2018年发布Amazon Outposts,将云能力延伸到本地,成为亚马逊云科技重塑混合云的关键一环。

▲2015-2020年亚马逊网络服务营收及同比增速

▲2015-2020年亚马逊网络服务营收及同比增速

亚马逊更聚焦于技术底层的能力建设。2021年亚马云科技 re:Invent 全球大会上,亚马逊全球副总裁、亚马逊云科技大中华区执行董事张文翊表示“我们认为元宇宙一定是云计算可以大量赋能的一个领域。元宇宙本身需要的就是计算、存储、机器学习等,这些都离不开云计算。”目前亚马逊以云为核心,已形成丰富的元宇宙开发工具矩阵。

亚马逊为Meta、Epic games等公司展开深度合作,为其提供云计算服务支持。2021年亚马云科技 re:Invent 全球大会上,Meta宣布深化与亚马逊云科技的合作,将使用亚马逊云科技的计算服务来加速 Meta AI 部门人工智能项目的研发工作,双方还将合作帮助客户提高在亚马逊云科技上运行深度学习计算框架PyTorch的性能,并助力开发人员加速构建、训练、部署与运行人工智能与机器学习模型的机制。此外,EpicGames作为开发元宇宙游戏《堡垒之夜》的公司,全球拥有3.5亿用户,它的工作负载几乎全部都跑在亚马逊云科技上。

12、阿里巴巴:云计算领域先发优势,展望电商多场景应用

元宇宙被公认为下一代互联网,对此国内的互联网巨头均保持了积极的跟进态度。阿里在元宇宙方向的布局可以追溯至2016年在淘宝上线VR购物功能,并投资AR独角兽Magic Leap。2021年阿里在元宇宙方向的布局更加频繁,先后成立新品牌“云镜”、XR实验室,聘请AYAYI成为天猫超级品牌日数字主理人等。

整体来看,我们将其总结为两个核心方向:

基于云计算底层技术积累,拓展面向元宇宙方向的解决方案,如云游戏等;基于电商场景的体验优化,如VR购物、VR硬件以及虚拟人营销。

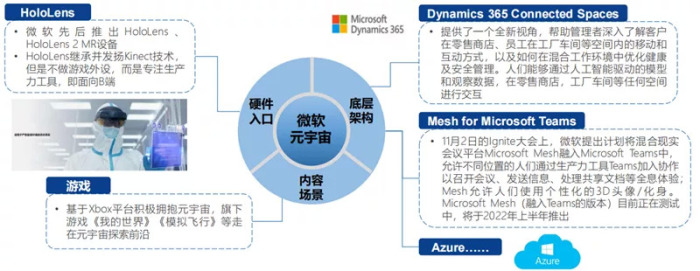

13、微软:最先提出并专注于企业元宇宙

微软CEO Satya Nadella在Microsoft Inspire的一次演讲中,首次提出“企业元宇宙”的概念,其具体含义指“随着数字与物理世界的融合而产生的基础设施堆栈的集合体”,是数字孪生、物联网(IoT)与混合现实的结合。

相较于Facebook的元宇宙布局思路(UGC内容、社交场景、家庭场景、工作场景),微软率先提出并专注于企业元宇宙这一方向。继Facebook改名之后,微软在2021年11月3日的Ignite 2021技术大会上,再次提及了“企业元宇宙”这一概念,并围绕元宇宙发布了两项重要功能——Dynamics 365 Connected Spaces、Mesh for Teams。

按照元宇宙研究框架的六大组件,目前微软在硬件入口、底层架构、内容与场景这三大方向上均着力布局,通过HoloLens、Mesh、Azure云、Azure Digital Twins等一系列工具/平台帮助企业客户实现数字世界与现实世界融为一体。

▲微软元宇宙

▲微软元宇宙

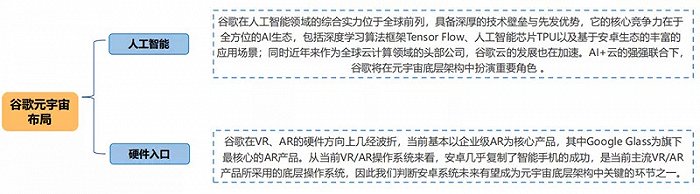

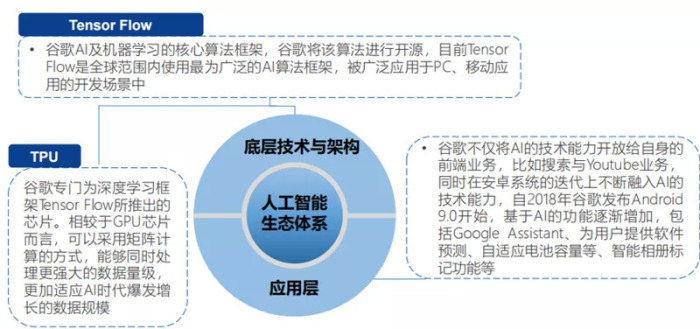

14、谷歌:AI+云+安卓,元宇宙底层架构关键入局方

▲谷歌元宇宙布局

▲谷歌元宇宙布局

2017年在Google O/I大会上,谷歌提出公司战略将由Mobile First转变为AI First,发展至今,谷歌在AI研发人员、学术论文数量等都处于行业领先水平,根据沙利文评估,谷歌在综合AI的技术实力与落地能力两个维度都在科技巨头中处于行业前列,具有非常强大的AI综合实力。2016年AlphaGo打败围棋选手李世石,推动人工智能受到市场广泛关注,是人工智能发展历程中重要的里程碑事件,而AlphaGo的背后就是谷歌旗下DeepMind的开发团队。

谷歌是全球Top4的公有云服务商。根据IDC数据, 2020年谷歌全球共有云市场的份额为4.8%,仅低于亚马逊(46.8%)、微软(14.2%)、阿里(7.6%),在全球共有云IssS行业中排名第四。谷歌正式布局云计算的时间晚于亚马逊、微软,在经历2任高管后,目前在云计算方向的布局正在加速。凭借领先的AI与云计算的能力的结合,谷歌有望在元宇宙底层架构方向扮演重要的角色。

▲谷歌元宇宙布局

▲谷歌元宇宙布局

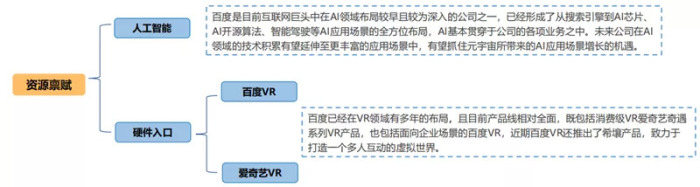

15、百度:决胜AI时代,积极布局元宇宙方向

在当前阶段,百度布局元宇宙方向的资源禀赋主要体现在人工智能与硬件入口两个方面。

▲百度元宇宙布局

▲百度元宇宙布局

百度布局AI较早,并逐步释放AI能力。百度先于阿里、腾讯布局AI,以搜索场景为起点,现已经形成完整的AI生态:

1)2010年以前,百度技术的迭代主要围绕其搜索业务开展。2010-2015年,百度持续布局AI技术,并逐步向NLP、机器翻译、语音、图像、知识图谱、机器学习等技术研发;

2)2016年百度大脑发布,并对外开放AI核心技术,不断赋能各个产业;

3)2016年百度还推出飞桨深度学习平台,赋能自身移动生态,提高搜索效率,根据2019百度世界大会,百度搜索结果的首条满足率在2017-2019年分别达到16%、37%、58%;

4)2018-2021年,百度通过组织架构升级及战略升级,不断推动“云+AI”战略,通过自身AI体系中的飞桨深度学习平台与百度昆仑芯片在软硬件方面分别积累了算法与算力等方面的优势,推动百度智能云实现“云智一体”。

目前百度已经形成了全方位的人工智能生态体系,以百度大脑为底层技术核心引擎,在飞桨深度学习平台、百度昆仑芯片、DuerOS平台与智能硬件的加持下,不断深化AI技术在B端客户侧的商业化,并通过AI赋能云服务,以百度智能云为载体,加速AI在各行业的商业化。

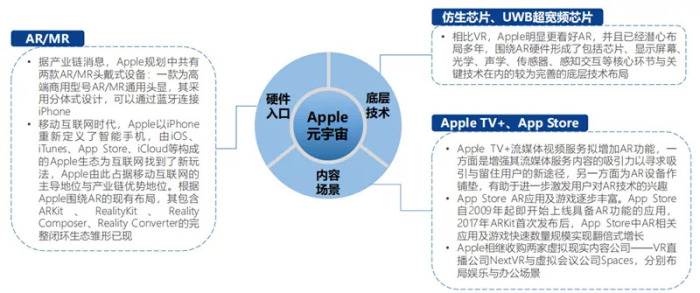

16、Apple:最具潜力将AR/VR设备推向主流

Apple对于元宇宙世界的重要性在于其最具潜力将元宇宙的硬件入口——AR/VR设备推向主流。相比VR,Apple更看好AR,并且已经在AR领域默默耕耘多年,其作为移动互联网时代的科技霸主,在硬件与软件领域均占据绝对资源优势,拥有从PC到智能手机再到AR眼镜/头显的强大硬件生态体系。尽管首款AR设备尚未推出,但从近几年的发展来看,不论iPhone还是iPad,Apple产品对AR技术的支持越来越健全。

按照元宇宙研究框架的六大组件,目前Apple在硬件入口、底层技术、内容与场景这三大组件方向有竞争优势。

▲Apple元宇宙布局

▲Apple元宇宙布局

Apple规划中共有两款AR/MR头戴式设备:一款为高端商用型号AR/MR通用头显,预计售价高达3000美元以上,并仅面向B端用户;另一款则是主打日常功能的轻薄型AR眼镜,主要面向C端用户。

根据Apple围绕AR的现有布局,其包含ARKit、RealityKit、Reality Composer、Reality Converter的完整闭环生态雏形已现。操作系统:ARKit 5.0。Apple通过ARKit系列的持续迭代改进,旨在帮助开发者构建更好的AR开发体验,同时布局AR内容产业链的上游、提前锁定AR开发者。

开发工具 :RealityKit 、 Reality Composer 、 RealityConverter是Apple分别面向开发者、艺术家、普通用户推出的底层框架与开发工具。

相比VR,Apple明显更看好AR,并且已经潜心布局多年,围绕AR硬件形成了包括芯片、显示屏幕、光学、声学、传感器、感知交互等核心环节与关键技术在内的较为完善的底层技术布局。

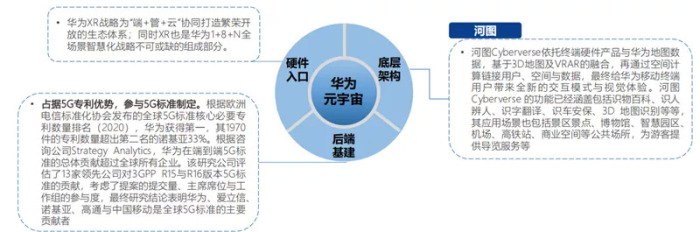

17、华为:河图,底层架构的“中国之光”

华为布局元宇宙着力于XR核心环节自主权的争夺与5G行业标准的制定。XR方面,华为不仅发布XR专用芯片,游戏控制器与VR头显相关专利,更是围绕“1+8+N”战略集结了5G、云服务、AI/VR/AR等一系列前沿技术,同时通过自研、扶持开发者、与游戏厂商合作等多种形式,不断丰富鸿蒙内容生态。5G方面,华为是全球端到端标准的最大贡献者,在端到端的网络端、芯片端、终端均占据主导地位,真正构建网络-芯片-终端的端到端能力。

按照元宇宙研究框架的六大组件,目前华为在硬件及操作系统、底层架构、后端基建这三大方向上均着力布局。

▲华为元宇宙布局

▲华为元宇宙布局

基础能力方面,华为以XR硬件+OS+HMS为基础,端云结合全力打造开放XR生态;目前华为在应用底层Launcher、XR Cloud、XRKit、XREngine,以及AOSP、鸿蒙OS、XR硬件、AI、GPU/NPU API等基础能力上已经建立了夯实的基础。

内容开发工具方面,华为也推出了Reality Studio,该工具致力于让没有专业开发能力的用户也能够轻松开发内容。Reality Studio的功能包括多方面,交互设计、场景设计、模型编辑、发布管理全体系。该工具还将支持3D格式转换,华为将联合国内开发者共同推动中国自有的3D模型格式——RSDZ格式的建立,目标将中国3D模型格式推成国际标准。

随着信息感知与获取的全面升级,华为打造下一代网络平台——全息互联网。华为认为,信息感知与获取方式改变后,下一代互联网平台就是全息互联网,而华为参与其中所贡献的数字世界改造技术的集大成者,即是河图Cyberverse。华为在2018年即成立河图Cyberverse项目,尽管表面含义区别于元宇宙,但其目标也是希望构建一个地球级、与现实世界无缝融合、不断演化的虚拟世界。

18、小米:VR硬件布局仍在推进,重点布局云游戏分发

小米VR硬件布局仍在推进,重点布局云游戏分发。小米曾高度重视VR硬件,2018年联合Oculus推出定价仅为1499元小米VR一体机,延续小米高性价比的产品特征。或受行业遇冷影响后未推新产品,直至2021年又推出智能眼镜,表明在XR硬件的探索仍在持续,推荐关注后续小米是否将在VR硬件上复制推动智能手机普及的路径。在内容层面,云游戏是小米依托智慧大屏布局元宇宙的重要环节。2021年小米联合中国移动发布“立方米”计划,凭借智能手机与电视所沉淀的用户助力云游戏分发,进一步切入云游戏生态中。

按照元宇宙研究框架的六大组件,目前小米在硬件入口、内容与场景这两大方向上均着力布局。

▲小米元宇宙布局

▲小米元宇宙布局

2018年,由Oculus提供技术,小米提供供应链能力,双方联合推出被称为Oculus Go的中国版的小米移动一体机VR,售价仅为1499元,曾被媒体评价为最具性价比的VR产品,后期由于行业遇冷,小米再未推出过新的VR一体机产品。

2021年9月14日,小米在微博上发布概念新品 “小米智能眼镜探索版”,该产品采用了先进的MicroLED光波导技术,能让画面在镜片上显示,可实现例如通话、导航、拍照、翻译等功能,表明小米在智能VR硬件上的探索一直在持续。

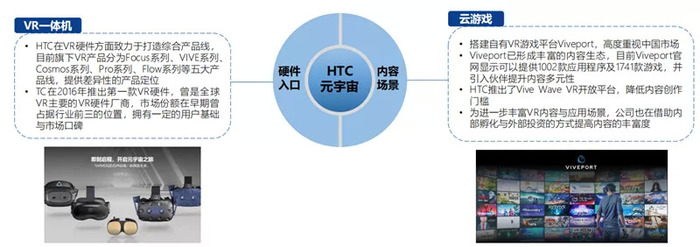

19、HTC:打造五大VR产品线,构建硬件—内容良性闭环

打造五大VR产品线,构建硬件—内容良性闭环。HTC是行业内头部的VR硬件厂商,最早与2015年与Valve合作开发的HTC VIVE头显正式发布,其布局元宇宙的核心优势在于其丰富完善的VR产品矩阵已经占据一定的市场份额与用户心智,背靠VR硬件优势,公司持续加大内容与平台生态建设,形成硬件—内容的良性循环。

按照元宇宙研究框架的六大组件,目前HTC在硬件入口、内容与场景这两大方向上均着力布局。

▲HTC元宇宙布局

▲HTC元宇宙布局

HTC在VR硬件方面致力于打造综合产品线,目前旗下VR产品分为Focus系列、VIVE系列、Cosmos系列、Pro系列、Flow系列等五大产品线,提供差异性的产品定位,分别覆盖娱乐、家庭办公、教育培训、展览展示等场景,价格带从3888-12888元不等。HTC也提供相应的产品配件,目前主要打造的两款核心产品为Vive面部追踪器与Vive Tracker。

HTC在2016年推出第一款VR硬件,曾是全球VR主要的VR硬件厂商,市场份额在早期曾占据行业前三的位置,拥有一定的用户基础与市场口碑。

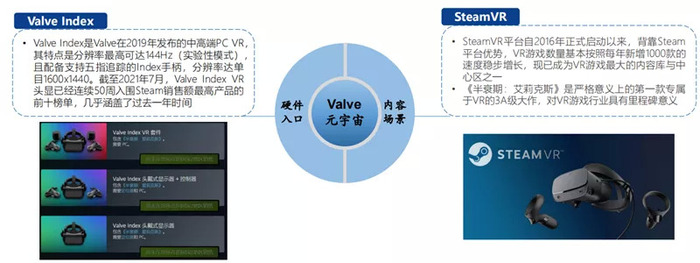

20、Valve:硬件、内容与平台实力协同

Valve布局元宇宙的优势主要体现在VR硬件、游戏内容以及Steam平台的良好协同。如果将元宇宙划分为消费元宇宙与企业元宇宙,Valve在构建游戏元宇宙的方向上已经初步具备硬件、内容与平台优势——Valve Index在高端VR头显中占据优势、自研《半衰期:艾莉克斯》树立VR游戏标杆之作、Steam是目前全球影响力最大的游戏平台之一。

按照元宇宙研究框架的六大组件,目前Valve在硬件入口、内容与场景这两大方向上具备竞争优势。

▲Valve元宇宙布局

▲Valve元宇宙布局

Valve Index是Valve在2019年发布的中高端PC VR,其特点是分辨率最高可达144Hz(实验性模式),且配备支持五指追踪的Index手柄,分辨率达单目1600x1440。作为一款中高端VR头显,Index包含头显、手柄及基站的套装售价999美元,而且还需要配备高性能的游戏电脑,整个硬件方案比较昂贵,受众主要针对少数的硬核VR游戏玩家。

据Steam数据显示,截至2021年7月,Valve Index VR头显已经连续50周入围Steam销售额最高产品的前十榜单,几乎涵盖了过去一年时间。此外,7月SteamVR活跃设备前三位中,除了Quest 2与Rift S外,第三名就是Valve Index,占比为16.23%,而这三款机型在近半年持续蝉联前三。

SteamVR背靠Steam平台流量。SteamVR平台自2016年正式启动以来,VR游戏数量基本按照每年新增1000款的速度稳步增长,现已成为VR游戏最大的内容库与中心区之一。

03.2022元宇宙,五大方向见真章

在前述章节中,我们分析2022年行业将进入分歧期,在2021年下半年诸多公司开始布局元宇宙这一方向,开始打磨产品或技术,预计1-1.5年过后,即分歧期结束后,将陆续会有相对成熟的产品/应用落地。

元宇宙必将催生出超乎想象的新场景、新应用,也会孕育出新巨头。分歧期的结束即化冰时刻,新芽拱土出头,我们非常看好新生力量的成长势头,有望成长为新巨头。

2022年分歧期,是产业资本与金融资本布局的最佳时机——于市场底部、左侧去布局元宇宙时代的未来独角兽。结合产业发展趋势及中国优势,元宇宙独角兽或许就在以下5个方向:

1、新硬件主义(诸多新硬件及其产业链);2、虚拟数字人;3、AI作为新生产要素;4、数字藏品;5、合围的力量:底层架构、后端基建。

新硬件主义,XR为元宇宙第一入口,但不是唯一入口。人的感官体验不止有视觉与听觉,还包括触嗅味觉,甚至是意念等,所有能够增强我们感官体验的硬件都能成为入口。因此长期来看,元宇宙的硬件入口预计会非常多样化,除XR之外,也有智能耳机、触觉手套、体感服、脑机接口、隐形眼镜、外骨骼等,所有这些硬件的共性是能增强用户的沉浸感,带来更多维度的体验、交互。

终极来看,人脑协处理器/脑机接口将实现人与信息世界的直接交互,但目前脑机接口技术应用仍主要集中于医疗领域。马斯克旗下的脑机接口科研公司Neuralink就在进行脑机接口的研究工作,并已取得了一定进展,通过植入专有技术芯片与信息条可以直接通过USB-C读取大脑信号;2020年浙江大学完成国内首例植入式脑机接口临床转化研究。

▲元宇宙时代的硬件终端

▲元宇宙时代的硬件终端

前述我们强调了元宇宙时代硬件的重要性,Meta早已布局硬件入口且非常激进,希望打破Apple等硬件厂商的制约,搭建起自己的软硬件一体生态,尽早占据制高点。目前来看Meta主要专注于VR方向,12月9日,Meta母公司Meta Platforms将人工智能团队合并至开发AR与VR的Reality Labs部门,虽然AR眼镜正在研发中(在Connect 2021大会中,提到AR眼镜 Project Nazare),但推出时日还未确定。

相较于Meta专注于VR方向,Apple则更加注重AR方向的探索,AR技术让人们可以在真实世界中的环境下看到数字效果。Apple相关XR产品分为几个阶段,预计2022年推出MR头盔式产品;2024年推出轻量化AR眼镜。

2022新硬件展望:元宇宙的感官技术拼图“看、听、触、闻、感”,缺一不可。体感设备:要让用户在数字世界里有更丰富的沉浸式感觉,需要调动身体的触觉交互与动态感知。Meta旗下的Reality Labs实验室于2021年12月发布了一个重要产品概念——触觉手套,可以在虚拟VR空间中感受到不同物体的真实触觉。

另外,Meta也在探索将手腕智能设备与AI相结合,即将手腕的肌电图信号转换为数字命令发送到设备上,实现数字交互与控制;预计2022年Meta将推出名为Active Pack forQuest 2 的配件,用于Touch控制器的新防汗手柄,推动元宇宙在健身场景的落地应用。其实,此前已有带动其他感官体验的硬件与电子游戏出现,如新冠疫情期间大火的Switch体感运动游戏《健身环大冒险》,玩家需配备体感外设Ring-Con进行游戏,将健身与游戏相结合。

元宇宙的硬件入口是多元的,声音、味觉、意识也是元宇宙感官体验中的关键要素,未来也有可探索的空间,仍有较大变数。相较于美国,中国在社交、to C端内容与应用方面优势显著,美团、拼多多、抖音视频直播、京东物流、滴滴打车、共享单车、移动支付等,这些都是特有的中国式创新。在移动互联网时代,中国在变现流通环节表现出强大的主观能动性,如极致内容变现形态的直播带货的快速发展。基于在变现环节强大的主观能动性,国内的虚拟数字人与数字藏品(NFT)预计是优先受益的方向。

人工智能(AI)属于底层技术之一,也大量存在于后端基建中,将人工智能单独拿出来进行分析,是想强调其在元宇宙的建设过程中的重要性,人工智能将是核心生产要素。

现今互联网时代的社会生产力要素正在发生变化,即生产力的主体发生了变化。从AlphaGo开始,人工智能深度学习的能力正在明显加强。当人工智能完成了从感知向认知的充分进化,人工智能无疑会越来越“聪明”,可以模拟人的思维或学习机制,变得越来越像人。在未来元宇宙的建设中,人预计不是最重要的生产要素,从供给和需求两个维度,人工智能可以代替人去发挥一些关键生产要素的作用。

一方面,人工智能将在元宇宙中发挥建设性的作用:元宇宙将带来数据洪流(如3D场景、360度渲染场景),不可能单靠人力去处理这些海量的数据,具备越来越强的自主学习与决策功能的人工智能辅以人工去微调,可大幅降低构建元宇宙的周期与人力成本。

另一方面,提供规模化的内容或服务,且能保证个性化:人工智能将深度介入人们社会生活,满足人们的众多消费需求,如AIGC(人工智能生成内容),相比现在互联网中人们熟知的PGC/UGC,未来元宇宙中AIGC会越来越多,即用人工智能来规模化生成内容或服务,且能保证个性化。

AI行业在过去几年经历快速的发展,行业内涌入一大批参与者,国内参与者主要可以分为三种类型:

1)以百度、字节跳动等为代表的互联网企业,他们拥有用户与数据,在某一特定领域具有较强的综合实力,借助AI算法提升行业竞争地位,并不断尝试拓展业务边界;

2)以有着“AI四小龙”之称的商汤科技、旷视科技、云从科技、依图科技等为代表的技术型科技企业,该类企业主要依托技术转化,创始人在创业前多从事人工智能、计算机视觉等领域的科研,并取得了非常突出的成绩,在2013-2015年随着人工智能领域快速发展阶段进行技术创业;

3)以海康威视、大华软件为代表的智能化转型的硬件厂商,该类厂商在传统领域深耕多年,具有深厚的客户资源沉淀及对使用场景的理解,伴随硬件的智能化升级开始布局人工智能,从而更好的适应客户的需求。以商汤科技、旷视科技、云从科技、依图科技等为代表的技术型科技企业是本轮AI行业快速崛起的典型代表,是AI行业的中坚力量:

构建元宇宙以“硬技术”为基础,元宇宙所必需的后端基建,包括5G通讯网络、算力与算法等。

5G通讯:元宇宙对网络带宽提出了更高的要求。5G是对现有移动通信系统的全面革新,是人工智能、云计算等新技术在未来大展拳脚的基础,将为元宇宙提供高速、低延时的数据传输通道。

算力:元宇宙将持续带来巨量的计算需求。5G时代将带来数据的爆炸式增长,对算力规模、算力能力等需求大幅提升,算力的进步又反向支撑了应用的创新,推动技术的升级换代、算法的创新速度。

算法:边缘计算与云计算实现高效分配算力。算法的重要性在:1)元宇宙时代的数据量级极大,硬件入口为了能够处理数字化的场景,需要非常强大的数据运算能力的支撑;2)以VR为代表的硬件也需要追求沉浸感,这潜在要求设备的轻便化,也限制了其所能承载的最大运算能力。面对以上矛盾的情况,边缘计算与云计算可以作为一种解决方案,将数据传至于云端,从而释放硬件端的算力,使其变得更加轻薄。

后端基建公司范围广、业务多样化,但共同的特征是面向企业服务为主、to B为主;国内外的to B公司,竞争力差异极大、竞争格局完全相反,背后的原因值得深究;同时,我们判断在互联网、数据智能、AI的加持下,国内的走向有望优化,从而承载巨量的资本。

智东西认为,科技总是不断进步的,客观来说,元宇宙同时兼具进步性与退步性,其进步性在于人的感官体验维度增加,退步的地方在于便携性与性价比,只有当进步性远超退步性的时候,元宇宙才能发展顺遂。目前,元宇宙的发展还处于很深的争议期,2022年,元宇宙需要一个重要的变革来结束这场争议。

评论