文|面包财经

2021年,IPO募资规模和数量均创历史新高,在科创板和创业板上市的新股数量分别为为162只和199只,合计占IPO总数近七成。

2021年,在A股市场,中信证券作为主承销商,共助68只新股上市,合计募集规模达849.56亿元,从承销项目数量和募资规模两方面考量,均为当期的“承销一哥”。

相较于2021年年末收盘价(后复权),当期共有45只新股股价跌破发行价,其中,中信证券承销7只,是承销破发新股的绝对数量最多的机构。

2021年IPO募资规模和数量再创新高,双创板IPO占比过半

按上市日统计,2021年全年,A股的合计IPO募资规模和项目数量分别为5437.73亿元和524起(包括换股吸收合并葛洲坝的中国能建和重新上市的汇绿生态),均创历史新高。从季度来看,当期A股新股首发上市的募资规模逐季增加。

图1:2019年至2021年IPO家数和募集资金规模

从板块分布角度,2021年在科创板和创业板上,新上市股票的数目分别为162只和199只,占IPO合计数量近七成。2019年7月和2020年8月,科创板和创业板分别开市或转为注册制,引发了企业上市热潮。

图2:2021年科创板和创业板IPO情况

2021年,在上证主板上市的中国电信募集资金总额达479.04亿元,为当年规模最大的IPO项目,实现“A+H”两地上市。值得关注的是,截至2021年年末,规模最大的前三只新股中,中国电信和百济神州-U的收盘价分别为4.33元/股和144.51元/股,分别跌破其发行价格4.53元/股和192.6元/股。

图3:2021年募资规模最高的10只A股新股

中信证券超越中信建投成A股IPO承销一哥,IPO承销业务行业集中度较高

2021年,在A股市场,中信证券作为主承销商,共助68只新股上市,合计募集规模达849.56亿元,从承销项目数量和募资规模两方面考量,均为期间当之无愧的“承销一哥”。值得关注的是,在当年募资规模最高的10只新股中,中信证券作为主承销商参与了8个项目。

图4:2021年承销数量和金额排名前10名的主承销商

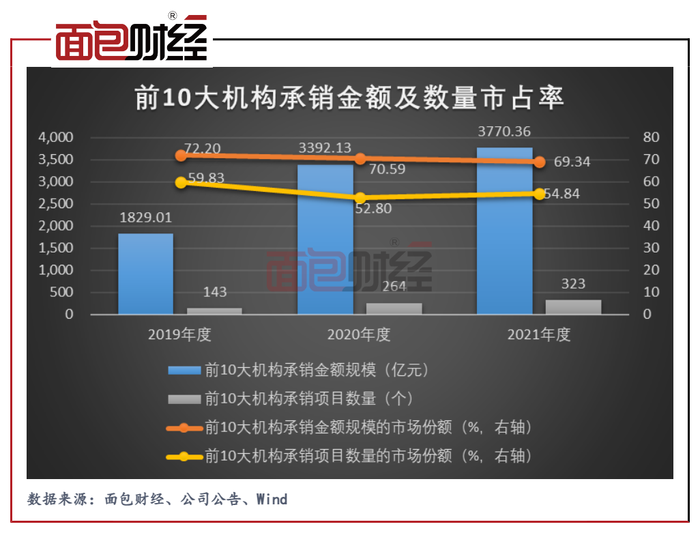

2021年,在IPO承销数量和承销金额方面,前十大机构合计占有的市场份额分别为54.84%和69.34%,市场集中度较高。观察2019年至2021年的数据可得,IPO承销持续集中于大机构且市场份额较为稳定。

图5:2019年至2021年A股IPO前10大机构承销金额及数量市占率

2019年至2021年,中信证券、中金公司等5家机构连续3年成为承销数量最多的前十大承销商;国泰君安、招商证券等6家机构连续3年成为承销金额规模最高的前十大承销商。

图6:2019年至2021年A股IPO承销金额和数量持续排名前十的机构

2021年,在A股IPO承销中,承销及保荐费最高的项目为百济神州-U,由中金公司、中信证券等5家机构担任主承销商,当年IPO募资规模最高的中国电信支付的承销费也名列前茅,该只新股由招商证券、中信证券等6家机构担任主承销商。

图7:2021年A股IPO承销及保荐费最高的10只新股

在上列承销及保荐费较高的10只IPO项目中,中信证券和中金证券分别共参与5只和3只新股的承销工作。

图8:2021年IPO承销收入排名

研究发现,除去换股吸收合并葛洲坝的中国能建和重新上市的汇绿生态,2021年在主板IPO的120只新股的承销及保荐费率均值为6.46%,在创业板和科创板IPO的合计361只新股的承销及保荐费率均值为8.37%。整体而言,承销双创板新股IPO的获利空间或更高。

45只新股至年底破发,中信证券“中枪”最多

截至2021年年末,在2021年新股中,共有45只新股的年末后复权收盘价(去除除权除息对股价的影响)低于发行价,其中14只新股在上市首日收盘即破发,另有新锐股份和争光股份的股价在首日破发但至年末反超发行价。考虑到作为主承销商可能面临的认购余额等情况,新股破发或将使承销机构蒙受较大的损失。

相较于双创板,2021年,在主板上市的新股未发生首日收盘即破发的情况,但有15只新股股价至年底收盘跌破发行价。其中跌幅超过两成的有神农集团、四方新材、沪农商行和太和水四家,中原证券作为其中两家的主承销商,合计承销及保荐费用达1.3亿元。

在科创板和创业板,2021年,合计30只新股的年末收盘价(后复权)跌破发行价,其中14只新股在发行首日收盘即跌破发行价。至当年年末收盘,6只新股的跌幅超过两成,其中尤安设计的跌幅最大为31.75%,由安信证券主承销,首发承销及保荐费为1.28亿元。另有成大生物在上市首日收盘即破发,至年末收盘的跌幅超过三成,其首发承销及保荐费为2.15亿元,由中信证券、招商证券和摩根士丹利证券为主承销商。

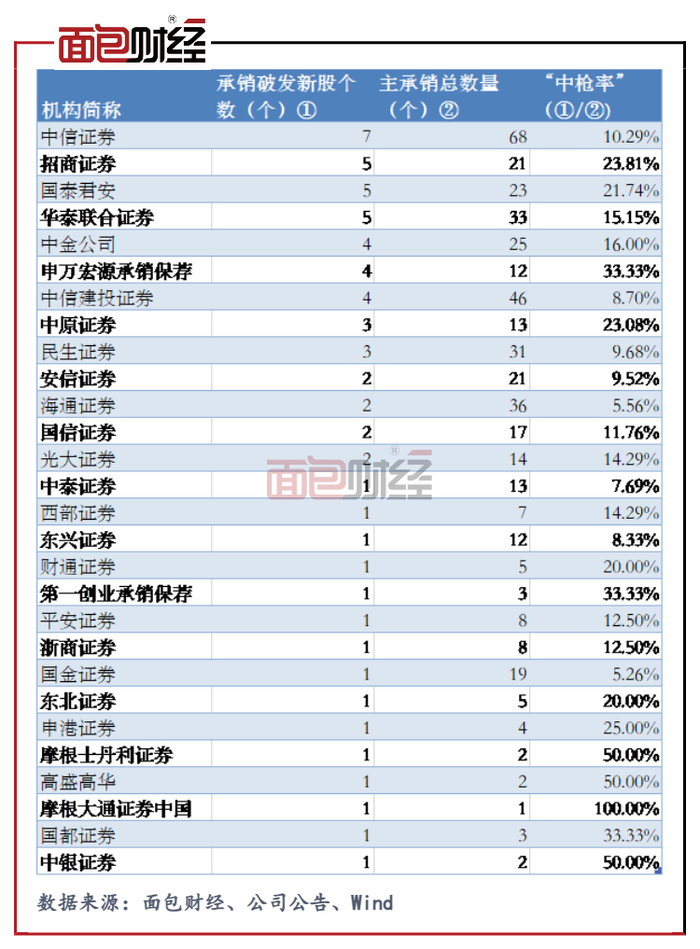

图9:2021年担任破发新股主承销商的情况

共有28家承销机构担任上述45只破发新股的主承销商,其中,中信证券承销7只新股,是承销破发新股的绝对数量最多的机构。而2021年摩根大通证券中国仅作为百济神州-U一家的主承销商,“中枪率”达100%,该股股价在上市首日和年末收盘均低于发行价。

在所有破发新股中,百济神州-U的弃购比例最高,为0.9%,主承销商们需认购余额103.25万股,相较于年末收盘价(后复权),如主承销商们未抛售按发行价认购的弃购新股,则将导致近5000万元的损失,占总承销及保荐费约一成。总体而言,相对于其承销收入,包销弃股对承销商造成的损失占比较低。

评论