文|洪言微语 薛洪言

作为典型的“长坡厚雪”赛道,医药行业历来受到市场关注。在需求侧,人口老龄化和消费升级是医药需求的不竭动力;在供给侧,创新驱动则是医药企业永恒的成长逻辑。但医药创新周期长、不确定性高,医药股的投资难度大,相比之下,作为医药创新“卖水人”的CXO成为更稳健的投资选择。

CXO,医药“卖水人”

在医药研发产业链中,医药研发服务企业(CXO企业)凭借高度专业化的研究网络、多领域布局以及专业的新药注册团队,可以将新药研发的资金投入和潜在风险在整个产业链上进行分散,帮助医药企业节约30%-70%的研发费用,同时将新药研发时间缩短1/4-1/3左右,大幅提升医药研发效率。

基于此,核心医药企业逐步将资源集中于疾病机理研究、新药靶点研究等早期阶段,而将后续中晚期研发、临床、生产等环节外包。同时,小型制药公司作为医药创新的重要驱动力,普遍缺乏资本自建实验室和生产设施,通常也会选择外包。

据Frost & Sullivan数据,2016-2020年,全球医药行业研发投入从1567亿美元增至1908 亿美元,年复合增速约5%。在这个巨大的市场中,医药研发的蛋糕正越来越多地被CRO、CMO等外包服务行业分食。

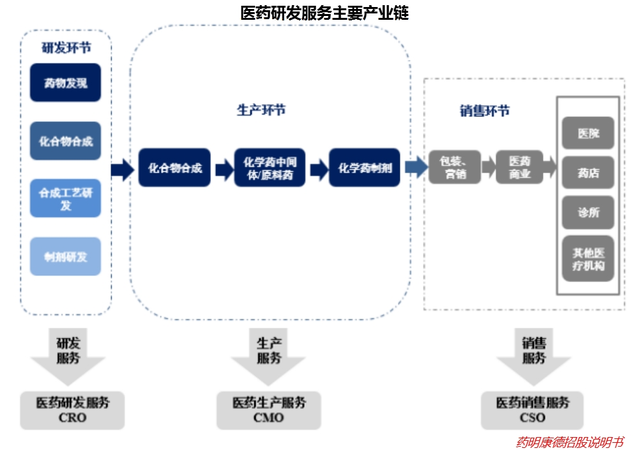

根据新药研发服务阶段的不同,医药研发服务一般分为合同研发服务(CRO)、合同生产业务/合同生产研发业务(CMO/CDMO)和医药销售服务(CSO),分别对应新药研发领域中的临床前研究(药物化合物筛选及研发、数据采集分析等)、临床研究、定制化生产及研发服务、医药销售服务等产业链不同环节。在资本市场中,被统称为CXO企业。

1、CRO服务

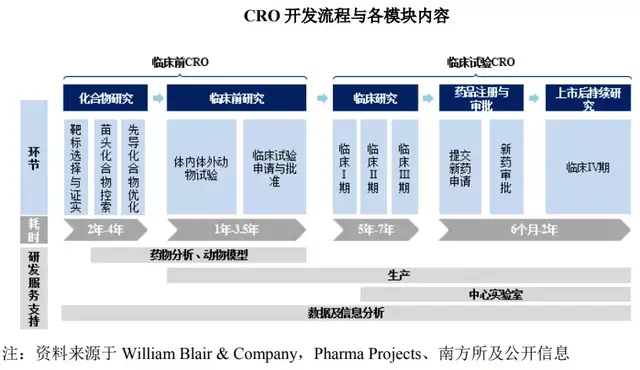

具体来看,CRO企业主要提供新药产品发现、研发、开发等临床前研究以及临床I-IV期技术服务、临床数据管理、新药注册申请等服务支持。数据显示,全球超过50%的药企会聘用专业CRO企业协助新药研发服务,以降低自身研发费用并控制风险。

2019年,全球临床前CRO市场规模约220亿美元,其中,中国市场32亿美元;全球临床CRO市场规模约406亿美元,其中,中国市场37亿美元。就国内市场代表性企业而言,临床前CRO服务主要有药明康德、康龙化成、睿智化学、新高峰、昭衍新药等;临床CRO服务主要有IQVIA(昆泰)、Covance(科文斯)、泰格医药、博济医药、华威医药等。

2、CMO/CDMO服务

CMO又名药品委托生产,即CMO企业接受药企委托,为药品生产涉及的工艺开发、配方开发提供支持,主要涉及临床用药、中间体制造、原料药生产、制剂生产(如粉剂、针剂)以及包装等定制生产制造业务。

相比CMO的产能输出,CDMO将高技术附加值工艺研发能力及规模生产能力深度结合,承担起更多工艺研发、改进的创新性服务职能,以附加值较高的技术输出取代单纯的产能输出,成为CMO的升级版,日益受到药企的青睐。

数据显示,2012-2019年,国内CMO市场规模年均复合增长率达到18%,高于全球CMO市场增速。2019年,我国CMO市场规模达到441亿元,约占全球市场的7.9%。国内代表性公司主要有药明康德、雅本化学、天宇股份、九州药业、联化科技、海正药业和普洛药业等。

投资逻辑一:行业景气度持续向好

就国内市场来看,近些年CXO赛道景气度明显向好。以A股26家CXO概念上市公司为例,2016-2020年,营收总额从328亿元增至742亿元,年化增长22.66%;净利润从43亿元增至136亿元,年化增长33.25%。

CXO基本面的持续向好,可以从国内和国外两个市场来寻求解释。

就国内市场而言,国内医药行业从仿制药向创新药的战略转移,助力CXO产业链崛起。早期,我国药品研发以仿制药为主,对于药品的药理、毒理研究需求小,临床前CRO发展缓慢;十一五以来,国家对新药创新的投入逐步增加,带动CXO产业链快速崛起。

尤其是2018年以来,在药品医疗器械审评审批制度改革、上市许可人制度(MAH)、仿制药一致性评价和带量采购、创新药医保谈判等一系列政策的综合作用下,仿制药价格大幅缩水、利润空间受到挤压,创新药的比较优势凸显,极大地提升了药企发力创新药的积极性。

数据显示,中国制药行业的研发开支由2015年约105亿美元大幅增至2019年的211亿美元,年化增长19.06%;根据 Frost & Sullivan 报告预测,中国医药行业研发投入将由2021年的298亿美元增长至2026年的551亿美元,复合年增长率约13.1%。

就境外市场来看,跨国药企的CXO订单向国内转移正成为行业趋势。跨国药企仍是全球医药创新研发的主力,近年来,在医药研发产业链全球配置资源的背景下,我国的人才资源、研发成本、临床试验成本等均具有明显的比较优势,推动跨国药企的CXO订单向国内转移。如基于用户基数,我国拥有庞大的病患群体,临床试验样本充足,临床前和临床试验各阶段的研究试验费用仅为发达国家的30%-60%,成本优势突出。

同时,我国作为全球第二大药品市场,一直是跨国药企的必争之地,而跨国药企的产品在国内上市必须通过国内的临床试验,客观上也加速了其医药研发服务订单向国内转移。

新冠疫情之后,国外很多产能停产,更是加速了全球CXO订单向中国转移的速度。以药明康德为例,2020年逆势加大客户拓展力度,全年公司新增客户超1300家,占其存量活跃客户数的31%。

投资逻辑二:行业壁垒高,护城河深厚

除了较高的行业景气度,CXO行业存在较高的进入壁垒,龙头企业护城河深厚,更具长期投资价值。

一是客户壁垒。新药研发耗时长、流程复杂、失败率高,为控制成本、提高效率,需要药企与CXO企业深度融合,反过来要求药企在选择CXO合作伙伴时非常谨慎,这就构成了CXO行业的客户壁垒。一般来说,药企会优先选择具有丰富项目经验的头部公司,以便利用其行业经验提高自身的新药研发效率。而一旦选定合作伙伴,为保证研发服务和原材料供应的稳定性,确保产品质量,药企便轻易不会更换合作伙伴,复购率高,利好项目经验丰富的头部企业。

二是人才、技术和资金壁垒。CRO主要做新药研发,涉及到临床医学、生理学、护理学、药学、生物化学、统计学甚至管理学等多个学科,人才需求量大,而行业资深专业人才供给较为紧缺,对新进入公司形成了较高的人才壁垒。CDMO行业本质上属于高端制造业,考量的是企业的工艺水平和效率,对技术积淀有较高的要求,新进入公司不占优势。

此外,研发场地设备、高标准生产工厂以及业务发展阶段的流动资金需求等,对CXO企业的资金实力,也提出了很高的要求。

三是质量监管壁垒。主要国家和地区都已建立起严格的新药研发及注册审批监管制度,为同时满足不同地区药品上市的监管要求,对CRO公司的管理架构、服务质量及组织效率等均有极高的要求,构成了较高的进入壁垒。

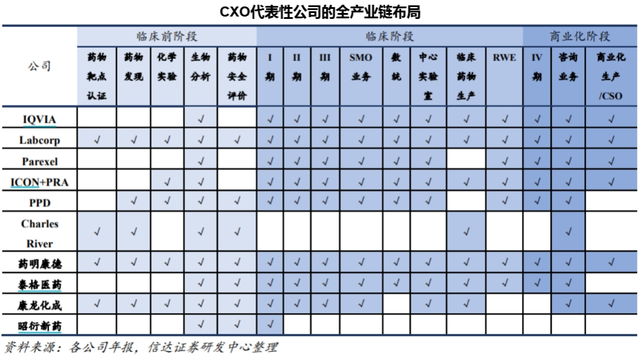

四是平台化发展,强者恒强。现阶段,CXO行业出现了平台化发展趋势,即为了给药企客户提供一揽子、全流程服务,提高综合竞争力,医药研发服务企业普遍加快全产业链布局速度,平台化发展成为行业趋势,强者恒强。

举例来说,相比单一环节的企业,平台型CXO企业可以在CRO阶段提前锁定CMO阶段的生产订单,且借助CRO阶段的深度参与,可以为CMO阶段的工艺改进及研发提供赋能,更容易获得大客户的青睐。

在上述因素的综合作用下,CXO市场集中度高,呈现强者恒强的特征。数据显示,全球范围内越有1000多家从事CRO业务的公司,2018年,行业前八大公司占据了43%的份额,前三大公司占据了31%的份额。

A股CXO行业前景展望

2018年以来,CXO赛道在A股市场逐步变得炙手可热。以中证医药研发服务指数(931750.CSI,简称CXO系数)为例,自2017年末至今(2022.1.7),累计涨幅达225%,年化涨幅高达35%。

从短期走势来看,自2021年9月达到行情高点以来,CXO赛道出现了持续调整,自最高点已累计下跌近24个百分点。从短期基本面看,CXO行业景气度依旧喜人。2021年前三季度,26家CXO概念上市公司实现营收692.3亿元,同比增长30.9%,实现净利润131亿元,同比增长28.8%。

故市场短期调整并非基本面恶化所致,更多地是受资金面和市场情绪等因素的影响,不必过度解读。对投资者来说,更应该关注赛道的中长期基本面前景。

从中长期看,在人口老龄化和国内鼓励医药创新政策的双重驱动下,国内CXO行业有望继续保持高景气度。据Frost & Sullivan预测,由中国CXO企业提供的全球外包服务的市场(不含大分子CDMO)规模将由2021的985亿元增至2026的3006亿元,年均增速高达25%。

只要基本面前景持续向好,下跌跌出来就是黄金坑,在这个意义上,下跌对投资者而言是好事。

评论