文|DataEye研究院

2021年可谓元宇宙元年,“元宇宙第一股”Roblox成功上市,Facebook 更名为Meta,微软、英伟达纷纷杀入元宇宙,国内巨头腾讯、网易、百度、字节跳动也纷纷布局元宇宙相关产业。

“元宇宙”概念实实在在火了,一时间,万物皆可元宇宙。

游戏作为最贴近元宇宙的产品形态,在元宇宙的概念下,游戏概念股纷纷暴涨。

Roblox上市后股价曾飙升至134美元/股,较发行价翻了近3倍,国内游戏股中青宝半年时间股价翻了4倍多。

可见元宇宙概念直接带火了游戏板块,元宇宙概念股还能追吗?

今天,DataEye研究院选取世纪华通、昆仑万维、汤姆猫、宝通科技、凯撒文化、中青宝6家公司,通过分析上述公司财务和业务情况,希望能够帮助读者揭开元宇宙概念股面纱。

本文脉络:

一、元宇宙概念股财务分析

1、第一梯队公司分析

2、第二梯队公司分析

3、小结

二、元宇宙概念股业务分析

1、元宇宙布局盘点

2、研发实力大PK

3、小结

三、元宇宙概念股还能追吗?

1、近半年股价变动

2、PE估值对比

3、机构持仓情况

4、小结

01 元宇宙概念股财务分析

按照市值划分,我们将这6家公司划分为两个梯队:

市值超过200亿元的第一梯队:世纪华通、昆仑万维

市值200亿以下的第二梯队:中青宝、汤姆猫、宝通科技、凯撒文化

1、 第一梯队公司分析

我们重点关注营收、扣非净利润、毛利率&净利率等指标。通过财务分析,我们先研究一下元宇宙概念股的基本面情况。

数据来源:wind,DataEye研究院制图

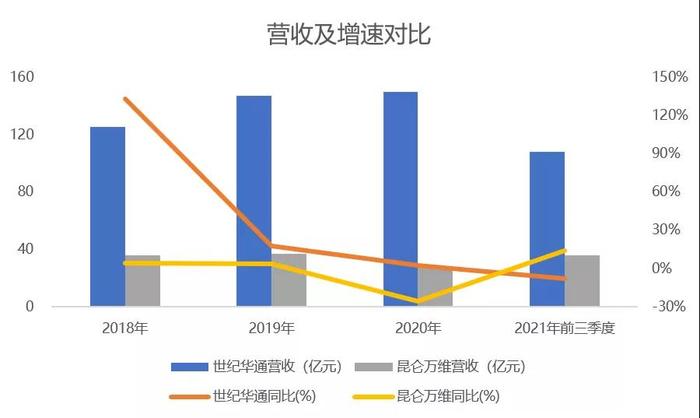

从营收表现来看,2019年以来,两家公司营业收入基本止步不前,营收增速均出现放缓。

这个数据确实有点出乎意料 。2020年,由疫情带来的“宅经济”直接拉动了游戏产业的增长,多家游戏上市公司在2020年营收同比增长超过20%。

世纪华通2020年实现收入149.83亿元,同比增长2%,其中,游戏业务贡献了约87%的收入(129.8亿元),较上年同比增长6.9%。从营收规模来看,世纪华通仅次于腾讯和网易,是中国第三大游戏公司。

昆仑万维2020年营收同比下滑近26%,主要受Grindr 业务剥离以及 GameArk 流水下滑影响。

2021年前三季度,两家公司业绩均出现回升,世纪华通实现营收107.86亿元,已达到年度目标的七成以上。昆仑万维实现营业收入 35.7 亿元,同比增长14%,已经超过了2020年全年,收入增加主要源于Star Group和Opera两家公司并表。

目前,昆仑万维已形成信息分发平台 Opera、语音社交平台 Star Group、休闲娱乐平台闲徕互娱、移动游戏平台 GameArk、科技股权投资五大业务板块。从收入构成来看,2021年上半年,Star Group与Opera各占总收入约30%,游戏板块占总收入约40%。

从收入规模来看,目前世纪华通相当于3个昆仑万维,但两家公司的营收差距呈现缩小趋势。

数据来源:wind,DataEye研究院制图

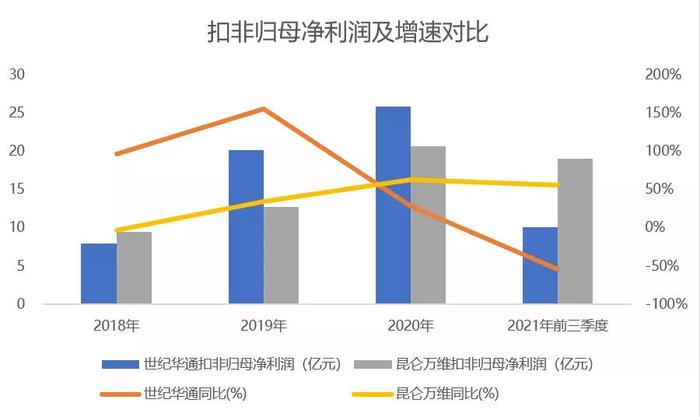

从扣非归母净利润来看,两家公司均呈现上升趋势。

2020年,世纪华通扣非归母净利润达25.83亿元,同比增长28.35%,昆仑万维扣非归母净利润达20.67亿元,同比增长63.01%。2021年前三季度,昆仑万维扣非归母净利润达19亿元,较世纪华通足足高出了9亿元。

昆仑万维利润端表现远好于营收端,主要归功于投资收益。2020年,昆仑万维确认投资收益33.62亿元,确认公允价值变动收益12.92亿元。单凭借出售Grindr一笔交易就给公司当期贡献了29.4亿元的投资收益。而在2021年上半年,昆仑万维投资收益4.13亿元。

2、第二梯队公司分析

数据来源:wind,DataEye研究院制图

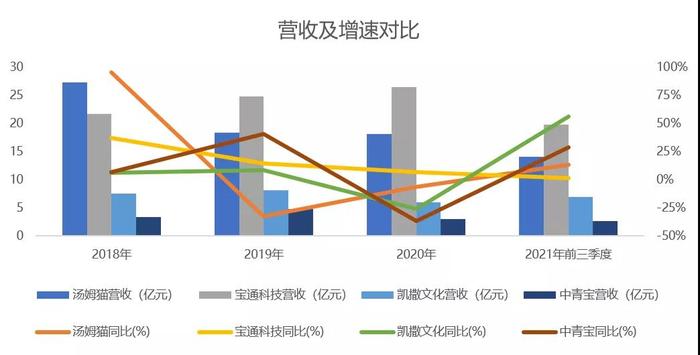

四家公司中,汤姆猫与宝通科技营收在20亿元左右,中青宝和凯撒文化不足10亿元。

除了宝通科技,其余三家公司2020年营收均出现下滑,但2021年前三季度有所回升。

汤姆猫2020年营业收入 18.07 亿元,同比下降 6.99%,其中“现金奶牛”广告业务收入 13.83 亿元,同比增长 11.68%,营收占比 76.53%;游戏发行收入 2.34 亿元,同比增长 13.74%,营收占比 12.93%。

两项核心业务营收均未出现下滑,汤姆猫营收下滑主要源于新商业服务收入(线下亲子乐园)受疫情影响同比减少约 47%。

2021年前三季度,汤姆猫营业收入同比增长 13.23%至 14.02 亿元,其中第三季度贡献营收4.85 亿元,今年 7 月公司上线的两款手游表现优异直接拉高了单季度业绩。

另一位“20亿俱乐部”成员宝通科技目前已形成“网络游戏+工业互联网”的双主业格局。

2020年宝通科技网络游戏业务贡献收入约15.3亿元,同比下降4.27%,营收占比58.04%,工业互联网业务收入同比增长26.31%至11.1亿元,营收占比41.96%。宝通科技2020年收入同比增加主要归功于工业互联网业务营收大增。

作为中国首支A股上市游戏公司,中青宝可以说“起个大早赶个晚集”。2010年上市以后一直不温不火,营收始终没有突破5亿元,扣非归母净利从未超过5000万。

2020年,中青宝营收不到3亿,同比下降37%,分业务板块来看,网络游戏和云服务两大板块全部同比下滑,游戏业务的下降幅度(-45.03%)高于云服务(-23.44%)。

2021年前三季度,中青宝营收达2.57亿元,接近去年全年,主要系云服务业务收入和游戏收入大幅增加。

凯撒文化2020年营收也出现了下滑,总营收同比下滑26.64%至5.9亿元。两大核心板块收入双降,受海外疫情以及国内版号影响,版权运营收入同比降低67.88%至7200多万,游戏分成收入同比降低12.42%至4.7亿元。

数据来源:wind,DataEye研究院制图

注:2018至2020年,中青宝扣非归母净利同比增幅分别为14197.16%、-93.22%和-7726.57%,极端值偏大,故不放入表中。

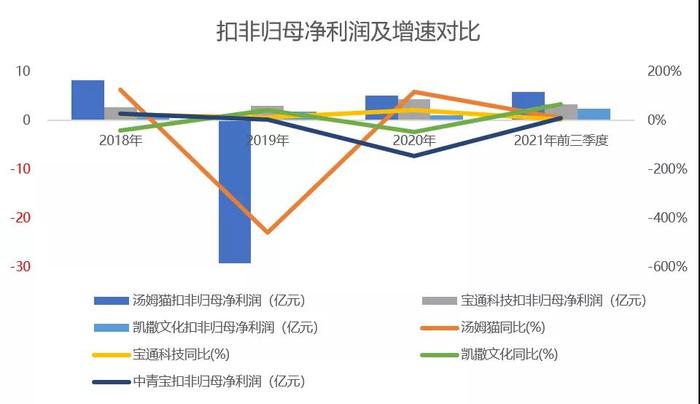

从扣非归母净利润来看,汤姆猫和宝通科技两家公司2020年实现正增长 ,凯撒文化和中青宝两家公司同比大幅下降,中青宝甚至出现亏损。

中青宝2020年亏损1.45亿元,公司解释称游戏定制费用大幅增加,同时年内上线的《街头足球》业绩不及预期,导致手游业务产生较大亏损。

从盈利能力来看,汤姆猫盈利能力最强,甚至不逊色于世纪华通。

2020年汤姆猫18.07亿元营收贡献了5.07亿元扣非归母净利,2021年前三季度,14.02亿元营收直接贡献5.88亿扣非归母净利,扣非后销售净利率(%) 高达42%。这要归功于汤姆猫广告业务高达84.34%的毛利率,汤姆猫本质上更像一家广告公司而非游戏公司。

2021年前三季度,四家公司的盈利状况明显好转。除了宝通科技,其余三家公司2021年前三季度的扣非归母净利润均超过2020年全年。

3、小结

从财务情况来看,第一梯队公司的业绩表现明显好于第二梯队。

6家公司中,世纪华通综合实力最强,可以说是中国第三大游戏公司的有力人选。

一直靠收益收益“撑起半边天”的昆仑万维也正在奋力追赶,和同行相比,昆仑万维的一大优势是“不差钱”,可以靠投资收益反哺主业。

第二梯队的四家公司中,汤姆猫和宝通科技已经步入正轨,经营效益较稳定,其中,汤姆猫旗下知名IP“会说话的汤姆猫家族”具有一定的垄断优势,护城河较宽;宝通科技除了游戏业务,其工业互联网业务增长较快,有望成为公司新盈利点。

中青宝和凯撒文化业绩波动较大,容易受到外界环境影响,抗风险能力不及前述公司。

02 元宇宙概念股业务分析

1、元宇宙布局盘点

数据来源:wind,DataEye研究院制图

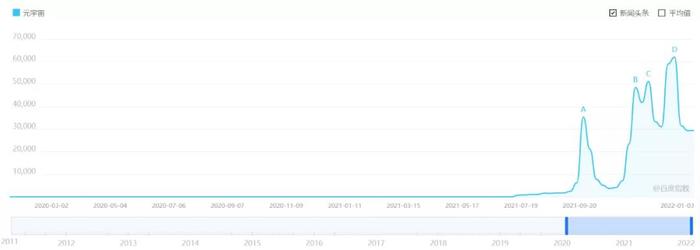

从游戏公司涉足元宇宙的时间看,昆仑万维早在2019年就开始布局元宇宙,其余公司集中在2020和2021年,这与元宇宙概念的热度基本呈现正相关关系。

图:元宇宙百度指数

从覆盖的细分领域来看,6家公司已涉足VR/AR、元宇宙游戏、虚拟直播、NFT、IDC等方向,其中VR/AR、元宇宙游戏是主要的布局方向。

从进入方式来看,游戏厂商进入元宇宙领域,主要有自研、投资、并购、合作这几种方式,而自研+投资并购是游戏厂商最主要的进入方式。

作为元宇宙落地必不可少的技术支持,VR/AR是兵家必争之地。DataEye研究院梳理显示,6家公司均布局了VR/AR,游戏厂商大多通过投资或者控股创业公司的方式获取VR/AR技术。

比如,汤姆猫投资了VR 游戏内容研发商天际微动,宝通科技投资了硬件开发商翊视皓瞳、一隅千象,内容供应商哈视奇等公司。

除了VR/AR领域的投资布局,游戏厂商也顺势布局了元宇宙游戏。

其中,世纪华通自研的元宇宙游戏《LiveTopia》已于2020年4月上线Roblox平台,累计访问突破6.2亿次,Roblox平台用户数超1亿,宝通科技研发的冬奥VR 游戏《奇幻滑雪》将于 2022 年1 月底上线,中青宝研发的元宇宙游戏《酿酒大师》H5版本将于2022年2月上线,凯撒文化代号为 “动物星球”的游戏正在研发中,汤姆猫计划与天际微动定制开发《汤姆猫跑酷》VR 游戏。

2021年,元宇宙第一股Roblox成功上市,Roblox是世界上最大的大型多人游戏开发平台,这也使得国内游戏厂商纷纷想成为中国的Roblox。

目前,世纪华通、昆仑万维两家大厂均有打造元宇宙社区的设想,不过元宇宙社区的打造并非一蹴而就。

昆仑万维表示Opera 通过游戏浏览器 Opera GX、游戏引擎GameMaker Studio,游戏社区平台 GXC进行元宇宙的打造。GXC自2021年11月已经首批上线超过500款游戏,玩家可通过Opera GX浏览器一键启动原生游戏,使用GMS的开发者可将游戏一键发布在GXC平台。商业化层面,昆仑万维元宇宙项目已经产生了一定体量的收入流水。

还有一些公司也布局了元宇宙底层核心技术甚至新型基础设施IDC。比如,世纪华通、昆仑万维以及中青宝旗下均有数据中心业务。

世纪华通2020年下半年通过并购并增资上海珑睿进入IDC数据中心领域,上海珑睿承接腾讯长三角人工智能超算中心项目,目前正在建设中 ;中青宝子公司宝腾互联在深圳观澜拥有自建高等级数据中心 ,2020年给公司贡献了超1.4亿营收,3220.8万净利润;而昆仑万维子公司Opera在全球各主要地区均有自建数据中心。

2、研发实力大PK

元宇宙业务能否落地归根结底还是靠研发能力。为了探究6家公司研发实力强弱,我们同样分梯队来看。

第一梯队公司:

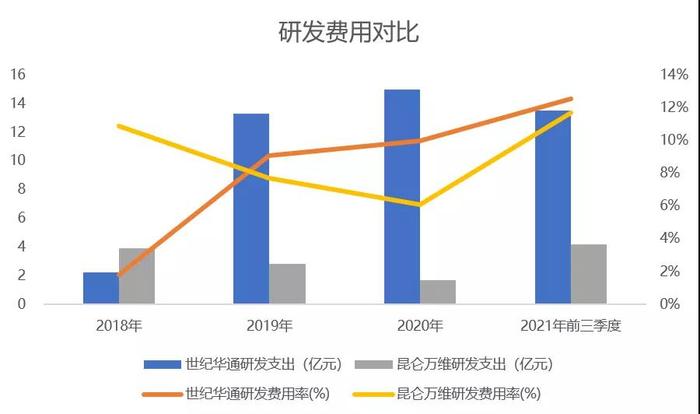

数据来源:wind,DataEye研究院制图

从研发投入来看,2018年以来,世纪华通研发投入不断加码,昆仑万维研发投入持续下滑,不过这一趋势在2021年得到扭转。

从研发费用的绝对值来看,由于两家公司体量不同,世纪华通的研发费用远高于昆仑万维。

世纪华通2020年发生研发费用14.96亿元,同比增长12.49%,近三年研发费用累计达到38.61亿元,研发团队规模进一步扩大,截至2020年末,公司共有3700名研发人员。

2021年前三季度,两家公司均加大了研发力度,世纪华通研发支出超过2020年全年的九成,昆仑万维研发支出达4.16亿元,是2020年的2.5倍以上。

目前两家公司的销售费用率保持在13%左右,处于行业中游水平。

第二梯队公司:

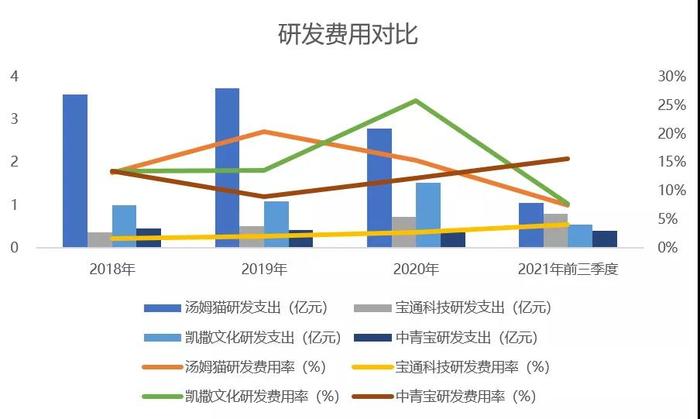

数据来源:wind,DataEye研究院制图

从研发投入来看,汤姆猫一枝独秀,研发费用远超其余三家公司,不过差距正在逐渐缩小。

和第一梯队公司相比,第二梯队公司研发费用大幅降低。除了汤姆猫,其余公司年研发支出基本在1亿元以下。

汤姆猫2018-2020年累计研发投入超10亿元,只相当于世纪华通的1/4,是中青宝的8倍以上。

从研发投入占比来看,凯撒文化和汤姆猫的研发费用率较高,宝通科技研发费用率较低,长期保持在5%以下。

从研发人员数量占比来看,截至2020年末,凯撒文化和汤姆猫研发人员差不多占了一半,中青宝研发人员只有105人,占比26%。

目前6家公司中只有昆仑万维和汤姆猫两家公司成立了元宇宙专项工作组。昆仑万维元宇宙相关团队达200多人,汤姆猫专项组有47 人。成立专项工作组,从侧面反映出上述两家公司对元宇宙业务的重视。

3、小结

在这六家公司中,世纪华通是绝对的老大哥。

作为国内第三大游戏公司(2020年游戏上市公司营收排名第三),无论资金实力还是研发实力,世纪华通均具有压倒性优势。从覆盖的细分领域来看,世纪华通介入的领域非常之广,VR/AR、虚拟数字人、元宇宙游戏、IDC均有涉足,可以说“软、硬件”兼顾。

同属第一梯队的昆仑万纬是业内最早布局元宇宙的公司之一,公司拥有一支200多人的元宇宙团队。昆仑万维想搭建一个和Roblox类似的UGC 元宇宙社区,目前产品已经初具雏形。

第二梯队的公司基本在2021年才开始布局元宇宙,目前主要集中在VR/AR和元宇宙游戏两个细分领域。

考虑到资金和研发实力,第二梯队的公司目前处于试水阶段,基本没有产品面世。

03 元宇宙概念股还能追吗?

1、近半年股价变动

2021年8月,由于未成年防沉迷条例出台,国内游戏股普遍遭遇重挫,绝大多数游戏股股价跌至年内低点。

2021年9月以来,元宇宙概念爆发,游戏公司纷纷蹭“元宇宙”热点,游戏股股价也开始大幅回升。2021年10月28日,Facebook宣布将公司名称改为“Meta”,Meta是元宇宙Metaverse的前缀。由此,元宇宙概念股迎来新一波上涨。

从年初至今的涨幅来看,6家公司年内股价表现还不错,年内涨幅均为正数,哪怕是涨幅最低的昆仑万维也涨了16%。

数据来源:wind,DataEye研究院制图

2021年内股价涨幅最大的当属中青宝,2021年内涨幅达249%,期间最大涨幅达475%。汤姆猫紧随其后,2021年内涨幅达78%,期间最大涨幅达107%。

249%的股价涨幅也让中青宝成为2021年游戏行业股价涨幅最高的公司!不过中青宝和汤姆猫也因短期内股价涨幅过大多次收到深交所问询函。

元宇宙概念对股价的拉动效应与前文分析的元宇宙业务布局情况正好相反。

元宇宙实力较强的世纪华通和昆仑万维股价涨幅明显逊于实力较弱的中青宝、汤姆猫和宝通科技。

不难看出,小市值游戏股更喜欢蹭热点,对元宇宙游戏的“炒作”也更为积极,游戏龙头反而比较谨慎,不会为了蹭热点而蹭热点。

2、PE估值对比

数据来源:wind,DataEye研究院制图

从估值水平来看,2018年以来,游戏公司估值水平持续回落。

剔除中青宝,其余5家游戏公司2020年的平均估值约16.4,2021年Q3平均估值约17.8。

除了中青宝,其余5家游戏公司目前的估值水平和行业水平相当。根据wind数据,A股市值最高的前10家游戏公司PE(TTM)中位数为23.21,前20名PE(TTM)中位数为20.10。

中青宝2020年净利润为负数,导致2020年和2021年Q3的PE(TTM)出现负数。

而元宇宙第一股Roblox至今没有实现盈利,根据三季报,公司营业收入同比翻了一倍,但亏损也翻了将近一倍。由于尚未实现盈利,Roblox目前PE(TTM)为-171.58。

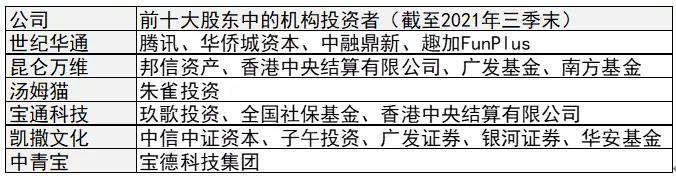

3、机构持仓情况

数据来源:wind,DataEye研究院制图

机构是市场上的“聪明资金”,如果能被聪明钱看上,也能从侧面反映出一家公司“质地”。

从机构持仓来看,这6家公司受到各路资金追捧,前十大股东名单中,我们看到了腾讯、华侨城资本、趣加FunPlus、朱雀投资、邦信资产、中信中证资本、全国社保基金等知名机构的身影。

世纪华通股东背景颇为豪华,腾讯持股10%位列第二大股东,还有国资股东华侨城资本,知名游戏公司趣加FunPlus加持。

昆仑万维和凯撒文化受到公募基金追捧,是广发基金、南方基金、华安基金等多家基金的重点持仓股。

相较之下,汤姆猫和中青宝前十大股东中机构投资人数量相对较少。

4、小结

目前元宇宙尚处于早期发展阶段,大范围落地起码还需要20年甚至更长时间,国内蹭元宇宙概念的游戏公司相关业务如果无法落地,股价大概率将回调,投资游戏公司还是应该关注主营业务,不要跟风炒作。

哪怕是元宇宙第一股Roblox近一月股价持续调整,从11月中旬高点至今已跌去近40%,去年大涨的中青宝、汤姆猫等元宇宙概念股股价也连续下跌。

元宇宙游戏本质上仍然是游戏,受众还是游戏玩家,能否推出好的游戏产品才是一家元宇宙游戏公司的核心竞争力。

评论