记者 杜萌

对于投资者来说,购买一只“持有期”基金,往往带着美好的憧憬,“种下一颗种子,待持有期满就会有收获”。在去年2月19日市场大跳水之前,共计40只一年持有期的主动权益类基金成立。经历行情分化的2021年,这批高位发行的基金即将面临首次开放赎回。“被锁了一年”的投资者,是去还是留?

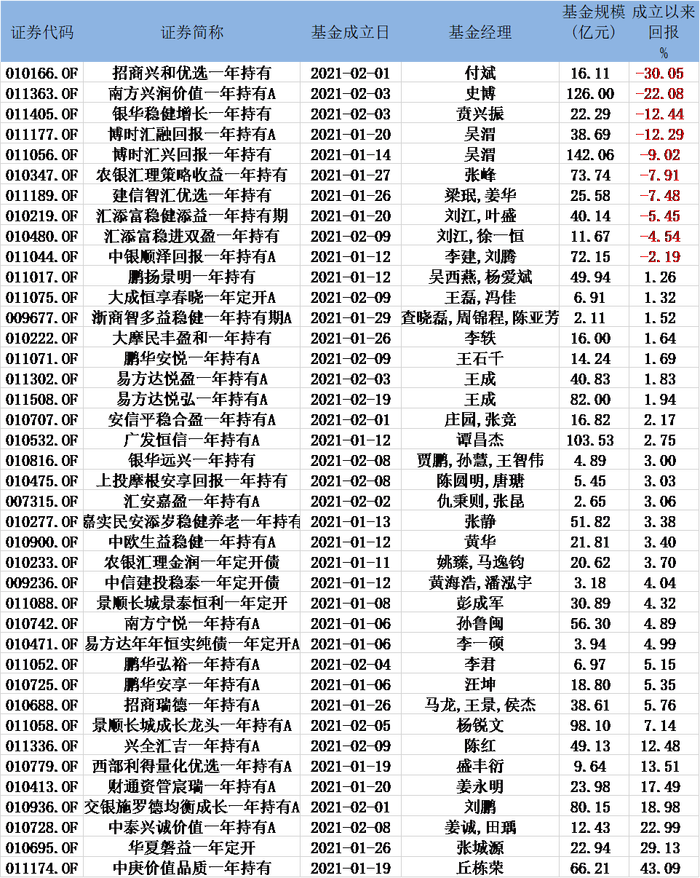

Wind数据显示,在2021年1月1日至2月19日之间,共计230只基金抢滩成立。其中,40只主动权益类基金自带“一年持有期”。截至1月11日,这40只基金业绩迥异,首尾相差为73%。

其中,有10只基金浮亏,单位净值在1元以下。这意味着投资者如果选择赎回,则将把浮亏变成实打实的亏损。

业绩居末位的是付斌管理的招商兴和优选一年持有。该基金成立于2021年2月1日,成立时规模为20.17亿元。截至1月11日,该基金单位净值为0.7元,成立以来亏损为30.05%。受业绩的影响,该基金三季度规模缩水至16.11亿元。

一年亏损30%,这让不少被锁在里面的投资者如坐针毡,表示“一开放,我立刻就赎回”。招商兴和优选一年持有为何业绩如此惨淡?

统计该基金去年二季度和三季度的持仓,可以发现,虽然基金的持仓较为分散,前十大重仓股的合计占比均在30%-40%之间,但基金经理在极端分化的行情下乱了阵脚。二季度,基金经理先是在医药、消费等传统板块建仓,而到了三季度,转而追高煤炭、能源等周期板块,最终竹篮打水一场空。在基金三季报中,付斌也进行了深刻反思。“三季度,减持了消费、医药,加仓了新能源、资源板块。但由于以往自己精力主要集中在消费、医药、科技等行业。当周期板块表现较好时,对板块节奏的把握效果不好,需要认真反思,不断完善自身知识储备。”

排在第二位的是史博管理的南方兴润价值一年持有。该基金成立于2021年2月3日,成立时A/C规模合计为148.69亿元,是一日售罄150亿额度的爆款基金。截至1月11日,基金回报率为-22.08%,规模也缩水到126亿元。分析其持仓发现,该基金坚守在周期股、消费医药互联网等传统资产,错失了新能源板块的大涨。对此,史博在三季度报中表示,对于周期股,一旦估值回到合理位置,将及时卖出;对于消费医药等长久期资产,则会在底部开始建仓。

排在第三位的是贲兴振管理的银华稳健增长一年持有。该基金成立于2021年2月3日,成立时规模为25.26亿元。截至1月11日,成立以来回报率为-12.44%。持仓显示,去年二季度,该基金以食品饮料、传媒等板块为主,到了三季度,则大手笔追高买入了新能源和锂电池龙头个股。对此,基金经理在三季报中表示,“今年市场比较极致,而自己偏好稳定增长类的公司,没有做出及时应对,因此净值出现较大回撤。”

有基金黯然神伤,但也有一年期的基金在去年让基民赚到了。丘栋荣管理的中庚价值品质一年领先在40只同类基金中业绩遥遥领先,截至1月11日,回报率达到了43.09%。相比传统基金经理的低仓位、分散配置,丘栋荣在2021年则信心满满,中庚价值品质一年持有在去年前三前十大重仓股比例由42.98%提升到了58.15%。丘栋荣表示,自己将坚持低估值的价值投资策略,对高估值、高风险的资产保持谨慎。由于业绩较好,申购较多,去年9月16日,该基金宣布暂停申购。

今年1月7日,该基金宣布恢复申购。该基金规模上限为70亿元,若开放申购后,规模接近或达到70亿元,则将提前暂停申购。

对于自带锁定期的持有期基金,投资者应该如何选择?盈米基金研究院研究总监邹卓宇表示,在基金产品选择上,个人投资者建议优选主动权益类产品,利用基金经理的管理能力应对结构化行情。投资者如果希望进一步优化持有体验,可通过配置多个基金产品、构建组合的方式进行投资。构建组合上,可以分散配置一些投资理念、持仓风格不同的基金经理,降低收益的波动,优化持有组合的体验。

具体基金产品选择上,需要优先关注基金经理的选股能力和中观行业调整的能力,选股能力强的基金经理在不同的市场行情下均能获取一定的超额收益;行业调整能力则能减少组合波动与回撤。基金经理的选股能力可通过基金经理持有单个行业个股对比对应行业指数的超额水平来比较,行业调整能力可以通过基金经理历史行业调整频率与成功率来综合评估。

评论