文|每日财报 刘雨辰

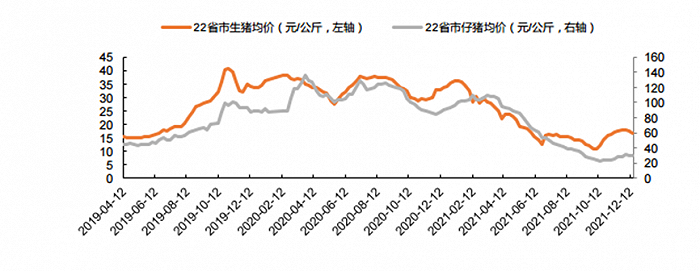

复盘2021年以来的猪肉价格,自1月初的高点36.94元/公斤以来,生猪(外三元)价格持续下跌,并在6月份跌破了全行业的成本线(16-18元/公斤),7月份小幅反弹后,8月至9月又掉头向下,10月6日下探至10.63元/公斤的年内新低。

去年第三季度,A股上市猪企均大幅亏损。随着前一段时间猪肉价格的反弹,市场上兴起了一股抄底猪企的声音,那机会是否真的来了呢?

时机仍未到

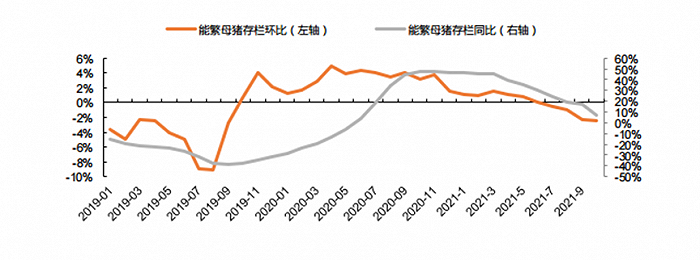

猪周期表现为猪价的周期波动,而背后实质是能繁母猪存栏量的周期变动以及由此导致的生猪出栏量的周期变动,生猪价格与10个月前的能繁母猪存栏量同比变动具有较好的反向变动关系。

2005年之后,国内先后掀起四次猪周期,分别是2006年6月-2010年3月、2010年4月-2015年2月、2015年3月-2019年1月以及2019年2月至今。

从价格上来看,每轮猪周期都可以分为上行期、下行期和筑底期三个阶段。目前基本可以确认此轮猪周期已经进入了筑底期,但何时从底部走出来还要看产能的去化情况。

先看生猪市场投放,由于2022年过年时间点较早,其可能会出现节前踩踏性出栏的情况出现。由于养殖场和养殖户对于年后猪价普遍看法比较悲观,因此根据从天风农业和第三方机构了解下来,可能存在年前踩踏性出栏的现象。而且,部分养殖场/户不愿意持猪过年,因此这也可能会导致年前集中出栏的可能性,对市场造成冲击。

要看行业去化情况,能繁母猪是一个最重要的指标。

行业能繁母猪存栏自2021年7月至今已连续5个月下滑,较高点累计去化幅度达7%,但考虑结构优化带来效率的提升,当前去化幅度仍然难以支撑猪周期反转。

根据2021年11-12月涌益咨询对生猪养殖行业的问卷调查,若2022年出现3-6个月的亏损,高达46%的养殖户仍然会增加基础母猪,28%的养殖户会保持产能稳定,只有8%的养殖户会大幅去产能。

因此,短期看生猪供给端压力仍然较大,未来2-3个季度养殖企业业绩仍然持续承压。如果2022H1猪价再次跌破现金成本线,加速养殖户现金流消耗,行业产能去化有望提速。

而且此轮猪周期和以往有一个明显的不同,之前都是中小养殖户率先扛不住亏损而提前退出,大型养殖场由于有成本优势可以挺的时间长一些,并借机收割市场,但这次完全不同,规模企业成本显著高于散养户,因此大型企业去产能意愿更强,一个最直接的证据是牧原股份、新希望和正邦科技等头部企业的生产性生物资产从去年二季度就开始下滑,这必将缩短整体的去化时间。

根据之前的经验,能繁母猪产能加快去化后,再过半年左右,猪价周期可能会反转。这也就意味着,2022Q3之后猪周期反转预期有望升温。

总的来说,现在还不是抄底的时候,不过投资者可以提前关注相关公司。

马太效应依旧

资本和成本这两大要素就决定了市场份额向头部猪企集中乃是市场经济时代的一种必然。

在资本端,大型企业拥有足够的实力可以在每一轮高景气阶段迅速完成规模的扩张,充分享受行业的红利并且抢占市场。

通过对过往5年多的固定资产和在建工程指标追踪来看,各大生猪养殖企业的猪场产能扩张速度快,其中以牧原股份、温氏股份、正邦科技、新希望等头部企业的产能扩张尤其明显。

2019-2020年,前十大上市猪企(牧原、温氏、正邦、新希望、天邦、傲农、唐人神、金新农、新五丰和大北农)购建固定资产、无形资产和其他长期资产支付的现金值分别为446.9亿元和1348.6亿元,同比分别增长了73%和202%。

加大投资直接提升了市场占有率,2017—2021年上半年,CR5合计市占率分别为4.6%、6.3%、7.5%、9.2%、10.5%,三年多的时间翻了一倍还多。

作为同质性较强的大宗农产品,产品差异化和品牌均无法构成一个养殖企业的核心竞争力,生猪养殖行业最大的护城河之一就是成本。成本决定了企业盈利,是衡量养猪企业竞争力的关键指标,而头部企业的规模化经营本身就会降低成本。

从历史来看,大部分企业的完全成本均低于 15元/公斤,但在非瘟发生后,除牧原股份因为特有的培育体系使得公司快速摆脱影响外,其他养殖企业均或多或少受到内外部各种因素影响,导致养殖完全成本出现快速上涨,其中包括高价仔猪影响和非瘟防控开支影响。

截止2021Q3,牧原股份三季度完全成本15元/公斤;温氏股份三季度完全成本22元/公斤;正邦科技三季度完全成本19.81元/公斤;新希望三季度自繁自养部分完全成本在20元/公斤;天邦股份三季度完全成本均为20元/公斤。

和其他巨头相比,牧原股份成本优势如此显著,最重要的原因是其采用“自繁自养”的养殖模式,相较于外购仔猪和委托养殖的模式,自繁自养模式具备先天的成本优势。

数据显示,2020年外购养殖出栏生猪的年度平均盈利为 1067.82元/头,而自繁自养的年度平均盈利可以达到2244.22元/头。

2021年猪价大幅回落,养猪股回调显著,当前阶段个股市值处在底部区间,但在没有经过深度去产能之前,猪周期不会反转,依然需要时间来磨底。因此当前阶段要多看少动,一旦拐点确立,可以果断下手,首选还是最具成本和规模优势的牧原股份。

评论