文|面包财经

相较于2021年年末收盘价(后复权,下同),2021年沪深两市共有45只新股股价跌破发行价。当年,医药生物行业中共有10只新股至年底破发。研究发现,该行业中超九成新股选择在科创板或创业板上市,成大生物和迪哲医药-U的年末收盘价相较于各自的发行价均下跌约30%。

剔除市盈率不可得的情况,2021年在科创板上市的新股的发行市盈率平均高于所属行业市盈率。当年10月中下旬至年末,科创板共有10只新股在上市首日收盘即跌破发行价。

45只新股至年底破发,中信证券“中枪”最多

在2021年新股中,沪深两市共有45只新股的年末后复权收盘价低于发行价。其中,14只新股在上市首日收盘即破发;新锐股份和争光股份的股价在上市首日破发。但至年末反超发行价。考虑到作为主承销商或将面临的认购余额等情况,新股破发或使承销机构蒙受一定损失。

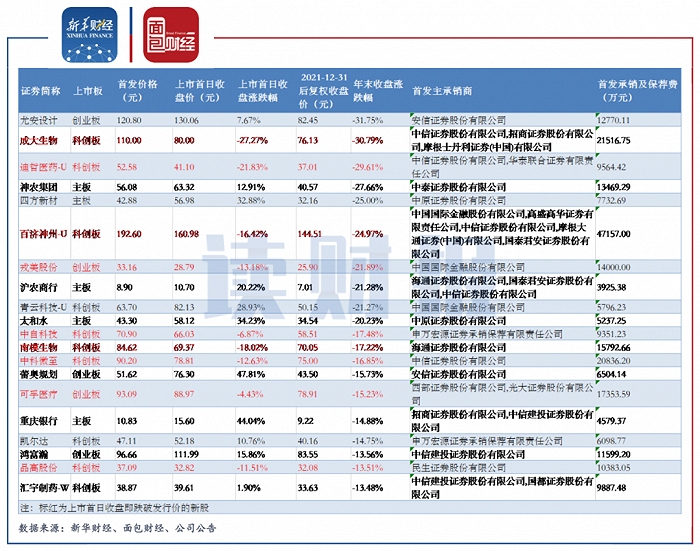

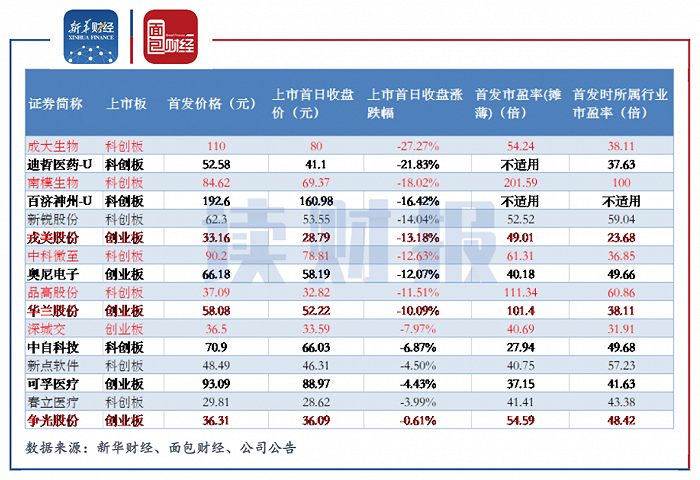

图1:2021年至年末收盘破发跌幅前20的新股

在科创板和创业板,2021年,合计30只新股的年末收盘价跌破发行价,其中14只新股在上市首日收盘即跌破发行价。至当年年末,6只新股的跌幅超过20%,其中尤安设计的跌幅最大为31.75%,由安信证券主承销,首发承销及保荐费为1.28亿元。另有成大生物在上市首日收盘即破发,至年末收盘的跌幅超过30%,其首发承销及保荐费为2.15亿元,由中信证券、招商证券和摩根士丹利证券为主承销商。

相较于创业板和科创板,2021年,在主板上市的新股未发生首日收盘即破发的情况,但有15只新股股价至年底收盘跌破发行价。其中跌幅超过20%的有神农集团、四方新材、沪农商行和太和水四家,中原证券作为其中两家的主承销商,合计承销及保荐费用达1.3亿元。

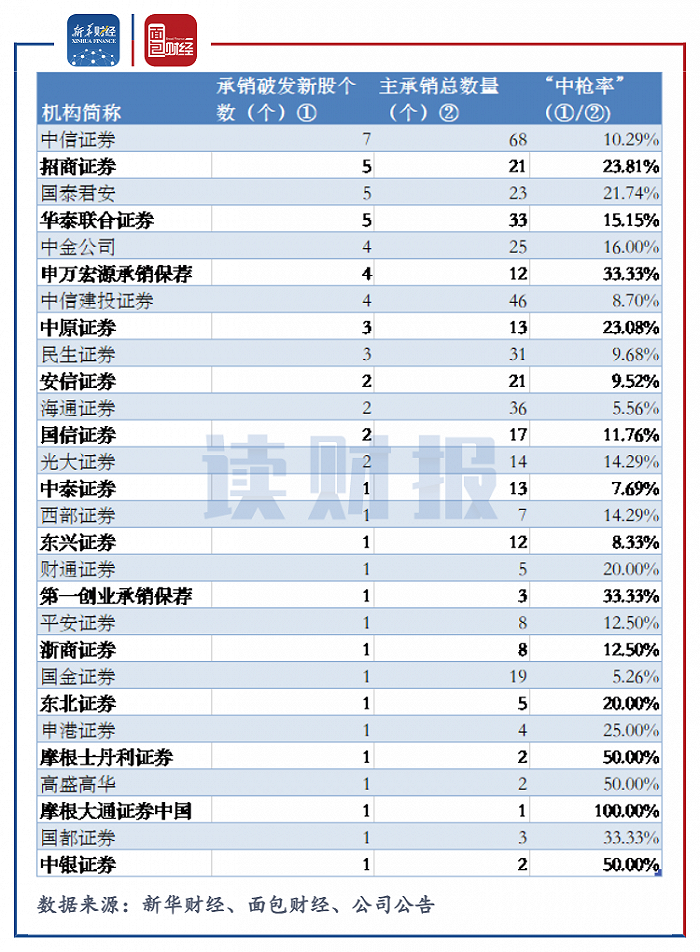

共有28家承销机构担任前述45只破发新股的主承销商,其中,中信证券承销7只新股,是承销相关破发新股的绝对数量最多的机构。不过,考虑到中信证券作为主承销商的新股承销数量同样最多,其承销新股的破发“中枪率”实则较低。

图2:2021年担任破发新股主承销商的情况

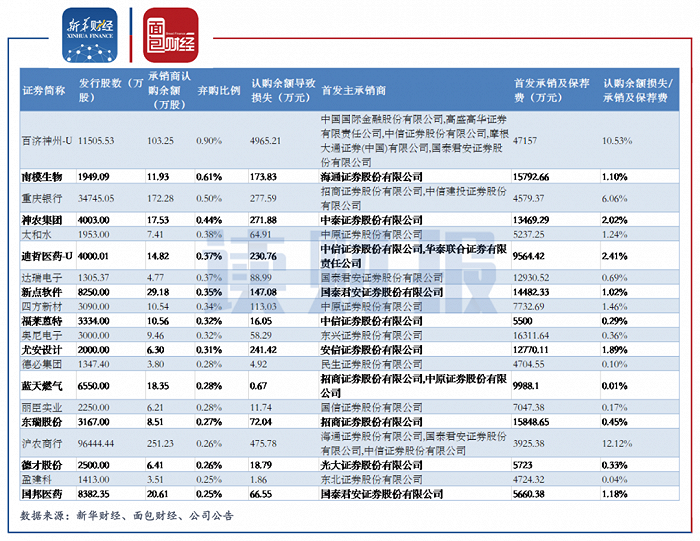

在所有破发新股中,百济神州-U的弃购比例最高,为0.9%,主承销商们需认购余额103.25万股,相较于年末收盘价,如主承销商们未抛售按发行价认购的弃购新股,则将导致近5000万元的损失,占总承销及保荐费约一成。总体而言,相对于其承销收入,包销弃股对承销商造成的损失占比较低。

图3:2021年弃购比例前20名的新股主承销商认购余额损失估算

10只医药生物新股破发,银行股破发概率最高

数据显示,前述45只收盘价截至2021年年末跌破发行价的新股中,10只属于医药生物行业,使医药生物成为当年新股破发绝对数量最高的行业。此外,当年共计有4家银行首发上市,其中重庆银行和沪农商行2只新股破发,导致银行行业破发率达50%。

图4:2021年破发新股所属行业情况

研究发现,在破发新股绝对数量最高的医药生物行业,60只新股中有55只选择在科创板或创业板上市,比例超过九成。在破发率最高的银行业中,所有新股均在上交所主板上市,其中发生破发的重庆银行和沪农商行的上市时间分别为2月和8月,距离年底有一段时间,而重庆银行和沪农商行上市首日分别较发行价涨44.04%和20.22%。

图5:2021年年末收盘价较发行价跌幅超过10%的新股

2021年,共有25只新股年末收盘价较发行价的跌幅超过10%。其中,科创板、创业板和主板的新股分别占11只、8只和6只,整体而言,在科创板和创业板上市的新股跌幅较大。此外,在跌幅较大的25只新股中,共有11只股票的上市日期在2021年10月之前,即距年末超过3个月,首发上市对其年末股价的影响或已减小,6只在主板上市的新股均在其列。

在距年末三个月以内上市的新股中,14只新股至年底的跌幅超过10%,均出自科创板和创业板。除凯尔达、鸿富瀚和汇宇制药-W三家外,其余11只新股均在上市当日收盘时即破发。

科创板发行市盈率溢价最高,10只新股上市首日即破发

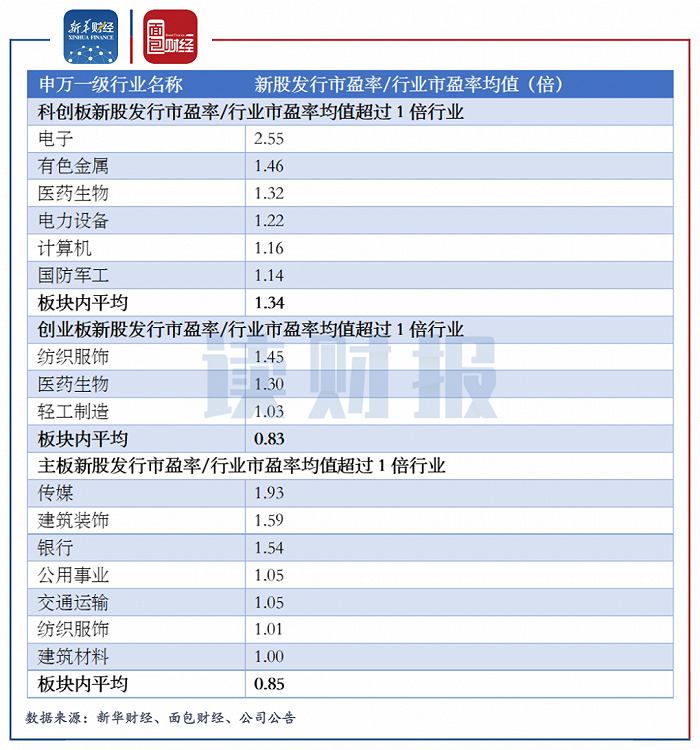

剔除发行市盈率或首发时所属行业市盈率不可得的情况,在科创板上市新股的发行市盈率平均是首发时行业市盈率均值的1.34倍。其中,在科创板上市的电子行业新股发行市盈率溢价比例最高,为2.55倍。

在创业板和主板上市的新股,发行市盈率平均低于行业市盈率均值。由此可知,在首发上市时,对科创板新股,市场普遍给予较高的估值。

图6:2021年新股上市发行市盈率与行业市盈率均值的比值

2021年10月中下旬至年末,在科创板和创业板,各有10只和6只新股在上市首日收盘即跌破发行价。在这16只新股中,8只股票的发行市盈率高于所属行业市盈率均值。

图7:2021年上市首日收盘即跌破发行价的新股

评论