文|阿尔法工场 王佳元

几年间,TWS耳机(True Wireless Stereo,真无线立体声耳机)风暴席卷全国。

2020年,苹果AirPods的销售量约1亿部,领跑于各品牌。持续的高销量使得上游整机代工厂歌尔股份(002241.SZ)和立讯精密(002475.SZ)走出了五倍以上的行情(2019-2020年)。

享受着行业的春风,白牌TWS耳机横空出世,一跃成为整个耳机行业最大的细分市场。

相对于品牌产品来说,白牌就是无品牌的产品,仿制品牌的产品就是白牌产品最显著的特征。

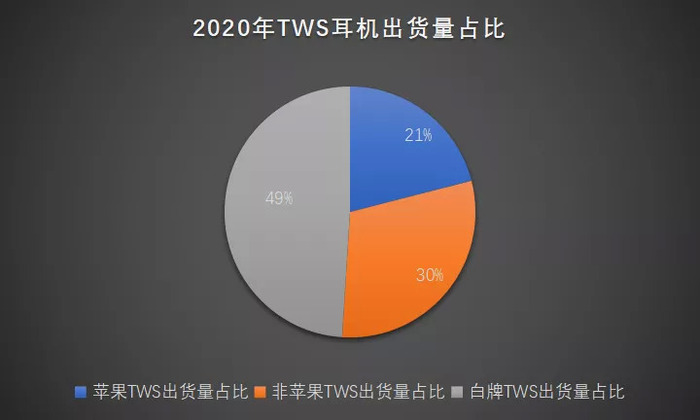

2020年,在TWS耳机行业内,白牌TWS耳机销量占比高达49%,远超真品AirPods的销量。作为白牌TWS耳机的上游主控芯片厂商,助力“盗版”白牌AirPods逆袭为王。

来源:公司招股说明书,旭日大数据,阿尔法工场研究院整理

各大网购平台上充斥着各种高仿的AirPods,销量火爆,甚至还有若干家评论10万+的店家。

大家宣传的噱头就是一个比一个更像AirPods,各个做的都是顶配的官方AirPods。“正品1:1”,“官方顶配”,“真正实现原版所有功能”是它们的宣传语,仿佛在比谁做的更像。

来源:各大网购平台APP

别的细分行业基本都是力求创新,公司都以创新为主要驱动力。然而在白牌TWS耳机行业,大家的主要目标是“守旧”,看谁做的更像苹果的真机AirPods。

每次的创新点就是等待苹果真品AirPods出新,copy模仿到极致就算是胜利。

华强北,是盛产白牌电子设备的圣地。行业里流传着:“没有任何电子产品是华强北不能仿的。”对于白牌TWS耳机,亦不例外。

30至400元,囊括各个梯度的价位,从外观上全都跟苹果AirPods一模一样。虽然都是山寨,内部彼此还有鄙视链,山寨中的“战斗机”是“低端机”的山寨对象。

相对而言,TWS耳机的入门技术门槛较低,在供应链如此发达的华南地区,各种配件的供应几乎没有任何障碍,确实可以做到大致还原原版AirPods。

针对真假AirPods而言,主要区别就在于主控芯片。

01、主攻白牌,中科蓝讯主控芯片市占率封王

2016年9月,苹果发布第一代AirPods,随后各大厂商纷纷尾随,接连推出自家的TWS耳机。随着产品的迭代,主动降噪功能逐渐成为了TWS耳机的“标配”,耳机行业的革命就此拉开帷幕。

根据旭日大数据统计,2017年,TWS耳机的出货量仅有约2000万部,2020年直接飞跃到约4.6亿部,四年复合增速高达119%。

苹果作为先行者,利用“现象级”爆款AirPods成功将TWS这个“旧技术”重新焕发青春。

与传统有线耳机相比,TWS耳机完全解决了物理线材的束缚,大大提高了便捷性;与早期的普通蓝牙耳机相比,TWS耳机完美解决了左右两个耳机的同步问题,大大提升了系统的稳定性。

TWS耳机,也就是真无线蓝牙耳机,区别于其他蓝牙耳机的关键点就在于“真”。专用的主控SOC芯片可以实现两个耳机之间的蓝牙交互。

SOC(System On Chip)芯片,也叫作系统级芯片,指的是将系统内关键的零部件都集成在一块芯片上,可以实现完整系统功能的芯片。

苹果AirPods的主控芯片是自研的,华为TWS耳机的主控芯片也是自研的,这两家的芯片只供自家产品,不对外销售。其余剩下的品牌或是白牌的TWS耳机主要的竞争点就在于主控SOC芯片。

主控SOC芯片的厂商有很多,头部厂商有高通、络达(联发科旗下)、恒玄科技(688608.SH),它们主要供应品牌的TWS耳机。而中科蓝讯则是主要为白牌TWS耳机提供主控SOC芯片。

2021年1月13日,中科蓝讯IPO审议会议,科创板上市迎来大考。

中科蓝讯主要业务基本都覆盖在音频领域相关,负责主控SOC芯片的设计和销售。

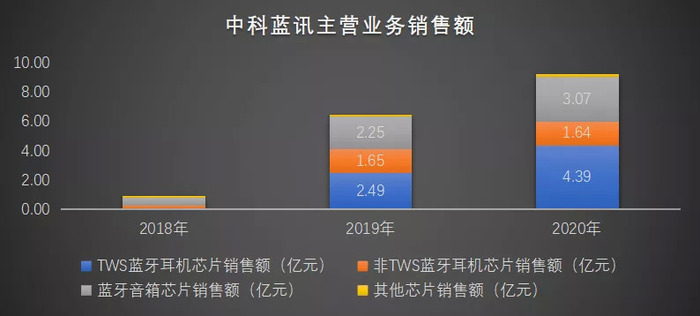

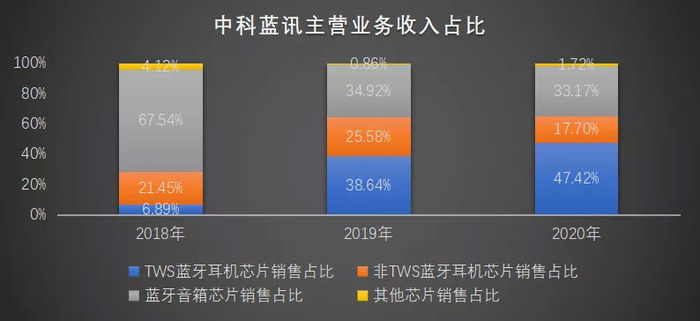

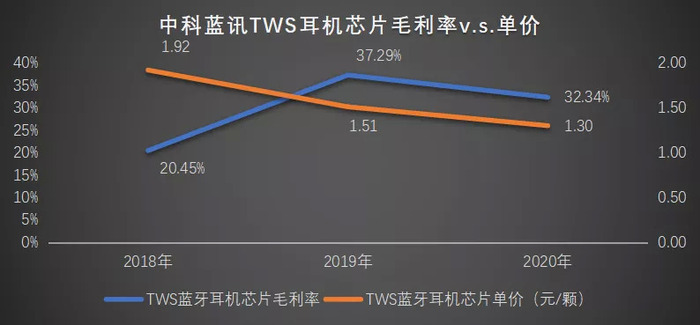

2018年,公司的业务都处于启动期,没有过多的参考价值。2019-2020年,TWS蓝牙耳机芯片销售额从2.49亿元增长到4.39亿元,增幅高达76.3%。

非TWS蓝牙耳机芯片的业务保持稳定,略有下滑。蓝牙音箱芯片销售额从2.25亿元增长到3.07亿元,增幅为36.4%。

由此可见,TWS蓝牙耳机芯片是公司收入占比最高、增速最大的业务。

来源:公司招股说明书,阿尔法工场研究院整理

2018年至2021年上半年,蓝讯的业务主要集中在华南地区,业务占比分别为99.70%、97.59%、99.38%和99.80%。也从另一个角度反映了公司的主要市场是白牌市场。

2020年,公司的TWS蓝牙耳机芯片的出货量为3.37亿颗,对应1.69亿部耳机(一部设备有两只耳机,每只耳机都需要一颗主控SOC芯片)。

根据旭日大数据的《TWS耳机2020年报告》的统计数据,2020年全球TWS耳机出货量为4.6亿,推算下来公司的市占率为36.63%。

同时,公司主要负责供应白牌TWS耳机主控SOC芯片,而白牌TWS耳机的市场份额大约占49%,所以公司的TWS蓝牙耳机芯片在白牌TWS耳机的市占率约为74.8%。

虽然主营收入和市占率增速很快,但是盈利能力却没有跟上,有种“赚吆喝”的感觉。2020年,公司净利润2.04亿,同比仅增长38.02%。

02、科创属性遭质疑

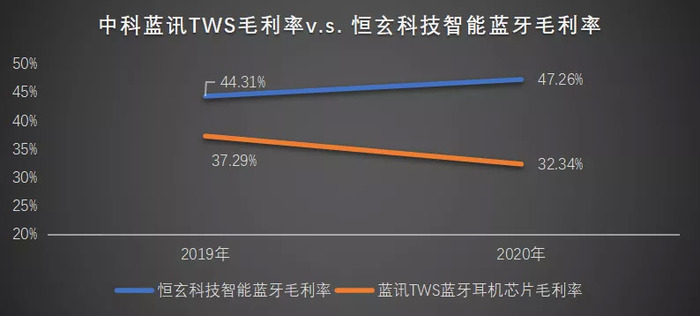

由于主攻白牌市场,蓝讯的毛利率相较于同行更低。对比恒玄科技,蓝讯的毛利率明显低一个档位,这也从侧面说明了两者的行业地位不在一个级别。

来源:公司招股说明书,公司公告,阿尔法工场研究院整理

细看公司之所以能抢占市场,原因是依靠降价。2020年,TWS蓝牙耳机芯片的单价为1.3元/颗,同比下降13.9%。

红海竞争,刺刀见红,尤其在电子行业,降价是常见的促销手段。但是,在降价的同时,本身就不高毛利率也撑不住,说明了公司科技含量不够,未能在行业中具备定价权。

来源:公司招股说明书,阿尔法工场研究院整理

而且,无论是公司的研发费用率还是研发费用绝对金额均低于同行业可比公司平均水平。

2018-2020年,公司的研发费用率一路走低,从13.19%下滑至6.36%。2020年,行业平均水平是15.7%,远大于蓝讯的6.36%。并且公司的研发人员数量和专利数量也都低于同业,公司的科技含量令人生疑。

来源:公司招股说明书

说到专利,蓝讯的很多专利都是2020-2021年间取得,相关操作有突击之嫌。并且在问询函的回复中,多项专利被宣告无效。

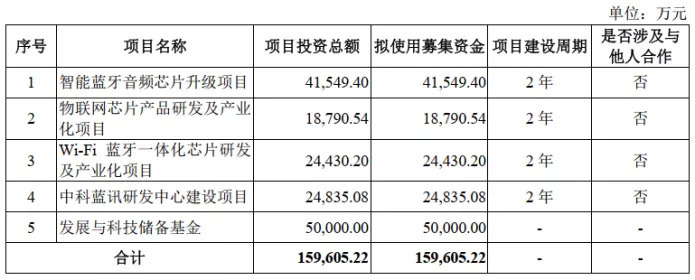

在如此尴尬的环境下,蓝讯欲募资约16亿增加研发,募资额超总资产(截至2021年6月30日,中科蓝讯资产总额为8.71亿元)。如此大额的募集资金,能否让蓝讯的科技含量提升,令人担忧。

来源:公司招股说明书

03、白牌TWS,终将归于尘土

白牌TWS耳机的两面性,一边是销售爆火,一边是消费者投诉巨多。

消费者购买白牌TWS耳机,更多是因为价格低廉,相较于动辄上千的苹果原版AirPods,白牌TWS耳机的“性价比”更高,更容易打进收入不高但基数巨大的人群。

行业的火爆直接带动了各种品牌、各种型号的TWS耳机迅速铺满市场。然而琳琅满目的TWS耳机让消费者无从下手,参差不齐的质量更让消费者叫苦不迭。

一边是火爆的销售,一边是超大量的消费者投诉。

白牌乱象却层出不穷。有的山寨货为了跟原版AirPods重量相仿,在充电盒内添加金属配重,金属直接接触锂电池严重影响安全性。

配件的粗糙性难以保证,毕竟低价对应了低成本,产品质量参差不齐。耳机适配有时会出现断连的情况,有一位电子爱好者称,间歇性会出现连-断-连-断的循环,严重影响使用体验。

而且随着TWS国产化率提升,除苹果之外的国产品牌TWS大有赶超之势。

成本快速下探,新品价格已逐渐进入传统白牌TWS耳机的价格区间,白牌TWS耳机的价格优势显著削弱,适配安卓手机的TWS耳机明显更受消费者青睐。

曾经,真品AirPods高昂的价格吓退了一大波消费者,白牌的选择在特定时间内看似是“理性的选择”。但是随着消费者的需求逐步递增,从初期的“听个响”,向着主动降噪,连接稳定,安全可靠的方向进发。

白牌市场未来的天花板逐渐临近,品牌化是最终的出路。

不过品牌战略不是一蹴而就的,现有品牌客户的供应链相对较稳定,蓝讯若想分一杯羹,不仅仅需要市场营销,更重要的是技术进步。首先则是产品参数达到品牌客户的要求,而这,短期内还看不到希望。

终端客户的品牌影响力决定了相关产品的定价和毛利率,纵观蓝讯的终端产品客户,手机厂商只有传音,还是刚刚与之合作。

再看恒玄科技,合作的终端品牌包括华为、小米和OPPO等知名厂商。

遥想当年智能手机刚刚兴起的时代,山寨王者是“中华酷联”,截止到目前,山寨手机几乎荡然无存。

走出来的OPPO,vivo和华为各有特色,拒绝山寨,拥抱创新。

OPPO主打拍照,“前置/后置XXX千万像素摄像头,照亮你的美”;vivo主打音乐,XPLAY系列主要赞助一些歌曲和舞蹈类的综艺;华为更是自力更生,全产业链研发,成就一段佳话。

白牌已经几乎没有生存空间。无差异性的模仿就是东施效颦,蓝讯的前路在何方,还很迷茫。

评论