文 | 子弹财经 许芸

编辑 | 蛋总

王卫掌控下的“顺丰系”,似乎想成为资本市场的“一棵巨树”,不过从目前的情况看来,事与愿违。

自2021年12月14日顺丰同城成功上市,“顺丰系”已有4家上市公司。虽然顺丰同城上市首日即已跌破发行价,狠狠摔了一个跟头,不过也算是打开了新的融资渠道。而最新数据显示,截止2022年1月13日,顺丰同城股价下挫6.4%,报收13.16港元,目前市值为122.84亿港元。

顺丰曾经并不想上市,但如今却一再向资本妥协。在分拆业务上市、收购上市公司的背后,显现了王卫的扩张野心,但这或许是顺丰控股业绩承压之下不得不做的布局。

如今,快递行业陷入疯狂内卷,顺丰的快递单票收入下滑,但资本不仅要求顺丰要有好的业绩,也要有好的新故事支撑股价上涨。那么,王卫给顺丰构思的“多元化故事”讲得如何?资本市场会为他的故事买单吗?

1、颠沛流离寻破局

王卫用“颠沛流离”来形容2021年的顺丰。

“我们一起颠沛流离走过了21年(注:2021年,下同),我回想这21年时间真快,面对的种种问题的挑战,是根本没有办法预估,也没有办法预算的。”在“致快递”报道中,王卫如此表示。

2021年,的确是顺丰走得比较艰难的一年。2021年第一季度,向来盈利不差的顺丰控股出现巨额亏损,归属于上市公司股东的净利润低至-9.89亿元。

这也导致顺丰控股的股价暴跌,在2021年第一季度预亏的公告发布次日(2021年4月9日),顺丰控股股价跌停收场,发布后的第二个交易日再度下跌9.38%,股价报收于65.9元。

“首先跟股东做一个道歉,因为我认为第一个季度真的没有经营好。”王卫在股东大会上向股东致歉,并坦诚在管理上有疏忽,类似的问题不会出现第二次。

但从资本运作的角度来看,2021年算得上顺丰的丰收之年。这一年,王卫掌舵下的“顺丰系”资本版图扩张到了4家上市公司。

2021年5月17日,王卫担任董事会主席的顺丰房托在港股上市,成为首个在中国香港上市的以物流为主的房地产投资信托基金。

同年9月28日,顺丰控股全资子公司完成了对港股上市公司嘉里物流51.5%股权的收购,成为其控股股东。据悉,嘉里物流由马来西亚首富郭鹤年创立,是一家以亚洲为中心的国际性第三方物流公司。

2021年12月14日,顺丰同城上市,彼时距顺丰同城成立不过5年多时间,距其独立运营不过两年多时间,可见其资本运作速度之快。

“我个人认为顺丰的资本运作并不是盲目扩张,不管是推进顺丰房托、顺丰同城上市还是收购嘉里物流,都是围绕顺丰控股业务进行的外延布局,有助于顺丰控股的多元化业务布局和市场扩张。”物流行业观察人士杨先成对「子弹财经」评价道。

在杨先成看来,近年来,国内快递业内卷严重,国内快递公司都在寻求突围之道,发展快运、冷运、同城、国际、供应链等业务,顺丰同城即是顺丰控股发展多元化业务的成果之一。

“如果说顺丰同城是顺丰控股内部自我突破的成果,那么收购嘉里物流可以算作是顺丰控股对外突破的一个重要标志性事件,这对于顺丰开拓国际市场有很大的助力,尤其是在当前国内快递市场竞争白热化、快递公司纷纷出海的情况下,这是一个重要的突破口。”杨先成进一步对「子弹财经」表示。

2、前路未定的尴尬

但对于当下的顺丰而言,在推进多元化业务发展之时,却难避免大步扩张给公司带来的资金成本压力。

2021年第一季度顺丰控股的巨额亏损,即与其在新业务开拓及资源投入力度过大而造成成本短期承压有重要关系。

一定程度上,这或许也加速了“顺丰系”资本运作的速度,分拆顺丰同城业务上市以谋求更多的融资渠道,从而减轻资金压力。

从当前来看,顺丰同城的扩张速度无疑是优秀的,但“不赚钱”也是其当下面临的难题。

相关资料显示,顺丰同城即时配送业务于2016年3月启动,同年5月正式开展业务。2019年,顺丰同城业务正式独立,并正式发布“顺丰同城急送”品牌。

如今,顺丰同城服务的场景包括餐饮外卖(食品和饮品的外送),同城零售(生鲜果蔬、鲜花绿植、蛋糕甜点及其它日用百货的配送),近场电商(数码3C、服饰鞋包、珠宝、化妆品、图书文具的配送),近场服务(如:帮消费者送取干洗衣服、从同城零售店取衣服供消费者试穿等)。

据顺丰同城披露,其服务网络覆盖的市县数量,在2018年底时超过200个,到2019年底已超过800个,截止2021年5月31日已超过1000个;其订单量增长的速度也十分迅速,2018-2020年,其订单量分别达到了7980万笔、2.11亿笔、7.61亿笔,2021年1-5月其订单量已达到10.7亿笔,超越2020年全年。

同时,顺丰同城援引艾瑞咨询报告表示,2020年、截止2021年3月31日止12个月、2021年1-3月,其是中国最大的第三方即时配送服务提供商(以订单量计),市场份额分别为10.4%、10.9%及11.1%。

然而,如同顺丰的快递业务,顺丰同城所在的即时配送赛道同样竞争激烈,且当下赛道内代表性公司盈利困难,以巨额亏损换取市场份额——2018-2020年,顺丰同城分别净亏损3.28亿元、4.7亿元、7.58亿元,呈现逐年增长的趋势,3年合计亏损超过15亿元。

而未来,这样的亏损或仍将持续。

顺丰同城的营业成本中,人力成本占据了很大比重。

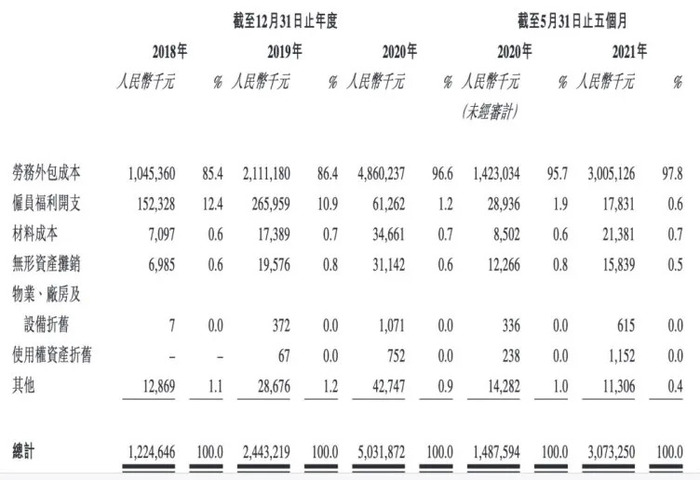

顺丰同城聘外包公司提供业务所需绝大部分骑手,并以雇员骑手作为补充。因此,顺丰同城营业成本主要包括劳务外包成本(外包公司所收取与外包骑手相关的费用)及其所雇用骑手有关的雇员福利开支,2018年到2020年,两项开支合计占据了顺丰同城营业成本的97%左右。

具体来看,2018-2020年,顺丰同城的营业成本分别为12.25亿元、24.43亿元及50.32亿元,呈现不断增长的趋势。

其中,劳务外包成本分别为10.45亿元、21.11亿元及48.6亿元,且占当期营业成本的比重不断上升,从2018年的85.4%上升到了2020年的96.6%;雇员福利开支占营业成本的比重则从2018年的12.4%下降到了2020年的1.2%。

大额的雇员薪酬支出是由同城即时配送依赖大量人力的特点决定的,而这样的特性在短期内难以实现标准化,也难以用机器代替,顺丰若要进一步扩张市场,就要扩充人力,在这方面的成本支出或仍将增加。

3、多元化野心下的困境

“永不上市老四家,顺丰华为老干妈,还有一个娃哈哈。”——这句顺口溜里提到的四家公司,曾被外界称为“不上市联盟”。然而,顺丰率先食言了。

2017年6月,一向低调、神秘的顺丰掌门人王卫出现在“粤港澳大湾区论坛”上,当时他开玩笑地说:“我的低调牌坊真正没有了。”在此前的2月份,曾经直言“不上市”的顺丰,借壳鼎泰新材在深交所正式上市。

不知道彼时的王卫会不会想到,上市之后的顺丰已经无法保持低调,在快递行业内卷之下,顺丰和其它快递公司差距不断缩小,他和他的顺丰一举一动也引发一轮又一轮的激烈讨论。

从“妥协”上市到2021年积极构建“顺丰系”,王卫只用了4年时间。事实上,顺丰对上市的态度转变背后,是中国快递江湖的格局变化。

艾媒网报告显示,2015-2020年中国快递服务行业业务量保持稳定上升的趋势,从2015年的206.7亿件增长到了2020年的833.6亿件,2021年截至3月24日,业务量即已超过了200亿件,与2015年全年业务量相当。

2015-2020年中国快递服务行业业务收入同样呈逐年上涨趋势,虽然增速已经放缓,但2020年仍实现业务收入8795.4亿元,同比增长17.3%。

在中国头部快递公司中,顺丰并不以高市场份额见长。艾媒网报告显示,截止2020年,顺丰的市场份额为9.72%,而2016-2020年,中通、圆通、申通、韵达的市场份额一直高于顺丰。

相较于“三通一达”,更高的单票收入才是顺丰一直以来的优势,但2019年5月,顺丰对一向疏远的电商快递市场抛出橄榄枝,推出特惠专配等新产品,其单票收入也开始出现负增长。

顺丰控股公告显示,2019年5月,顺丰控股的单票收入为23.4元;到2021年11月,其单票收入已降至15.82元。

同时,以前与顺丰有着明显区分的“三通一达”,在服务、时效性等方面却在不断贴近顺丰。顺丰与其它快递公司的差异越来越小,这也意味着顺丰稀缺性的丧失。但资本市场,对投资标的的稀缺性极为看重。

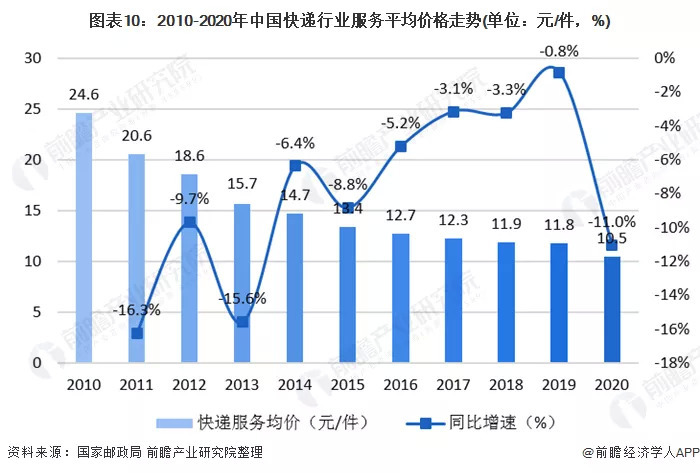

从前瞻产业研究院整理的数据来看,从2010年到2020年,中国快递行业服务平均价格呈现不断走低的趋势,从2010年的24.6元下降到了2020年的10.5元。

这一走势,反映了快递行业这些年的白热化竞争。而随着极兔进入中国市场、吞并百世快递,当起“价格屠夫”大打价格战,无疑进一步加剧了“顺丰们”的竞争压力,头部品牌价格战可能更加激烈。

“在快递公司里,我最看好顺丰,寄价值比较高的物品肯定首选顺丰。但从投资角度来看,我现在已经不敢买顺丰控股的股票了。”二级市场投资者金佳对「子弹财经」表示。

据金佳介绍,她在2021年7月14日以67.88元/股的价格买入顺丰控股股票,此后在11月29日以62.44元的价格加仓,最终在12月14日以64.75元左右每股的价格清仓。

“还好我重仓股都在白酒和新能源头部公司里,手里流动资金不多,买得很少,最后只亏了100多块,”金佳说道,“回顾来看,我还是卖得便宜了,我清仓后顺丰股价还涨了,这其中我自己买卖操作不当要占很大原因。但因为我本身就是在顺丰股价的高点入场的,顺丰同城上市后也并没有很好的表现,我不敢再赌顺丰的新故事。”

在金佳看来,顺丰控股旗下的物流、快运这些以后都有机会分拆上市,但这是否意味着在资本市场有很好的机会,目前还难以确定。“顺丰在快递行业已经有了很高的地位,这也意味着它未来的成长性可能没那么高了。”

最新数据显示,截止2022年1月13日,顺丰控股股价报收于65.84元,跌幅2.80%。

股市需要新故事描绘的前景来支撑,但如果只是从顺丰自身的快递业务来看,其故事甚至不如前些年出彩。而从“顺丰系”的股价表现来看,也还未得到资本市场的认可。

资料显示,顺丰房托投资组合初步以香港、佛山、芜湖三处物流地产物业为底层资产,收入来源主要以租金收入为主,顺丰控股的核心快递物流及供应链业务仍为顺丰房托主要收益来源,占其2020年度总收益的98.54%。

或许,这也是顺丰房托上市后表现不佳的原因。顺丰房托的发行价为4.98港元,上市首日即大跌16.49%,报收于4.16港元。截止2022年1月13日,顺丰房托股价报收于3.38港元,依然处于破发状态。

2021年12月14日顺丰同城在港股上市,发行价为每股16.42港元,但上市首日即破发,收盘价14.9港元。截止2022年1月13日,顺丰同城股价报收于13.16港元,也是处于破发状态。

4、结语

从顺丰房托到嘉里物流再到顺丰同城,这一系列资本运作,是顺丰在危机下的求变,也是其成长到如此体量后不得不做的策略。

但作为中国快递行业的巨头,顺丰隐约快要触碰到增长的“天花板”了。如果说顺丰房托、顺丰同城代表着顺丰内部对多元化业务的布局,那么,收购嘉里物流则代表了其在国内快递竞争白热化背景下开拓国际市场的野心。

遗憾的是,这些扩张故事显然还未得到资本市场的认可,顺丰仍需破局谋变。

文中杨先成、金佳为化名。

评论