文|新经济e线

Wind统计表明,2021年度共计成立QDII基金33只,发行份额共计331亿份,创下自2007年QDII出海以来年度新成立数量之最。

如2017年至2020年的四年间,全年新成立QDII数量分别为14、8、16、14只,成立规模分别为46.51亿份、24.21亿份、55.55亿份、73.34亿份。可见,2021年全年QDII的发行规模已远超前四年之和。

另据基金2021年三季报及最新公告披露的规模数据口径计算,截至2021年底QDII基金总规模约为2648.41亿元人民币,较2020年同比倍增,增幅高达116%,规模再创历史新高。

若接年末QDII管理规模排序的话,易方达基金、华夏基金、广发基金等三家基金公司位列行业前三强,分别为855.55亿元人民币、498.77亿元人民币、209.72亿元人民币。上述三大管理人规模合计达1564.04亿元人民币,占比近六成,高达59.05%。

同期,博时基金和富国基金旗下QDII规模也超过百亿元人民币,分别为149.98亿元人民币和115.17亿元人民币。

截至2021年年底,运作QDII的基金公司共计有35家。就产品数量来看,前五大管理人分别是易方达基金、华夏基金、广发基金、嘉实基金、华安基金,旗下QDII基金分别有19只、19只、12只、12只、11只。

港股成增量QDII大热

新经济e线获悉,经过2021年的快速发展,QDII基金总数量增加至191只(币种及份额合并计算,下同)。按投资领域分类的话,规模最大的是港股&中概大类,共计1170亿元人民币。特别是港股科技板块成为了2021年度增量QDII的大热门领域,全年科技主题规模累计达653亿元人民币,一跃上升至规模第二大的QDII类别,占比超过两成。美股QDII基金则位列第三,截至去年年末基金规模合计304亿元人民币。

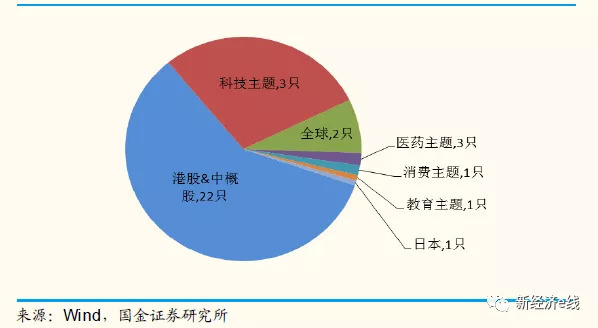

2021年度QDII基金新产品类别及规模占比

分类型来看,2021年新成立的33只QDII产品中有22只为港股&中概股类别QDII,合计发行份额195亿份,占全年总份额比例接近六成。其中,有18只为科技基金,包括17只科技指数基金和1只主动管理型科技基金。

上述17只科技指数基金中,多达14只跟踪恒生科技指数、2只跟踪恒生互联网科技业指数、1只跟踪中证香港科技指数;唯一的1只主动管理型科技基金则以恒生科技指数为业绩基准。

如去年年初成立的华夏恒生互联网科技业ETF迅速跻身为规模最大的科技基金。截至2021年底,该基金规模已激增至188.3亿元人民币,较发行时募集的75.55亿元人民币,增幅高达149.24%。

而在2021年成立的非纯港股QDII基金中,有2只指数型科技主题基金均跟踪中证海外中国互联网30指数;1只主动管理型则以中证香港美国上市中美科技指数为主要业绩基准。3只基金皆为横跨港股和美股市场、投资兼顾港股及中概科技股的产品。

其他QDII基金类别分别包括全球范围、单一国家市场(欧洲、德国、英国、法国、日本、印度、越南、金砖四国)、能源、黄金、REITs、商品、债券等类别。至于主题行业基金,除了科技以外,还有消费、医药、教育这三大热门主题QDII基金。

新经济e线注意到,当前,我国QDII额度发放已实现常态化、规则化,投资主体种类也日益丰富,有力推动了产品和投向多元化布局,不断优化境外资产配置。

各机构累计获批QDII额度(亿美元,截至2021.12.31)

来源:Wind,国金证券

就在2021年12月15日,外汇局启动新一轮合格境内机构投资者(QDII)额度发放,向易方达基金、华夏基金、南方基金等证券类机构和部分银行类机构共计发放了35亿美元额度,这是继当年1月、3月、5月、6月、8月、11月后的第七轮额度发放。

截至2021年底,外汇局已累计批准174家QDII机构投资额度1575.19亿美元,包括34家银行、68家基金公司及证券公司、48家保险公司和24家信托类机构。其中,证券类机构当中的基金公司以705.4亿美元的额度在各类机构中居首,在全部额度中占据45%。

另据Wind统计,截至2022年1月18日,在最近三个月里,共计有10家基金公司上报了QDII产品。其中,居首的广发基金就有3只产品上榜,分别是中证海外中国互联网30ETF联接基金、恒生科技ETF、中证香港创新药ETF。此前,中证香港创新药ETF已于去年12月15日获得发行批文,尚待启动发行募集。

紧随其后的华宝基金、华夏基金、景顺长城基金等四家基金公司旗下也各有2只QDII产品申报。其中,景顺长城基金和华宝基金于去年12月2日各上报了一只创新型基金,分别是全球半导体芯片产业(QDII-FOF-LOF)和海外创新基金(QDII-FOF-LOF),并于同月9日获证监会受理。这也是业内首批可全球跨市场投资的QDII-FOF-LOF产品,有望成为中国投资者配置海外优质资产的又一投资新品。

能源类QDII业绩霸榜

此外,从2021年全年业绩表现来看,受益于石油天然气涨价潮,能源类QDII基金不出意外在年度净值回报榜上霸榜,在QDII年度收益前十中占据了八席。

截至目前,涉及能源投资的QDII 基金共计7只,分为3只指数型基金和4只FOF基金。其中,前者分属华宝基金、广发基金、华安基金三家基金公司,后者则分属嘉实基金、易方达基金、南方基金、诺安基金等四家基金公司。外加商品QDII中的国泰大宗商品,因该基金长期以来持仓以能源ETF为主,也近似于能源FOF。

相比之下,FOF主要投资于境外跟踪原油价格的ETF,此类原油ETF一般以投资原油期货来实现油价跟踪,相比指数型能更紧密跟踪国际油价。而指数型基金投资油气类股票指数,因此与国际油价的相关度不如FOF,需考虑到股市本身波动性以及企业自身经营因素。

在全年业绩前八强中,以跟踪美国上游能源企业指数的2只能源指数基金——广发道琼斯美国石油和华宝标普油气最为抢眼,分别夺得年度QDII基金业绩冠亚军,全年净值回报率分别高达70.64%和63.85%,而能源FOF基金位居其后。包括国泰大宗商品、易方达原油、南方原油、嘉实原油在内的4只能源FOF基金全年回报率均超过50%。

同为能源基金的诺安油气能源和信诚全球商品主题全年净值回报率也超过四成,分别为44.42%和43.42%。

业内认为,能源类QDII基金业绩霸榜与“后疫情时代”市场需求边际改善不无关系。随着大规模疫苗接种和部分封锁结束、旅行有所恢复,经济复苏程度好于预期从而令需求攀升,又逢全球能源短缺,煤炭、原油、天然气三大化石能源价格一路蹿升,2021年10月布伦特原油期货触及85.89 美元/桶的历史高位。

不过,从基金投资策略的角度,相比其他各类QDII,能源基金由于油气价格走势相对难以把握,风险收益特征往往较为极端,长期投资体验不佳,更适合阶段性参与,而短线还需注意基金净值与油价不同步的问题。

此外,能源QDII-LOF往往存在一定程度的场内溢价,市场人士建议谨慎买卖操作。截至目前,能源QDII中跟踪油价相对更为紧密的FOF 基金多数已暂停申购。

新经济e线注意到,去年同样业绩表现突出的还有兼具固收与股性特征的QDII-REITs,在2021年受到美国房地产行业高度景气、抗通胀需求攀升的双重支撑,配置价值得以凸显。其中,以跟踪美国房地产REITs 的2 只指数基金——南方道琼斯美国精选和广发美国房地产”全年回报率居前,分别达33.73%和35.69%。

值得关注的是,全年在科技股龙头公司带动下率创纪录的美股亦使得美股QDII基金涨势不俗,其中以美股科技主题指数基金——易方达标普信息科技业绩表现居前,全年净值回报率达29.18%。随后是纳斯达克100 指数基金——广发纳斯达克100和广发纳斯达克100ETF,全年业绩回报分别为25.86%和25.11%。

相比之下,2021年中资美元债市场跑输全球其他美元债指数,主要受地产板块信用风险发酵的影响,推动了高收益债收益率的持续上行。遭遇地产信用风险的部分中资美元高收益债QDII和饱受政策调控打击的中概互联指数QDII全年表现垫底,跌幅在-40%至-50%之间;港股QDII的年度跌幅多集中在-15%至-30%区间。

评论