文 |

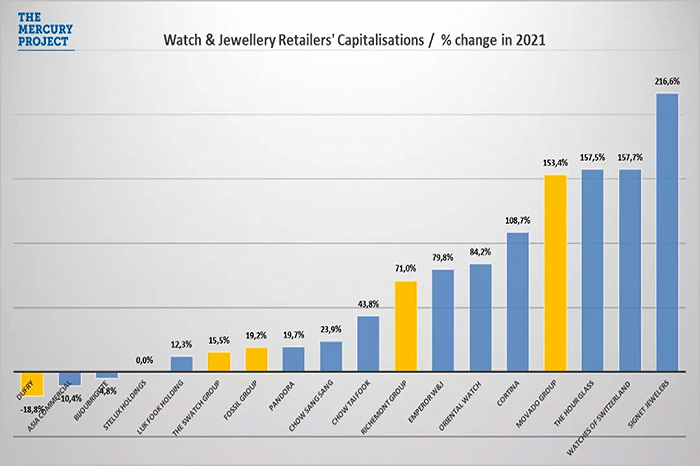

据瑞士网站The Mercury Project统计,一些重要的上市钟表经销商,在2021年间股价大幅上涨,甚至超过了钟表制造商们。

换句话说,资本市场认为,在过去一年中,与制造商相比,经销商的每单位资本投入能获得更多收益,它们过去估值低了,现在理应涨上来。

该网站在分析中还举例说,比如来自中国香港的上市经销商英皇钟表珠宝(80%)和东方表行(84%),它们的股价涨幅就超过了历峰集团(71%)。

事实上,历峰集团2021年的业绩表现已经非常好,资本市场高度认可,其年度涨幅在几大奢侈品集团中排名第一。历峰股票市值在2021年底已突破700亿瑞郎,创了历史新高。

在The Mercury Project网站这份统计报告里,来自中国香港的英皇钟表珠宝和东方表行,还不是资本市场上表现最为抢眼的。

新加坡的高登(108%)和欧佳时(157%),英国的Watches of Switzerland(157%),这三家以销售瑞士钟表为主营业务的经销商,股价涨幅更是超过了一倍。

钟表经销商股价大幅上扬,原因主要有两个:一是热门表款带动了其整体销售,业绩变好;另一个,则是疫情后各国货币宽松政策带来的通胀,全球各类资产价格普遍上涨。

人们可能会有疑问,制造商与经销商本是一条产业链的上下游,应是一荣俱荣才对,为什么资本会认为过去这一年里,经销商赚钱能力比制造商强呢?

常关注钟表行业的表迷们可能已经给出了答案:在经销商销售清单里,一些热门表款的制造商并非上市企业,比如劳力士和百达翡丽,其企业价值在资本市场上得不到体现。

但在过去两年里,由于疫情,钟表制造商并不能满载开工,没有生产出更多腕表,甚至与疫情之前相比还有减少,那热门表款又是如何改变经销商获利空间的呢?

答案是“搭售”。

我们知道,经销商从制造商那里以一定的价格批发腕表回来,然后再按照制造商给的官方指导价格、也就是所谓的公价进行销售。

过去,没有那么多热门表款的时候,经销商会以折扣来吸引消费者购买,不同经销商、不同品牌、不同表款,折扣也各不相同,并且大部分腕表都是有折扣的。

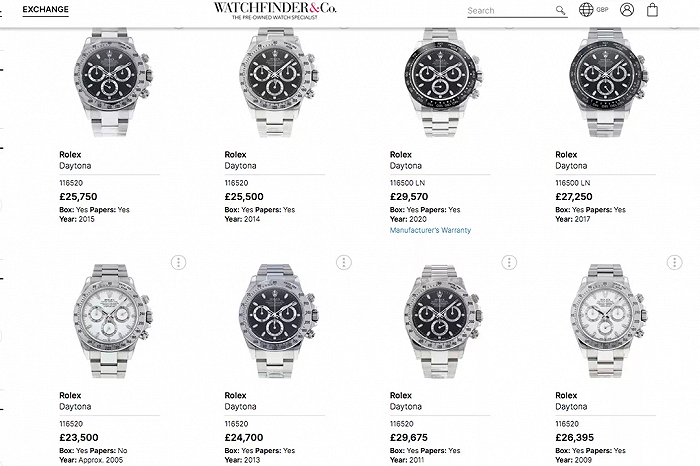

热门表款出现以后,情况发生了些变化。热门表款市场价格远高于公价,但这个市场价只能在二手市场发生,即消费者只有从拍卖行、二手表商等处才能以这个价格直接购买。

在官方授权经销商那里,热门款还是要以公价销售的。当然经销商也不傻,不会以公价卖给消费者、然后让消费者出去卖高价赚差额,这就需要搭售。

搭售也称配货,也算VIP制度,过去早就有,即购买一定数量的基础款之后才有机会购买畅销款或者稀缺款。

但过去只有极少品牌的、极少款式才适用,并不像现在这么普遍存在而且直接。

今天经销商手里,有热门款,也有非热门款和非热门品牌。消费者要在经销商处买一块热门腕表,需要同时购买几块不那么热门的腕表、多花些钱成为“VIP”才行。

应该多花多少钱呢?理论上说:消费者被搭售的金额 = 热门款的溢价 + 非热门款折价后的残值。

比如某款热门腕表A公价10万,市场价是30万,溢价20万。搭售的非热门款B公价也是10万,市场价是5万。那么消费者需要买一枚A和四枚B,共付50万,其中搭售金额为40万。

也就是说,如果消费者出了店铺的门,五块表立即都以二手表卖掉,一枚A拿回30万,四枚B拿回20万,不赚也没亏。

当然这只是理论假设,也仅是多种搭售组合情形之一。实际购买过程中,消费者可能要支付的会更多,也可能要少一些,全部卖出以后可能要亏一点,也有可能会少赚一点。

尽管消费者对搭售都有微词,但正是热门表款的搭售,带动了整个钟表行业销售额的上涨。

热门款需求上升,制造商并不会去大幅增加产量,也没有明显提升价格,而是增加了经销商获得一块热门款的配货比例,包括自己的、也包括兄弟品牌的非热门款式。

这样对于制造商来说,难销、滞销库存减少了,收入自然也相应增加。

而对于经销商来说,结果更显而易见,过去要打折促销才能卖,现在都可以原价售出,没有了折扣,自然要比过去赚得更多。

从制造商到经销商再到消费者这条链路中,售出腕表数量相同,但经销商把过去的折扣变成了收入,是比制造商多赚的部分,这便是资本市场上经销商股价高企的主因。

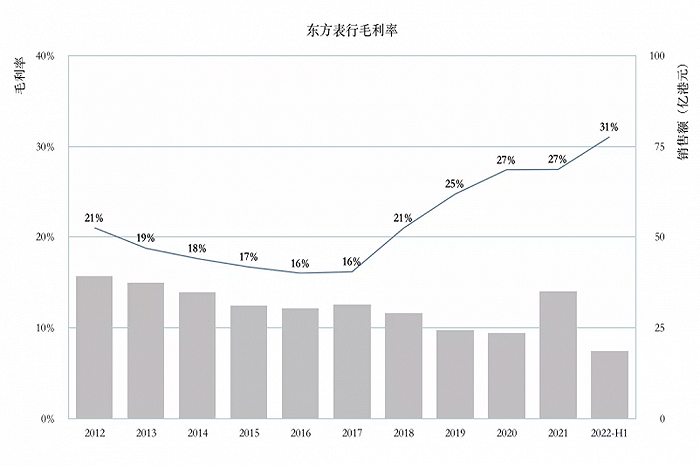

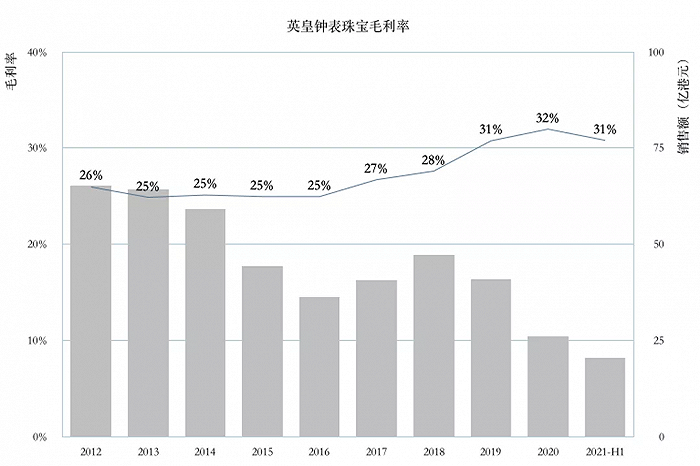

事实也确实如此,热门款诞生、搭售成为常态的这四、五年里,经销商折扣减少,明显带来了利润增加,这一点直接体现在经销商财务报表中的毛利率上。

东方表行,销售额过去五个财年间各有涨跌,但毛利率一直上升。2018财年之前,毛利率在20%以下,之后一路攀升,即使是收入最不好的2020财年,毛利率仍达27%,而2021年4月到9月这半个财年,毛利率更是增至31%。

英皇钟表与珠宝,其毛利率变化趋势与东方表行基本一致,从2017年之前的25%左右一路提升,最近三年维持在31%上下。

在现实中,不仅仅是经销商因热门款日子过得舒服,为热门款市场“定价”的拍卖行、二手表商们,也都赚得盆满钵满。

但当热门腕表价格越发高昂,人们也开始忐忑起来,这些年到底都发生了什么,价格还会一直涨下去吗?

起初,热门款主要是来自于消费者的佩戴需求,溢价没那么高,种类也没那么多。

但现在情况发生了变化,不仅价格芝麻开花节节高,且热门品类也越发多起来,资本的身影也逐渐清晰起来。

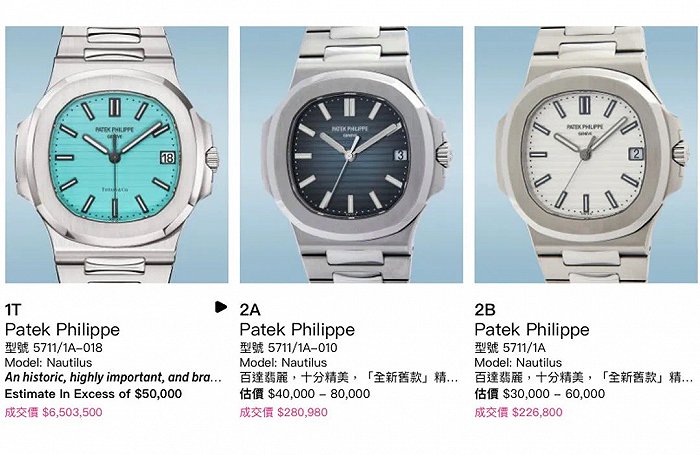

人们渐渐发现,过去拍卖市场上大多是有几十年历史、有故事的古董表,现在,“古董表”越来越年轻,当代热门表款更是拍卖场的常客。

过去拍卖市场奉行“3D”规则,藏品大都是在藏家过世、负债、离婚等变故发生之后才会来到拍卖会,即便是投资,收藏时间大都也长达十年以上。

如今,人们则经常能看到四、五年时间便重新回归拍卖会的表款,而且回报率都不低。

这就吸引了越来越多的热钱涌入,投资也开始慢慢带着投机的味道。

当然,最近这两年,奢华腕表被赋予越来越重的金融属性,就如同经销商股票估值大增一样,与新冠疫情以来增发的、无处可去的货币,也有脱不开的关系。

据IMF统计,新冠疫情以来,各国政府、特别是西方国家,推出了至少18万亿美元的财政支持。而货币刺激政策的并发症,便是全球资产价格上涨以及通货膨胀。

道琼斯工业指数2020年3月触底之后一路反弹,至今已近翻倍,达历史最高。

各国消费者物价指数(CPI)现在都不低,美国2021年12月同比涨幅更是超过7%,创下近四十年来的最高。

闸门打开,超发货币如洪水猛兽般四溢,不会放过每一个可以投机的角落。

热门奢华腕表价格越来越高,将其作为理财产品的人越来越多,也不免让人想起三百多年前的郁金香事件。

那是一次典型的金融泡沫,从人们对财富的狂热追求到羊群效应,再到丧失理智的博傻,最后是恐慌杀跌而泡沫破灭,疯狂的荷兰人一步步走向倾家荡产。

对金钱狂热的人类似乎是没有记忆的,2008年美国房地产过度投机而引发全球金融海啸,与郁金香事件并无二致,雷曼兄弟、美林等投行倒下的凄凄声仍犹在耳。

但也有人持不同见解,他们从奢华腕表身上看到了艺术品的影子。当艺术品从欧洲古城堡的墙上来到拍卖会,一百多年来它们逐渐变成富裕阶层保存财富的重要手段。

奢华腕表,会是下一个击鼓传递的花朵?还是会像艺术品那样,成为财富保值、增值的一种全新手段?

欢迎留言讨论。

来源:卢曦采访手记

评论