文|港股解码 慧泽李

天赐材料在电解液领域连续数年市占率第一,“电解液一哥”实至名归。然而,二级市场当下正值锂电板块动荡期,天赐材料未来命运几何呢?

先回顾一下天赐材料2021年的走势,2021年12月31日收盘,天赐材料报收于114.65元,较2020年末的60.94元上涨88.13%。其中,2021年4月27日,天赐材料盘中最低价报35.18元,股价触及全年最低点,2021年10月28日股价最高见170.51元,最高点相较于年初最大涨幅达到179.78%。

龙虎榜方面,截至2021年12月31日收盘,2021年天赐材料共计17次登上龙虎榜。2021年度共计10次涨停收盘,4次跌停收盘。

2022年1月18日,天赐材料收盘价为99.35元/股,相对于2021年的最高股价跌幅惊人,以该日的收盘价来看其市值为953.59亿元,已经跌破千亿。不过,天赐材料的业绩表现很稳健,其股市表现或与整个锂电板块的回撤相关,天赐材料未能幸免于难。

01 业绩暴涨

天赐材料预计2021年度实现归母净利润21亿元到23亿元,同比增长294.09%~331.62%,预计实现扣非净利润20.59亿元到22.59亿元,同比增长289.72%~327.57%。

天赐材料的主营业务是锂离子电池材料、日化材料及特种化学品。其中,锂离子电池材料主要包括电解液和正极材料磷酸铁锂。电解液,又被称为“锂电池的血液”,负责在电池的正负极中传导电子;正极材料方面,磷酸铁锂在2021年的产销量已经超过三元高镍,公司加码布局磷酸铁锂正极材料正是审时度势的表现。

天赐材料业绩暴涨的背后正是受益于电解液的“量价齐升”有关。公司在业绩预告中表示,报告期内,受全球新能源汽车行业及下游客户需求强劲增长影响,公司锂离子电池材料电解液产品销量与价格同比均有较大幅度增长。

2021年电解液的需求量一路走高,受益于下游新能源汽车产销量的不断攀升。

在新能源汽车销量持续高增的背景下,我国电解液产量水平也出现了大幅提升,相关数据显示,2021年11月我国共计生产电解液4.5万吨,同比增长近50%。

电解液的价格也在过去一年得到了大幅增长。相关数据显示,截至2022年1月17日,我国磷酸铁锂电解液价格为12万元/吨,较去年同期4.15万元/吨的价格增长了189.16%;三元圆柱电解液11.28万元/吨。

电解液的价格上涨动力除了受下游需求刺激以外,还受到上游原材料——六氟磷酸锂价格上涨的牵动。

我国的电解液企业一般采取成本加成定价法,其中六氟磷酸锂作为目前商业化应用最广泛的电解液溶质,在电解液成本中占比最高。相关数据显示,目前电解液成本构成中,溶质占30%~50%,溶剂占20%~30%,添加剂占10%~30%。

自2021年以来,六氟磷酸锂价格进入了明显的上行趋势,截至2021年12月17日,我国六氟磷酸锂市场主流价收报55万元/吨,同比提高约428.85%。

相对于其它竞争对手,天赐材料战略上早已经对六氟磷酸锂进行了布局,较高程度的满足了自给自足,六氟磷酸锂的价格波动对其盈利能力的扰动比较微弱,实现毛利率的增长。

比如,2021年上半年,在六氟磷酸锂价格大幅提升的背景下,天赐材料的相关产品毛利率就实现不降反升。2021年半年报显示,天赐材料锂离子电池材料实现营收31.42亿元,毛利率36.18%,较上年同期增加7.07个百分点。

02 “量价齐升”能否持续?

前文提到,天赐材料的业绩大幅提升,主要是从电解液的“量价齐升”中受益,但这种“量价齐升”的情况又能持续多久?“周期之痛”是否会再次出现?

通过梳理发现,六氟磷酸锂的一大特点是价格具有“周期性”,类似于化工产品。根据GGII数据,2015年初时,六氟磷酸锂的均价为8.6万元/吨,随后一路上涨,在2016年达到了42万元/吨的高位,之后出现暴跌,到了2020年上半年的时候,最低报价甚至不到7万元/吨。

如今六氟磷酸锂的价格已经突破此前历史高位,是否会重蹈覆辙出现大跌,把电解液的价格一同“拖入谷底”呢?如果电解液的价格在2022年出现“滑铁卢”,那么对整个行业来说都是不利的。

天赐材料之前在接受媒体采访时表示,2021年六氟磷酸锂的涨价原因和2015年、2016年不太一样,那时很多企业生产六氟磷酸锂是为了得到政府相关补贴,并不是基于市场需求,缺乏了需求的支撑,六氟磷酸锂价格才会“暴涨暴跌”。而此次六氟磷酸的价格增长,背后有强大的市场需求做支撑,不太可能重复历史情况。

相关券商研报也认为,新能源汽车行业将持续放量,六氟磷酸锂价格或将持续处于高位。假设2025年我国新能源汽车销量将达汽车总销量的35%,则对应2025年新能源汽车销量为916.03万辆,对应动力电池装机量321.3万吨,有两倍以上增长空间。

也就是说,在未来行业需求持续放量的情况下,预期六氟磷酸锂供需关系将持续偏紧,不但不会遭遇“暴涨暴跌”,反而还会带动六氟磷酸锂的产品价格持续高位运行。

为了抢占市场,目前许多电解液企业都在进行产能扩张,一个比较容易忽视的问题是,一旦新能源车未来销量不及预期,这些增加的产能或许会影响电解液市场的供需平衡,从而对相关上市公司的业绩造成不利影响。

03 扩产是主旋律

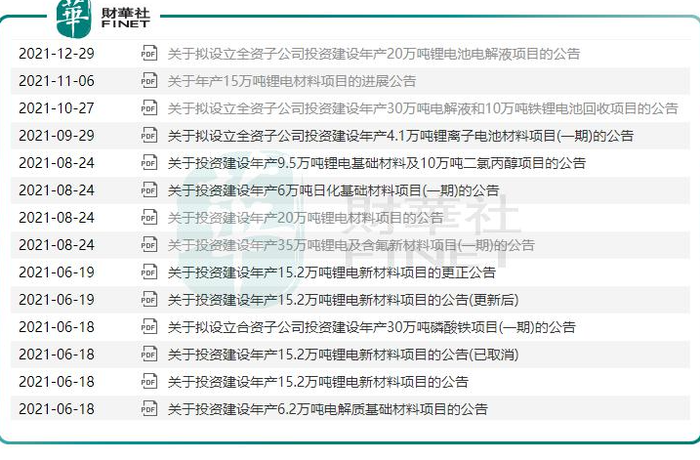

天赐材料在过去的2021这一年,频繁发布产能扩张计划,跑马圈地,以巩固自己的龙头地位。

2021年6月,天赐材料计划投资超20亿元,建设三个项目,包括年产30万吨磷酸铁项目(一期)、年产15.2万吨锂电新材料项目和年产6.2万吨电解质基础材料项目。

当月,天赐材料还非公开发行股份募集资金不超过16.65亿元,其中超8亿元资金用来布局锂电池业务。

2021年8月,天赐材料披露四项投资,涉及资金超过50亿元,包括年产20万吨锂电材料项目、年产35万吨锂电及含氟新材料一期项目、年产9.5万吨锂电基础材料及10万吨二氯丙醇项目等项目。

2021年10月,天赐材料拟设立全资子公司四川天赐高新材料有限公司,投资15.3亿元建设30万吨电解液项目和10万吨铁锂电池回收项目。

2021年12月底,天赐材料拟设立全资子公司肇庆天赐高新材料有限公司,投资8.2亿元建设“年产20万吨锂电池电解液项目”。

上述项目建设周期在12个-24个月不等,投产时间多在2022年期间,汇总如下图所示:

据GGII不完全统计,2021年初到2021年11月,国内规划新增电解液产能超80万吨。这就意味着,未来几年,我国电解液产能或将实现成倍增长,相关企业的竞争压力也将进一步加剧。

当然,天赐材料的竞争对手们也在积极扩产。

新宙邦2021年12月,拟在重庆投资建设重庆新宙邦锂电池材料及半导体化学品项目,项目总投资约7.84亿元,年产20万吨锂离子电池电解液及材料、年产8万吨半导体化学品,一期建设周期26个月,预计在2024年上半年逐步投产。

另外,新宙邦拟以全资子公司珠海新宙邦为项目实施主体,总投资约12亿元,投建年产10.5万吨锂电池材料、年产13万吨半导体化学品,一期建设周期28个月,预计2024年上半年逐步投产。

两个项目拟投资金额合计为19.84亿元,项目建成达产后,新宙邦将新增30.5万吨锂电池材料产能。

天赐材料曾称,“公司对以上锂电池材料的投资是对2023年之后的市场需求作出的规划,产能释放最快也要等到2022年年底。”

供需不平衡是导致过去一年多时间里电解液价格上涨之因,大扩产后,大概率也会因此成为平抑价格之果,产能过剩风险同步上升。这样一来,电解液价格就或将进入周期性调整阶段,即进入周期宿命。

对于后续可能出现的价格波动风险,天赐材料在接受调研时回应称,六氟磷酸锂价格上涨主要由供需关系紧张导致,随着产业扩产节奏的加快,其价格会有一定的下跌风险,公司通过与重点客户签订锁价长单的方式,对后续的部分利润进行锁定,以规避市场价格大幅波动风险。

评论