文|节点财经 三生

春节将至,又到了一年一度的酒水旺季。相比白酒,特别是高端白酒在走亲访友的礼品中的地位,啤酒一直都没有太多存在感。但是,啤酒品牌并不甘心一直这样下去,也开始发力了。

比如,百威近期推出“百威大师传奇虎年限量版”,标价1588元/瓶,青岛啤酒推出的“一世传奇”艺术典藏超高端产品,标价1399元/瓶。而超高价啤酒的始作俑者,还是前面两家的老对手华润啤酒(00291.HK),去年5月华润推出的超高端“醴”(礼),999元/2瓶,当时一度还引发群嘲。

图片来源:京东

其实,华润啤酒推出超高价产品,并不指望能卖出去多少,而是为了品牌宣传,打开高端市场的上升空间。想想当年茅台的崛起之路,大概就明白了华润的心思。而作为国内啤酒市场的老大,目前华润雪花啤酒开拓高端市场的努力有了哪些结果?资本市场是否买账?本文将逐一进行探讨。

01啤酒老大的高端路,希望VS差距

在国内啤酒市场,华润啤酒已经做了十多年的老大,市场占有率稳居25%左右,旗下雪花啤酒多年来的市场份额在23%左右。

背靠央企,环顾四周,华润啤酒似乎已经找不到能挑战它的对手。

但是,这并不代表华润啤酒的日子可以过得很踏实,因为整个啤酒市场的总规模在2013年就已见顶。随着健康理念的普及和消费升级,中高档啤酒的销量在逐年上升,而高端领域并非华润啤酒的地盘。

据Euromonitor数据显示,2015年-2020年,我国高端啤酒消费量占比由2015年的7.1%提高到2020年的11%;高端啤酒市场规模占比从2015年的24.6%提升至2020年的35%。

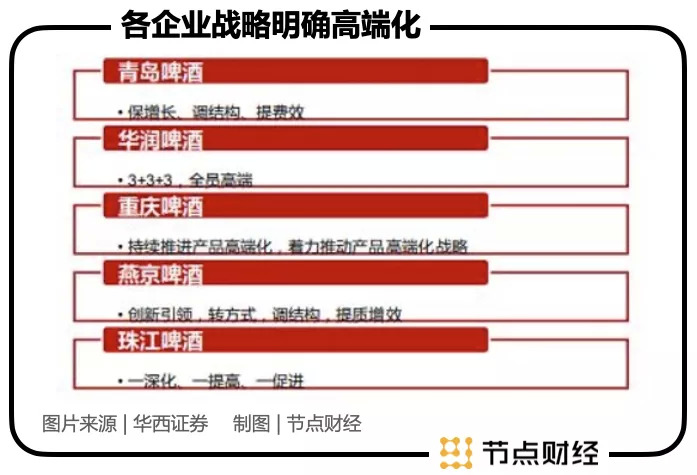

为了应对新趋势,华润雪花啤酒从2017年开始重塑品牌,制定了一个9年3X3高端化发展战略。过去的2017-2019年这三年,华润品牌主要是搞了组织再造、品牌重塑、产能优化等举措,打造了所谓的4+4品牌群,即勇闯天涯SuperX、马尔斯绿、匠心营造、花脸等组成四大中国品牌,以及喜力星银、苏尔等组成的四大国际品牌。

目前的华润啤酒,正处在第2个三年的最后一年。这个三年计划的主题是 “决战高端、质量发展”,核心是提升高端销量和市占率,提升内部效益。

那么,六年过去,华润啤酒的高端化转型的效果怎么样呢?

从具体业绩上看,华润雪花啤酒总销量近些年略有下滑,但公司的吨价在持续提升,已经从2016 年的2449.34元提升至2020年的2832.54元,增幅 15.65%。

从赚钱能力上看,华润啤酒的表现也还不错。2021年上半年公司的归母净利润为42.91亿元,同比增幅约为104.92%。能取得这样的成绩,高端化转向的努力功不可没。

具体销量和产品上,2021年上半年,华润啤酒高档及以上销量达100万千升,较去年同期增长50.9%。旗下“喜力”、“雪花马尔斯绿啤酒”销量均取得双位数增长。

但是,这里要指出的是,华润啤酒在进步,对手也没闲着。相比百威、嘉士伯等高端啤酒头部,华润啤酒在渠道、品牌等方面仍有差距。

同样来自Euromonitor的数据,华润啤酒在高端市场的份额在2020年为3.2%,比2019年的3%略有增加,同期嘉士伯为15.9%,2019年为14.5%。高端市场的老大百威亚太的市场份额,则从39.4%下降到了37.6%。

回看华润啤酒的第2个三年计划,不到5%的高端市占率还是让人有些着急。

其实,为了打开局面,华润啤酒在2018年战略联手喜力啤酒,将后者的中国市场纳入麾下。

在国际市场,喜力啤酒是可以和百威叫板的啤酒巨头,2020年全球市场份额仅次于百威。但在中国市场,喜力发展并不顺利,其自建的销售渠道效果不佳,导致被百威亚太远远甩在身后。

但是,联手华润啤酒之后,喜力啤酒最近两年的市占率仍没有太大提升。结合前面提到的华润啤酒在高端市占率上的表现,似乎这次强强联合的结果有点差强人意。

2023-2025年是华润啤酒的第3个三年计划,公司的目标是争取到 2025 年华润高端啤酒销量超越竞争对手,成为行业领袖企业和世界一流的啤酒公司。

目前来看,实现这个目标压力不小。那么,华润啤酒开拓高端市场的难点在哪里?这还要从啤酒这个产品说起。

02高端啤酒难高端,巨头“内卷”正酣

这里可以先思考一下个问题:为什么2000块的茅台被争着抢,500块一瓶的华润啤酒“醴”却被群嘲?

都是酒,都是行业老大,差距咋就这么大呢?

答案似乎很简单,在消费者的认知里,啤酒就不值白酒那个价。而且问题并不是出在华润雪花这个品牌,百威、青啤的千元啤酒也一样。

白酒和啤酒,虽然都是在餐饮场合下使用的饮品,但属性不同。白酒之所以能拿到足够高的溢价,是因为产品本身附加了更多的增值属性,而啤酒在这方面就弱得多。

从社交属性来说,白酒的应用场景更为广泛,下至亲朋聚会,上至商务宴请乃至国宴,对于中国人来说,白酒都能契合其中的氛围。特别是高端的消费场景中,白酒显然比啤酒更合适。

也许,红酒还可以在高端场景下和白酒有一拼,而啤酒就差点意思,虽然群众基础广泛,但亲民有余,逼格不足,不容易树立自身的高端属性。

而从投资属性上来说,啤酒和白酒的差别就更为明显。即便开头提到的百威、青啤和华润目前最高端的几款产品,保质期最长也只有3年,投资收藏似乎无从谈起。而白酒则没有什么保质期的说法,越放越醇越值钱。这种产品本身天然的差距,也让啤酒很难和白酒相提并论。

另外,抛开产品的社交属性和投资属性,从面对渠道的态度上,也能看出啤酒所谓的“高端性”背后是不是真的高端?

众所周知,在整个啤酒的渠道中,拥有最高定价权的并不是啤酒厂商,而是零售终端,比如酒吧、KTV、高端餐饮等啤酒的重要消费场所,往往拥有最后的定价权,啤酒品牌的影响力相对较弱。

所以,啤酒这种产品本身的高端化,首先就是个行业难题,这从行业普遍偏低的净利率也可以看出端倪。

比如,百威亚太作为高端龙头,其营业利润率多年来也就在20%左右甚至以下;华润啤酒由于高端产品占比低,营业利润率常年在10%以下,青岛啤酒的毛利虽然常年在40%左右,但年度销售净利率常年在10%以下。

回到本文开头,华润、百威、青啤接二连三推出超高价啤酒,也是想打开产品的突破口,拿到更高的溢价。而这种尝试对改变消费者认知,提升品牌价值,乃至吸引资本关注,都是有益的尝试。

不过,要扭转消费者对啤酒这种舶来品的认知,注定是一个长期的过程,是不是“东施效颦”还很难说。

那么,现在所谓的啤酒高端化趋势,指的到底是什么呢?

其实,主要指的是在消费升级和健康饮食意识下,消费者开始从选择7块钱以下的经济型啤酒,向口感更好、价格在10块左右甚至14块以上的中高端啤酒过度。在这个过程中,啤酒厂商的产品结构在优化,价格在提高,利润率得到提升。

这种的情况下,啤酒厂商很难根据价格、产品、口味等建立起自己的护城河。至于品牌,百威、华润雪花、青啤、嘉士伯旗下的高端品牌,哪个不是砸下重金呢?但没几个有星巴克一杯咖啡值钱,品牌差距并不明显。

所以,啤酒很难拿到真正高端产品的溢价,而渠道仍是影响啤酒市场的决定性因素。

正如华创证券在近期研报中的观点,过去三年,啤酒高端化的进程处于高端产品从无到有的第一阶段,当下各家酒企高端品牌矩阵均已补齐至相近水平线。未来三年的致胜要素,更可能是全国化高端渠道组织和营销能力。

具体到华润雪花啤酒,作为高端啤酒领域的进攻者,它需要的是突破,而不是守成。

公司曾在2018年进行过渠道改革,2020年4月,公司成立渠道发展部,再次对渠道动手,试图培养高品质的大经销商,以满足市场高端趋势的需求。但是,想挑战经营高端市场多年的百威亚太等外国品牌,在行业巨头纷纷抢跑,“高端内卷”的当下,难度可想而知。

那么,这种情况下,资本市场又是如何看待华润啤酒的呢?

03啤酒的“泡沫”资本爱喝吗?

其实,如果抛开高端化这个啤酒行业共同的“焦虑”,华润作为龙头之一,业绩表现看起来还是可圈可点的。

截至2021年半年报,华润啤酒总营收为196.34亿元,同比增幅12.79%,相比疫情前的2019年增幅4.3%;同期归母净利润为42.91亿元,同比增幅约106%,相比2019年增幅约129.34%。

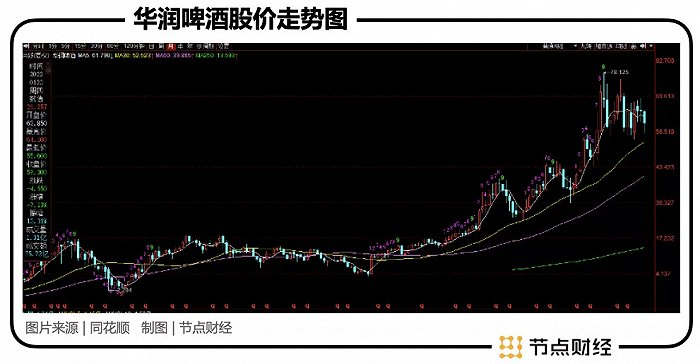

这样的业绩,表现在资本市场上,让华润啤酒挺住了去年消费股回调的大环境,仍维持在高位区间。截至1月21日收盘,公司股价为60.9港元/股,相比78.13港元的历史最高价,回调幅度在22%左右,总市值为1976亿港元。

但是,由于去年下半年,特别是4季度疫情的原因,机构对华润啤酒的态度目前乐观中偏向谨慎。

近日大摩发布研究报告,预测华润啤酒2021年每股盈利预测下降8%,经常性每股盈利预测下调10%,以反映疫情爆发对销量造成负面影响,并增加了品牌和营销的销售费用,目标价由78港元下调11.4%至70港元。

高盛在报告中也发表了类似的观点,其下调了华润啤酒2021-23年盈利预测5%-8%,目标价由84.5港元降至79.6港元。但高盛指出,相信市场会预期2022年其高端销量增长20%-25%,利润增长加快。

除了大摩、高盛等国际投行,近期多家国内机构对华润啤酒也发出研报,整体乐观的同时,目标价保持不变或下降。

另外,从估值上来看,目前华润啤酒的动态市盈率(TTM)为36.73倍,与百威亚太、青岛啤酒、重庆啤酒、燕京啤酒等竞对相比,处于中等水平,上下差距不大。

总体来看,摆在华润啤酒面前的就是一场巨头之间的“高端内卷”之战。华润的优势很多,比如背景雄厚,历经市场搏杀战斗力强,规模大,渠道广等等。但面临的问题也不容忽视,比如啤酒产品自身的高端溢价能力低,公司发力高端相对较晚,缺少护城河,而作为国内品牌,在消费者眼中,高端形象还需进一步提高。

对于资本来说,面对高端化转型中的啤酒行业,仍有高景气度的诱惑。但谁能像茅台一样杀出重围,还是彼此陷入连绵不断的赤膊苦战,仍是未知数,所以并没有哪一家的估值特别突出。

相比白酒,这更像是一场平民之战,而华润雪花正奋斗在它的“中场战事”。

评论