文|Foodaily每日食品 Cathy Wang

2021年,新消费品牌在享受时代红利得到最快速的发展的同时,也以最快的速度遇到了前所未有的困境。但一时的行业困境与挑战并不能改变“新消费被重塑”的历史必然。

Foodaily提出,中国会历经电商红利、社媒流量红利、供应链红利以及品类裂变红利四个商业红利期,未来,“品类裂变”将会催生越来越多的新品类,新物种将在中国喷涌。

今天,就让我们一起回顾“2021年食品饮料行业投融资事件”。从年度投融资的角度,并结合“2022每日食品年度商业热点”的预测,一起来看一下行业年度发展。

在2021年投融资事件中,哪些品类赛道最为资本看好?涌现出哪些品牌?它们为何能够吸引资本纷纷入驻?又有哪些潜力品类值得被关注?新消费品牌又可以从哪些“品类裂缝”(由Foodaily提出)切入?

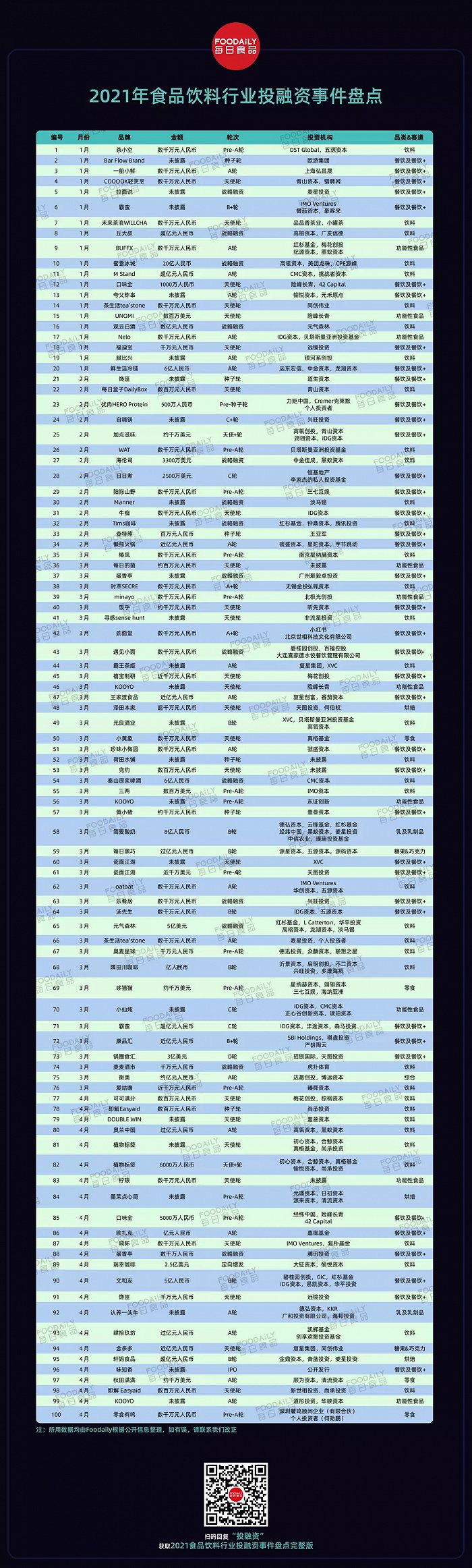

01 2021年食品饮料行业投融资事件盘点

2021年,国内食品饮料行业资本市场呈现强劲增长态势。据不完全统计,2021年全年投融资事件数达384起,相较2020年的数量翻了3倍多,成为消费领域最火爆的赛道。

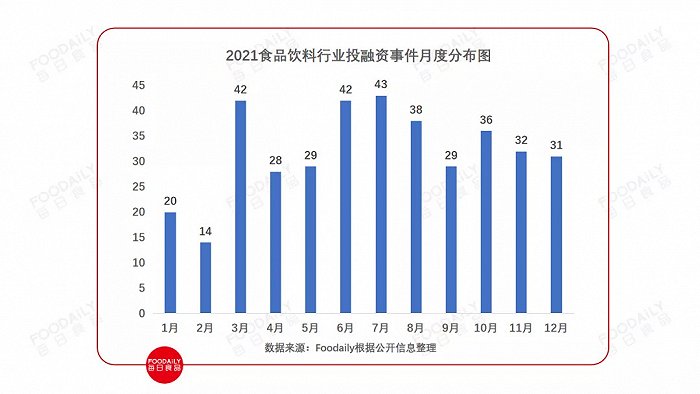

从投融资事件分布时间段来看,2021年一季度发生投融资事件76起,相较2020年一季度的14起,足足翻了5倍多,资本市场释放明显回暖信号;二三四季度投融资事件愈加频繁,每季度均达100起左右,远超往年同期水平。

从轮次分布来看,天使轮、A轮的投融资事件相对较多,数量合计占比45.3%;Pre-A轮、战略融资、B轮数量紧随其后,其他轮次则相对较少。元气森林、喜茶、陈香贵、张拉拉、墨茉、虎头局等在各领域极具代表性的品牌,纷纷获得高估值。

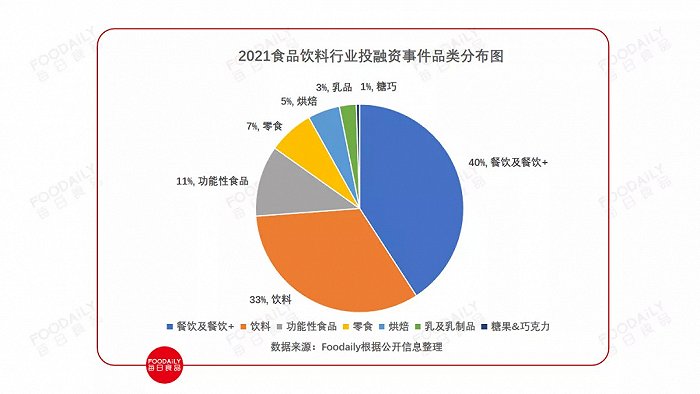

从品类分布来看,餐饮及餐饮+、饮料、功能性食品是最受资本青睐的TOP3热门赛道(以融资事件数为依据),其次是零食、烘焙、乳品等。那么这些热门赛道各自的市场规模如何?消费人群和需求有着怎样的变化趋势?涌现出哪些代表品牌和新兴细分品类?为何能够吸引资本纷纷入驻?接下来,Foodaily将一一盘点最受资本青睐的TOP3赛道。

02 回望过去一年,2021年最受资本青睐的TOP3赛道

TOP1:餐饮及餐饮+

2021年,餐饮赛道融资频现,行情火热。据不完全统计,2021年餐饮领域共发生投融资事件156起,涵盖粉面、卤味、调味品、预制菜等细分品类。

1)粉面进击,中式餐饮迎来继改革开放后的第二轮融资热

在中国人的饮食基因中,粉面三餐皆可食,场景丰富,丰俭由人,是不少消费者的第一主食选择。2021年,粉面品类集中爆发,成为诸多投资机构眼中的“香饽饽”:定位中式面食的和府捞面完成8亿人民币E轮融资;主打兰州拉面的陈香贵、张拉拉获得超亿元人民币融资;湖南牛肉米粉品牌霸蛮完成超亿元人民币融资······

粉面在中国是一个生命周期较长的品类,发展历程几乎可以和中华民族的历史画等号。但是如此大而强的品类为何直到最近才被资本疯狂布局?

我国粉面市场赛道细分品类众多,地域特色显著,消费者喜好重口难调,无论是线上零售还是线下餐饮,都长期处于“有品类、无品牌”的状态。

随着互联网+餐饮模式,以及Z世代年轻人消费观念转变,粉面便迎来了新的机遇。

图片来源:陈香贵

陈香贵、张拉拉、马记永等品牌让兰州拉面走进高端商业中心,店面环境明亮,餐具整洁,热气腾腾的面条配上兰州小吃和羊肉串,市井烟火气息与消费者建立情感链接;牛肉量多,免费续面等服务增添了消费者的满足感与幸福感。不论是消费场景、消费体验,还是经营模式,都带着明显的消费升级标签。即使客单价比起街边小店翻了3倍,不少年轻消费者还是趋之若鹜。

此外,近年来,随着一些地方性美食接连被发掘,粉面品类在单一地域发展的局面被逐渐打破。除了兰州拉面,湖南米粉、粤式米线、贵州米粉等细分品类也获得资本青睐。从捞面、小面,再到拌面、米粉、米线,资本和粉面品牌的互动越来越紧密,中式快餐进击的脚步也逐渐加快。

2)新主食文化:除了粉面,传统速食迎来大升级 ,饭/粥也带来新体验...

每一种主食背后都是一方水土的风情,蕴含生活的温情与烟火气,承载着中华饮食文化的演变与传承。然而,快节奏生活下,对于“996”和“007”的打工人来说,能够坐下来吃一顿营养健康的正餐有时也成为一种奢侈;对于漂泊他乡的异乡人来说,一份代表故乡风味的美食,恰能释放心底的一抹乡愁······

城镇化加快、人口老龄化、家庭小型化、单身经济、女性进入职场等带来了新的家庭餐桌需求。一人食、宿舍共享、家人共餐、户外休闲、解馋夜宵等消费新场景,以及冷链物流、真空&保鲜技术、熟制工艺发展等共同促进了传统速食行业的良性发展。

自嗨锅作为互联网方便速食的代表品牌,在2021年获得超亿元C++轮融资。一方面聚焦技术升级、产业自动化,提高产品品质与产出效率;另一方面注重产品口味和烹饪方式创新,即时在没有烹饪工具的情况下,也可为消费者提供一顿热气腾腾的正餐。

轻烹饪米饭品牌「饭乎」主打快煮煲仔饭,在2021年完成三轮累计金额超亿元融资。不同于外卖、纯速食类的场景,饭乎保留了天然食材、生料,按照简单的操作方式即便是烹饪小白也可以轻松完成,实现了明火、微波炉、电饭煲、电磁炉等不同方式的标准化烹饪。

图片来源:饭乎

「黄小猪」从中式鲜食粥产品视角切入速食市场,完成数千万元人民币融资。摈弃了过往添加防腐剂的方式,黄小猪选择了“速食+非冷链+短保”路线,利用品牌核心工艺对食材加以高温、高压蒸煮灭菌,推出鲍鱼海鲜粥、燕窝银耳粥等多款粥品,为消费者提供了更加方便美味的解决方案。

轻烹饪米饭、速食粥、即食火锅等自热食品加快品类覆盖;传统面点发力半成品创新,快手半成品面、半成品手抓饼等叶子类目商品种类增长迅速;地域特色标准化速食的兴起,满足异地打工人对于家乡美食的思念;速食披萨、意面等便捷西餐的出现,提升了干饭的仪式感。

异国料理RTC品牌「COOOOK轻烹烹」在2021年获得两轮数千万人民币融资。聚焦于高线城市年轻家庭厨房场景,围绕年轻群体厨艺差、时间紧、食材品类单一等需求痛点,「COOOOK轻烹烹」提供以日韩、东南亚、南美料理等为代表的异国料理RTC产品,产品在口味上对标线下餐饮店,但价格约为线下餐饮店的一半,为消费者带来极致消费体验。

图片来源:轻烹烹

人们对于传统速食的定义不再局限于解馋饱腹,健康便捷、精致干饭、情感连接等新消费需求催生方便速食回归有温度、有情感的市井烟火内核,也重新诠释着我国流传千年的主食文化。

3)预制菜2.0,孵化家庭烹饪新习惯

Foodaily认为,以灿烂的主食文化为核心,效率与生活的博弈推动中国饮食文化和新生活方式的进化。随着粉面米粥主食市场逐渐崛起,预制菜品也迎来发展的上升期。

2021年4月,“预制菜第一股”味知香登陆A股,市值已达93亿元;9月,“速冻供应链第一股”千味央厨在深交所上市,一周之内连拉7个涨停板;11月,水产品预制菜企业鲜美来也递交了招股书,谋求在A股上市······虽然国内预制菜市场起步时间并不长,但市场成长空间令人瞩目。

近年来,国内经济结构逐步优化,居民收入水平提高,为预制菜的消费奠定经济基础。简化繁琐的烹饪步骤,融合品质、营养与口感,预制菜既契合了餐饮工业化背景下餐饮企业降本提效的强烈诉求,也迎合了快节奏生活下无暇下厨的年轻消费客群的生活方式。

珍味小梅园、老饭骨等新锐预制菜品牌注重菜品和口味的丰富性,覆盖国内八大菜系知名菜品,打出“开袋即烹”的旗号;传统餐饮企业中,西贝推出预制菜品牌“贾国龙功夫菜”,并出资十亿元落地超级中央厨房项目;海底捞也推出“开饭了”系列产品...预制菜品牌集中发力,突破以往速冻食品的产品形态范畴。

图片来源:珍味小梅园

国海证券预测,我国目前的预制菜市场存量约为3000亿元,如果按照每年20%的复合增长速度估算,未来6-7年我国预制菜市场可以成长为万亿元规模的市场,长期来看我国预制菜行业规模有望实现3万亿元以上规模。

2022年初的二级市场上,A股的预制菜概念股上演连续三天涨停潮。包括国联水产、福成股份、得利斯、海欣食品等多只个股上演了连板行情。随着食材标准化技术的更新,资本对于预制菜和新零售体系的投入,消费群体和需求的迭代,预制菜产业会加速成熟。未来,一顿简单烹饪,有烟火气的家常饭菜将遍地可见。

TOP2:饮料

在代际文化交替的过程中,饮料被不断赋予着新的发展方向,如今已然成为了一种社交货币和性格符号。据不完全统计,2021年饮料市场共发生128起投融资事件。投资方向主要集中在酒精饮料、咖啡、新茶饮、植物蛋白饮料等细分品类。

1)细分品类涌现,果茶、养生茶等茶饮花样掘金

近年来,以奈雪的茶、喜茶为代表的新式茶饮,凭借原料迭代、品类融合多场景、数字化等方面的快速升级,迅速占领消费者心智,成为年轻人的新型社交神器。

资本竞相涌入,品牌迅速扩张,新茶饮赛道跑马圈地和红海竞争的速度,远比想象中更快。公开数据显示,仅2021年上半年,新茶饮融资事件数及金额就超过了2020年全年水平。继“奶茶第一股”奈雪的茶上市敲钟后,其余头部、腰部茶饮品牌不断传出冲刺“奶茶第二股”的消息。

尽管如此,因为较低的准入门槛,新茶饮陷入产品严重同质化的内卷。48万家奶茶店中80%的店并不挣钱。为了争夺一定的市场份额,细分品类成为了茶饮品牌寻求发展的突破口,柠檬茶、车厘子茶、五谷茶、药食同源养生茶等细分品类神仙打架,新茶饮玩家卡位竞争激烈。

其中,柠檬茶依靠较为广泛的消费认知,相对成熟的产业链结构,多个连锁品牌的集中创新、推广的加持,市场热度居高不下。“鸭屎香柠檬茶”起家的丘大叔完成两轮超亿元人民币融资;长沙柠檬茶品牌柠季,成立不久就获得字节跳动的数千万元A轮融资;主打“手打柠檬茶”的LINLEE完成数千万元人民币融资,连锁门店数突破500+。

图片来源:丘大叔、柠季、LINLEE

此外,以地域性时令水果为原料的新式茶饮成为2021年度现象级产品。不论是潮汕地区小规模种植的油柑,还是主产于两广地区的黄皮,茶饮品牌打破现制果茶固有认知,不断用小众鲜果刷新全国消费者的味觉,实现产品的差异化创新。

图片来源:奈雪的茶

2)线上线下交融,咖啡渗透新博弈

咖啡和酒虽然同为令人上瘾的饮料,但与酒饮市场中低度酒新锐品牌扎堆涌现的现象不同,咖啡市场头部效应较为明显。

据不完全统计,2021年咖啡市场共发生26起投融资事件。获得融资的16家咖啡企业中,有7家融资金额过亿,他们分别是:M Stand、Manner、隅田川、Seesaw、挪瓦咖啡 、三顿半、时萃。部分热门品牌甚至在2021上半年就已完成2轮或3轮融资。

M Stand、Manner、Seesaw等品牌注重咖啡品质的同时,更加关注咖啡饮用场景的格调,致力于打造区别于传统咖啡馆标准化、商务化的新型社交空间,在线下咖啡店领域深受资本青睐;隅田川、三顿半、时萃SECRE、永璞等则在品牌联名、创意包装等端口不断发力,成为线上咖啡市场的代表品牌。

不过,线上和线下从来不是绝对的。时萃早在2020年便在在深圳开设线下门店,三顿半在上海开设首家线下概念店“into the force”(原力飞行),永璞、隅田川等品牌也以快闪店等形式不断扩展线下咖啡市场。

图片来源:时萃、三顿半

与此同时,线下发迹的咖啡品牌也开始在线上发力。星巴克、Manner、Seesaw等品牌的线上销售额增速明显。其中,Seesaw在去年第三季度的销售额较前年同期增长1536%。

线上咖啡品牌布局线下门店,转“虚”为“实”,将门店作为一个线下触点,把其品牌理念、审美、文化价值观等立体直观展现,充分满足消费者线下场景体验和购买产品的需求,加深消费者与品牌的链接,实现品牌全渠道购买的可及性,更多触达目标客户群体的同时增强品牌影响力。

机遇与风险同在。迈入潜在市场,不仅要与传统咖啡品牌巨头正面交锋,也要面对新锐连锁咖啡品牌的围猎。还需思考如何将原有的线上运营经验变为优势,提升黏性,线下运营方式也更为琐碎、成本、团队,材料等都将是线上品牌需要面临的诸多挑战。

新一线城市的精品咖啡品牌正在逐步崛起,暂不成熟的三四线城市咖啡市场仍有庞大的蓝海机会等待挖掘。百家争鸣的咖啡市场,线上线下的生意将融合得愈发紧密。资本沸腾的咖啡赛道上,未来还将有更多的玩家入局。

3)微醺风潮涌动,低度酒饮持续“上头”

辣口、宿醉、传统酒桌文化……拥有这些属性的白酒正在失去年轻消费者。越来越多的饮酒需求在以低度酒为代表的新酒饮品类被引爆。据不完全统计,低度酒占据酒精饮料品类全年投融资数量的近三分之一。MissBerry贝瑞甜心获得三轮累计金额超亿元人民币融资,冰青完成近亿元人民币B轮融资,走岂清酿、WAT、寻感等获得数千万元人民币融资……

低度酒赛道中不仅有天图投资、经纬中国等耳熟能详的老牌投资方,百威、泸州老窖等传统酒业的“老玩家”,可口可乐、农夫山泉等饮料巨头也纷纷展开布局。

百威英博在去年10月到12月,短短两个月的时间内,先后投资兰舟和MissBerrt贝瑞甜心两大低度酒品牌;泸州老窖成立果酒公司,推出青语、桃花醉、拾光等果酒品牌;可口可乐在国内市场跨界推出托帕客硬苏打气泡酒,农谷山泉推出TOT米酒气泡饮······

图片来源:贝瑞甜心

不论是资本“野性”的投资,还是巨头与新锐品牌间的博弈,究其根本是酒饮市场消费人群及需求的变化以及由其带来的巨大市场潜力。

CBNData《2020年轻人群酒水消费报告》显示,Z世代年轻人,尤其是女性消费者正在逐渐成为酒饮市场消费的主力军,年轻化将是酒水市场发展的重要方向。

这一代年轻人有自己的想法与个性,他们不管前辈人留下的酒文化,也不迷恋白酒的气场和红酒的高级感,酒水消费从过去的聚会助兴、“不醉不归”、“一醉方休”的场景中解放出来。他们所追求的,正是他们所需要的精神需求和生活品质。“适度饮酒”、“健康微醺”成为闲暇时刻的小确幸、小安慰。

图片来源:寻感 sense hunt

天猫数据显示,2021年双11期间,低度酒购买人数增长超过50%,新客贡献酒类第一。梅酒、果酒等低度酒饮大幅领先行业增长,总成交额接近白酒,成为酒饮的第二大品类。而在之前的618期间,低度酒销售额同比增长超90%,果酒增长超100%,梅酒增长超200%,米酒和果味啤酒增长均超过300%。

低度酒及酒精饮料成为女性释放情绪的重要窗口之一。随着“她力量”和Z世代酒水消费群体的崛起,细分品类众多、匹配更多场景和情绪、注重健康和功能性的低度酒有望作为酒饮市场的主战场,继续获得资本热捧。

TOP3:功能性食品

不管任何时代,“健康”二字,于民,于家,于国,都是根本性刚需。新消费浪潮裹挟着各种文化观、审美观、生活观、饮食观呼啸而来,健康消费也从过去的“弱势人群”逐渐向大众化扩展,产业上下游各方都在围绕多元化的健康需求提供高度个性化、人性化的解决方案。

“功能性食品”的概念实际上并未形成统一,业内所广泛讨论的功能性食品,指的是“具有特定营养保健功能的食品”,既包含普通食品类别下含有功能成分的食品(比如功能零食),又覆盖特殊食品里的保健品。据不完全统计,2021年功能性食品领域共发生41起投融资事件,涵盖中式滋补、西式保健、轻食代餐、特定人群及特定功能宣称的食品等。

1)国潮文化正兴,助推中式滋补焕新

提到“滋补”,中华五千年的文明中从来不缺燕窝、阿胶、花胶、人参等高端食材,但要论怎么挑选、如何食用,却让传统中式滋补品蒙上“玄学”面纱。

随着年轻人加入“养生大军”,以往需要蒸、煮、炖、熬才能食用的传统养生食材,与生活节奏快、追求高效率、即时享受的消费需求不相匹配;国潮文化盛行的当下,国人对于传统中医食补、药食同源这些理念也开始重新重视。

中医药在新冠诊疗过程中介入率超过90%,以中药为背景的企业凭借研究和供应链优势降维突击食品领域,新兴消费品牌也盯上了这块蛋糕,用互联网思维赋能传统药食同源文化。

鲜炖燕窝品牌小仙炖完成C轮融资,中式新滋补品牌官栈获得超1亿元的Pre-B轮融资,即食花胶品牌极盏完成数千万元Pre-A轮融资······鲜炖燕窝、即食花胶、以及应用药食同源原料调制的饮品,不断打破中式滋补的传统认知,将国潮养生热以一种更加即食化、便携化、生活化便捷的方式带到年轻消费者日常中。

图片来源:官栈

在覆盖全生命周期的大健康产业迎来加速发展的窗口期,凭借现代科学的助力,中式滋补正在不断拓展新边界,掀起营养新国风,开启属于功能食品的国潮时代。

2)精细功能诉求,驱动西式保健进阶

紧张的工作节奏、不良的生活方式,让各种健康问题缠上了本该精力无限的年轻人。“熬最晚的夜,敷最好的眼霜,吃最贵的保健品”,一边“作死”、一边“自救”的“朋克养生”,成为不少年轻人的生活日常。

当养生保健不再是老年人的专利,品牌和资本纷纷瞄准“朋克养生”催生出的“新养生”市场。以功能性软糖为主打的Buff X、Minayo相继完成数千万人民币融资,解决肠胃健康的益生菌膳食品牌“每日的菌”获数千万Pre-A轮融资,DTC营养品牌Lemonbox完成千万美元A轮融资······

图片来源:Buff X

前瞻产业研究院数据显示,若以全球第一大功能性食品市场美国,产品渗透率超过75%为参照,中国目前的功能性食品市场渗透率只有10%,仍有很大的市场发展空间。

以年轻人为目标消费群,针对美白养颜、妆食同源、肠道调节、熬夜养护等不断细化的消费需求,各类创新功能性食品不断涌现:益生菌、胶原蛋白、葡萄籽、玻尿酸、GABA等成分成为功能主力,软糖、粉剂、片剂、果冻、饮品等产品形态日益多元,休闲食品不断功能化,功能食品也呈现休闲化趋势。

图片来源:Minayo

此外,国家政策方面,凝胶糖果被首次纳入保健食品备案剂型,功能性软糖从此名正言顺地戴上保健品的“蓝帽子”;透明质酸作为新食品原料,被正式批准可以添加于普通食品。功能性食品行业虚假宣传的市场乱象将得到改善,稳定行业秩序下健康发展的功能食品有望迎来新一轮消费红利。

3)轻食代餐迸发,赋能健康生活方式

俗话说“管住嘴,迈开腿”,快节奏的生活状态下,想要“躺瘦”的年轻人把更多注意力聚焦在“管住嘴”上。提供必要的营养,但造成热量差,以满足减肥、塑身、减脂等主要诉求的轻食代餐产品成为不少想要“吃出好身材”的年轻消费者的首选。

作为一种“舶来品”,轻食代餐在2000年左右开始在中国流行。康宝莱、汤臣倍健等国际品牌进入中国市场,欧美沙拉也逐渐登上国人餐桌。尽管“代餐是风口还是智商税”舆论常年纷争不断,轻食代餐却没有停下狂奔势头,持续被资本关注。

ffit8完成数千万人民币A+轮融资,鲨鱼菲特获得亿元级B轮融资,薄荷健康获1亿人民币D+轮融资······一批轻食代餐品牌正在强势崛起。

方便、科学、有效、营养是轻食代餐类食品的核心优势。相比于传统大罐桶装的代餐粉,即冲即饮的瓶装代餐粉/代餐奶昔,小巧便携的能量棒,即食鸡胸肉等凭借升级的口味口感、丰富的场景体验、新潮前卫的包装,在代餐赛道中撕出一道口子;根据个人需求、营养均衡配比、控制热量摄入的订阅式轻食成为追求健康的一种新生活方式。

鲨鱼菲特瞄准懒人经济和健康消费,以低卡即食鸡胸肉切入市场,并通过品类拓展将健康食品延伸至正餐代餐场景、佐餐配餐场景和休闲零食场景三大场景;薄荷健康聚焦在营养领域,在“吃”上赋予了更多的功能性,通过全面均衡的营养管理、热量控制等方式,为消费者提供健康生活方式解决方案。

图片来源:鲨鱼菲特

当下,各种宏观因素都在强调或推动“国民健康”成为发展之本,人们对饮食的需求从“吃得饱”、“吃得好”转变为“吃得健康”。目前,整个轻食代餐行业的食品标准尚未形成统一的定义,未来实现规范化、专业化、品牌化还有很长的一段路要走。

03 展望未来,食品饮料行业还有哪些值得关注的潜力品类?

通过盘点和分析,我们看到新食品时代生生不息的食品创新力量,也感受到资本带给整个行业的活力和新生命力。那么,除了以上2021年融资事件较为集中的3个热门赛道,我们关注到一些虽然融资事件数量不多,但是光芒却不输其他品类的新星赛道。

新星赛道之烘焙:

1)国潮之下,中点复兴

我国有着悠久的烘培和点心制作历史,每个人心中也都有着关于点心的温情回忆。当前的烘焙市场,“有人星夜赴考场,有人辞官归故里”,新式烘焙品牌捷报频传之际,一些老牌烘焙品牌官宣“退场”。

墨茉点心局、虎头局等新锐品牌也均获得超亿元融资,新烘焙战争的战火从长沙迅速蔓延到了全国;#鲍师傅估值达100亿#的微博话题更是冲上热搜,引发热议。与此同时,“烘焙第一股”克莉丝汀连续8年亏损;上海蛋糕连锁品牌宜芝多一夜关店30多家;广州最大规模连锁烘焙品牌之一的东海堂陷闭店危机。

近年来,随着中华文化在全球崛起,国潮深刻影响着食品饮料行业风向。以墨茉点心局、虎头局·渣打饼行为代表的烘焙新锐品牌将中式点心食材与西式烘焙方式进行融合,展现出强烈的“中点西做”趋势。场景设计、线上线下融合等方面也不断突破创新,在市场竞争中获得一席之地。

稻香村、祥禾饽饽铺等传统老字号也将国潮元素加入产品改造,在产品开发、市场营销等方面挖掘中国传统文化。打破了消费者对传统中式点心口味的认知,跳出中式糕点的刻板印象。从某种程度上也引领着中国年轻一代发扬饮食自信、复兴传统文化。

图片来源:墨茉点心局、虎头局渣打饼行

据三万资本测算,中国烘焙行业零售端潜在市场空间约4700亿,目前中国烘焙食品零售额约2300亿,还存在至少一倍的市场增量空间。乘国潮之风顺势而起的中式烘焙俨然成为国潮兴起的一缕缩影。反观陷入闭店危机的品牌,如果不能洞察新的消费需求,导入新的创意与玩法,则会很快被消费者抛弃,市场洗牌或将不可避免。

2)互联网+烘焙,加速品类渗透

在由新中式烘焙领衔主演的烘焙舞台上,熊猫不走和幸福西饼这两家传统蛋糕品牌显得有些特立独行,但接连的融资消息却无法让人忽略他们的势头。

12月20日,幸福西饼对外披露完成1亿元战略融资,此次融资已经是幸福西饼的第五轮融资。9月24日,互联网烘焙品牌熊猫不走完成由XVC独家投资的1亿元B轮融资。

不同于墨茉点心局、虎头局等中点品牌以国潮风产品和门店主攻各大商圈,幸福西饼、熊猫不走等蛋糕品牌以布局线上切入烘焙市场。

图片来源:幸福西饼

传统的蛋糕品牌“中央工厂+批发”、“连锁店模式”的经营模式,虽然解决了产品标准化的品质问题,但对于经销队伍以及零售商户关系的依赖较大,灵活性较低,经营成本较高,占领市场慢,难以扩大品牌的影响力。相比之下,互联网烘焙则以线上下单+工厂仓储配送的模式轻装上阵加速生长。

此外,互联网烘焙品牌善于善于用单个细分品类的代表单品打入市场,玩转思域流量,用电商思维重构烘焙生意。熊猫不走瞄准的不仅是蛋糕,而是精确到生日场景,提升整个蛋糕的消费体验。提供的互动表演、魔术展示、个性惊喜包装等服务,则天然带有“自传播”属性,激发用户自然而然的完成思域曝光。

图片来源:熊猫不走

消费场景多元、零售化程度高的烘焙市场发展潜力巨大,资本的注入更将加速行业发展。未来,烘焙品牌要洞察年轻人的需求,在生产、服务、营销等环节进行深挖,形成品牌独有的商业闭环,这或将是烘焙品牌突围的关键,一批烘焙市场的头部品牌也或将涌现。

新星赛道之零食

1)精细化养娃需求,孕育零食新蓝海

零食消费在儿童消费中的占比一直非常可观。《2020中国儿童健康膳食蓝皮书》数据显示,42.79%的家长认为"儿童零食是三餐之外的加餐需求"。作为三餐之外的“第四餐”,零食可以提供重要能量和营养物质补充,对孩子身心成长有重要作用。从”拒绝孩子吃零食”到“选择健康零食”已成为80后父母共识。

作为母婴和零食品类交叉产生的细分品类——儿童零食市场正在变成一片增速飞快的新蓝海。面向儿童群体提供营养、好吃、有趣零食的「哆猫猫」完成近亿元A+轮融资,以果蔬为核心打造儿童健康零食的「果蔬天团」获千万级人民币天使轮融资······

很长一段时间以来,婴幼儿食品与成人食品之间一直存在着概念和规范的“断层”。《儿童零食通用要求》的正式实施,使得对儿童零食的定义更加清晰,营养健康和安全性方面也作出了明确规定。

传统零食通常重油重盐,为了口感会添加调味粉、香精等添加剂;儿童零食则需兼顾健康和美味,考虑如何在技术支撑下以一种科学的方式对营养元素做“加法”,以及对油、盐、糖等添加剂做“减法”。

「哆猫猫」遵循“加加减减更健康”的原则,面向3-12岁儿童群体,打造多款添加成长所需有益元素、摒弃不友好成分的零食产品,吃零食转变为补充营养的过程之一,在用户端重塑零食品类心智;「果蔬天团」直切儿童果蔬摄入难的痛点,将果蔬作为零食核心食材,深耕产品口味质感研发,扩展多元产品形态,丰富儿童零食果蔬摄入消费体验。

图片来源:哆猫猫

随着三孩政策的出台以及新一代父母的养育理念趋于精细化,儿童零食市场规模将迎来进一步扩容。根据华映资本的估算,儿童零食市场在2023年有望达到近1500亿元人民币,未来5年的复合年均增长率保持在13.7%。更多层次功能需求、更多重角色情感需求以及更多维度价值体验需求的儿童零食成为品牌的主要发力点。

2)冲动消费情绪,催化休闲零食集合店

零食不受限于口味、食材和品类,本质是霸占嘴巴在三餐之外的所有时间、场景和情绪。根据天眼查数据显示,目前我国有16.3万余家休闲零食相关企业,中国零食市场最大的企业在这个赛道的市占率只有2.3%。虽然电商线上流量对新消费品牌发展起着至关重要的作用,但拥有高复购率、且能迅速吸引消费者的线下渠道仍然重要。

去年11月,零食量贩连锁品牌“零食有鸣”完成数千万元的A轮融资,这也是该品牌2021年的第三轮融资;5月,长沙新零售连锁品牌“零食很忙”获得2.4亿人民币的A轮融资;“WHIKO谜之生物”、“零食女孩”等也相继完成数千万人民币融资······“1500种零食任你选”的零食集合店成为资本入驻的市场热点之一。

图片来源:零食很忙

与品种繁多的电商平台相比,线下门店的优势在于,通过琳琅满目货架制造的消费场景,营造即时消费的冲动;相对亲民的价格、便利生活服务圈的选址增加店铺人气;集中式仓储管理体系、物流配送供应链整合、精细的门店管理规章制度等让店铺更加标准化。

当前整个零食行业普遍存在产品、渠道、推广同质化的问题,线下渠道的厮杀也同样猛烈。电商起家的头部零食品牌也开始纷纷在线下布局,百草味已覆盖覆盖全国20个省份;三只松鼠、良品铺子线下门店均破千家。对于零食集合店而言,若想获得长期可持续发展,仍有很长的路要走。

04 小结

近年来,随着Z世代消费理念的变化,以及数字化向垂直领域不断跨界融合,食品饮料行业的新消费品牌以消费者需求为运营导向,深度理解和适应消费者观念和情绪改变带来的需求变化。

新消费浪潮下,资本为产品和品牌升级创造出更多商业空间,同时也是行业马太效应加剧的催化剂。任何品牌或者产品都有生命周期,消费市场随着时代不断变化,永远会有一批更年轻的人存在。

唯有始终以消费者为中心,深挖新消费人群和消费需求的变化,注入新鲜的文化和精神,在经营上做出改变,打造能够与消费者共情的产品,持续为消费者创造价值,才能基业长青,不被时代所抛弃。

参考资料:

[1]重磅 | 每日食品年度商业热点发布 ,2022年赛道新物种机会都在这里了!Foodaily,2022年1月14日

[2]逆势,崛起,破局:2021年度盘点之食品行业大事件。Foodaily,2022年1月16日

[3]资本“爆炒”预制菜。财经天下周刊,2022年1月17日

[4]小蛋糕的幸福“钱”途,能走多远?商业数据派,2021年12月26日

评论