记者 | 王鑫

“券茅”东方财富(300059.SH)已经成为公募基金的第三大重仓股,仅次于贵州茅台和宁德时代。

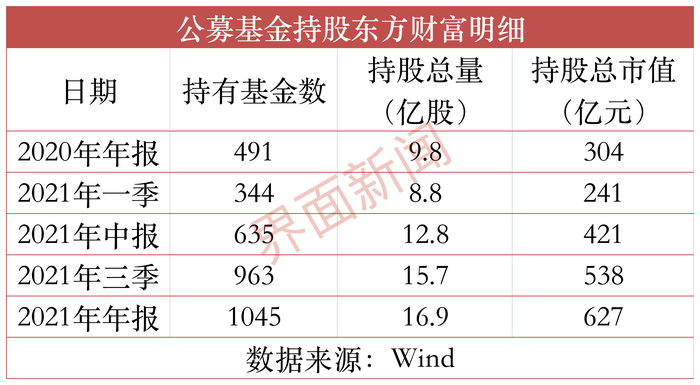

截至1月24日晚,公募基金四季报悉数披露,其重仓股也渐次浮出水面。Wind数据显示,截至2021年底,共有112家公募基金公司旗下1045只基金持有东方财富,持股总量为16.9亿股,较2021年第三季度末增加1.25亿股,占流通股的比例达到了19.67%,持仓总市值高达627.3亿元。

2021年春节后,因估值较高,“茅指数”中多只白马股迎来暴跌,数据显示,作为“券茅”的东方财富在2021年一季度亦被公募减仓1亿股,但此后东方财富开启了“逆袭”之路,连续三个季度被公募基金加仓。

据Wind,自2021年6月底至12月末,分别有635只、963只、1045只基金持有东方财富,持股总市值分别为421亿元、538亿元、627亿元,持仓市值分别环比增长74.7%、27.8%、16.5%。

作为A股唯一的互联网券商标的,东方财富较早卡位财富管理赛道,利用强大的流量进行变现,构建了较为稳固的护城河,业绩连续实现高速增长。

1月20日,东方财富子公司东方财富证券发布2021年未经审计的财务报表,报告期内实现营收73.00亿元,同比增长58.76%,净利润48.25亿元,同比增长66.89%,营收和净利润均实现高速增长,其中经纪业务、两融业务、自营业收入分别为45.5亿元、17.5亿元、9.3亿亿元,分别同比增长52.2%、38.9%、223%。

此外,东方财富旗下天天基金的基金保有量规模也不断创下新高,据基金业协会公布的数据,截至2021年三季度末,天天基金的股票+混合型基金保有规模达4841亿元,非货基规模为5783亿元,超越“宇宙行”工商银行。保有规模的不断提高,东方财富除了可以获得认/申购费外,还将获得不菲的尾佣收入。

有业绩做支撑,东方财富2021年逆势领涨券商板块,全年涨幅达43.88%,除次新股财达证券外,涨幅在板块内仅次于广发证券(55.77%),而证券Ⅱ(申万)指数2021年收跌4.21%。

1月24日晚,东方财富公告称,将行使“东财转3”的提前赎回权,赎回价格为100.18元/张。截至1月24日,东财转3债券的余额为150.37亿元,未转股比例达95.17%。(详见:“东财转3”将被强赎,投资者可在3月1日前转股)

因赎回损失较大,绝大部分投资者将选择转股,从而加大了东方财富短期的抛压,1月25日,东方财富跌2.67%,收报31.72元/股。

天风证券非银首席分析师夏昌盛认为,中长期角度,东方财富的互联网运营方式带来成本优势,规模效应释放保障未来业绩成长性,看好持牌导向下,公司证券业务及基金业务市占率持续提升。

国泰君安非银首席分析师刘欣琦表示,近日央行对货币政策的相关表述反映了未来货币政策的持续宽松,将有利于券商行业盈利提升,东方财富作为以流量模式为主的典型券商,提供方便快捷的交易方式,更能满足客户对券商和基金产品的购买需求,将更受益,预计公司盈利有望继续高增。

评论