文|面包财经

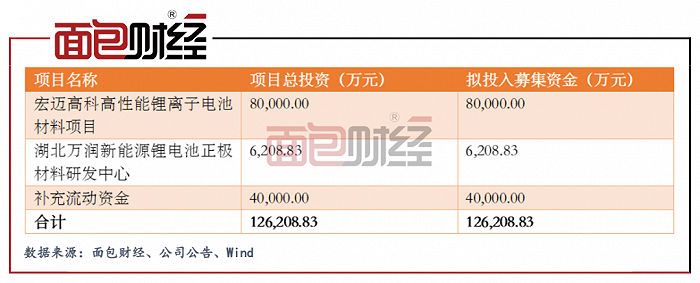

近日,湖北万润新能源科技股份有限公司(以下简称“湖北万润”或“公司”)向科创板递交的上市申请获受理,东海证券为主承销商。本次首发上市,公司拟募资12.62亿元。

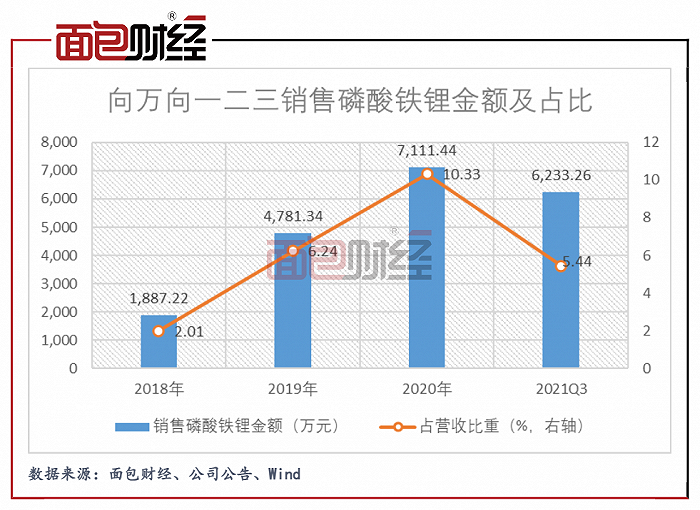

作为湖北万润重要客户之一的万向一二三持有公司发行前4.0182%的股份,近年来公司对其销售磷酸铁锂产品的毛利率较高。招股资料显示,2019年、2020年,公司的营收及市场份额下滑。此外,2020年至2021年前三季度,公司的经营活动现金净流量为负。

重要客户亦为重要股东

本次发行前,湖北万润董事长、总经理刘世琦和董事李菲为公司控股股东和实际控制人,刘世琦、李菲直接和间接控制公司2805.52万股股份,合计持股比例为43.8970%。

本次发行前,万向一二三持有湖北万润256.81万股股份,持股比例为4.0182%,为公司第五大股东。2018年至2021年上半年,万向一二三持续为公司的前五大客户之一,湖北万润主要向其销售磷酸铁锂。

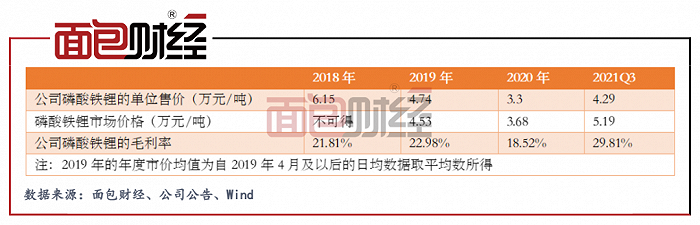

招股书显示,2020年以来,湖北万润对该客户销售磷酸铁锂的均价和毛利率均远高于非关联方。对此,公司称其向万向一二三销售的是产品性能较高的定制磷酸铁锂。

2018年至2020年营收持续下滑,毛利率受磷酸铁锂价格影响较波动

湖北万润主要产品为磷酸铁锂正极材料及前驱体、锰酸锂正极材料等,该等材料系制造新能源汽车动力电池的核心材料,公司收入主要来源为磷酸铁锂正极材料的销售。

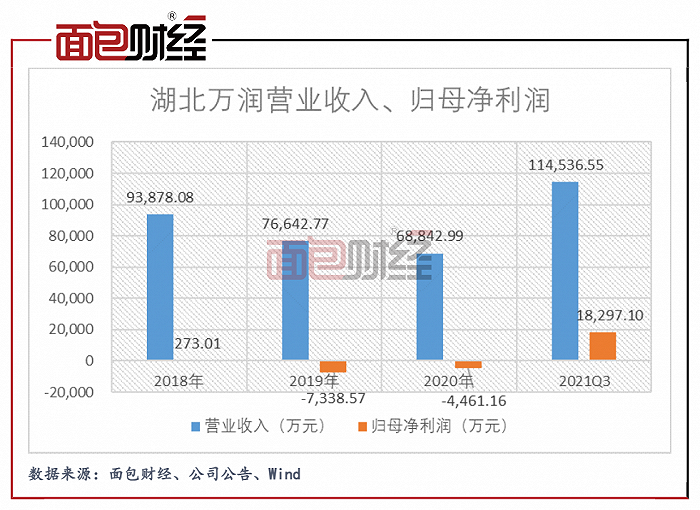

2018年至2020年,湖北万润的营收自9.39亿元至6.88亿元,呈持续下滑趋势。招股书中,公司称其收入下滑受2019年补贴政策对新能源汽车销量带来的负面影响,以及受2020年新冠疫情对物流及延迟复工复产的影响。

然而,报告期间,与湖北万润同样主营磷酸铁锂的可比性较强的同行公司,德方纳米(300769.SZ)和湖南裕能(创业板上市申请中)的营收变动趋势优于公司。三年期间,德方纳米的营收自10.54亿元微降至9.42亿元,而湖南裕能的营收自1.62亿元猛增至9.55亿元。期间,公司的磷酸铁锂正极材料的出货量的市场份额分别为19.10%、16.7%和13.5%,持续下降。

此外,湖北裕能主营产品磷酸铁锂的价格易受市场影响,产品毛利率较为波动。2021年前三季度,公司磷酸铁锂的毛利率为29.81%,较上年全年增长11.29个百分点,期间磷酸铁锂的市价自3.68万元/吨增长至5.19万元/吨,公司的产品价格亦随之上升。

研究发现,2021年第四季度,磷酸铁锂的市价进一步上升,公司未来的毛利率或受益于此市场行情。

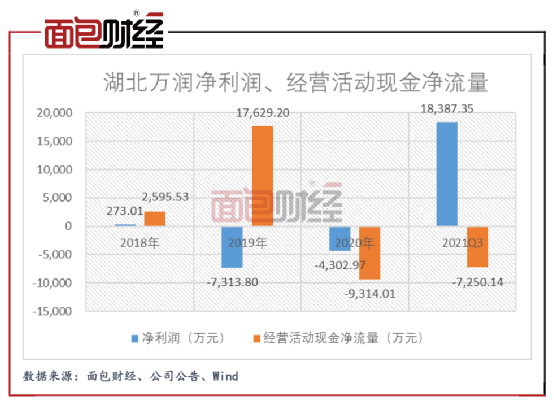

2020年以来经营活动现金净流量为负

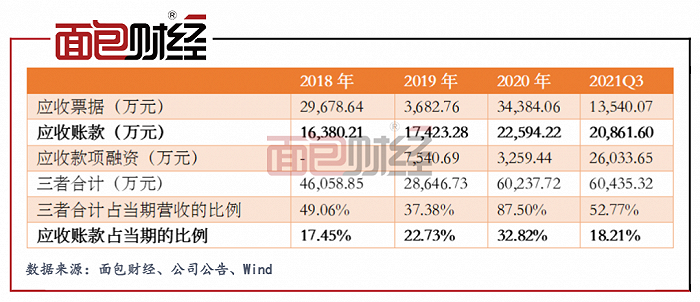

2020年至2021年前三季度,湖北万润的经营活动现金净流量为负,且明显小于净利润,公司经营活动创造现金流的能力明显减弱。招股资料显示,报告期间,公司以应收账款和应收票据为主的经营性应收项目分别增加4.08亿元和6.49亿元,占用了大量营运资金。

整体而言,2020年至2021年前三季度,湖北万润应收票据、应收款项融资和应收账款合计占营收的比例较往年明显上升。

公司应收票据和应收款项融资期末金额及占比持续较高。招股书中提到,公司主要客户为动力电池生产厂商,银行承兑汇票和商业承兑汇票是下游客户货款结算的重要方式。

2018年至2020年,公司应收账款净额占营业收入的比例呈增长趋势,主要系受新能源汽车行业补贴政策以及疫情对公司上下游行业产生影响,使得公司营业收入同比减少以及部分客户回款延缓。2021年前三季度,主要受益于营收增长较明显,该比例有所下降,但即便如此,当期公司的应收账款周转率为5.27次,仍略低于行业均值5.51次。

2020年,湖北万润的应收票据、应收账款和应收款项融资合计确认较大金额的信用减值损失1781万元,当期公司的归母净利润为-4461.16万元,信用减值损失对公司的利润水平造成较大影响。

截至2021年三季度末,公司对应收账款中的部分余额单独计提了坏账准备,合计金额达2397.8万元。

当前产能较低仍未达满产,拟使用8亿元募资加码扩产

在湖北万润主营的磷酸铁锂正极材料业务方面,其产能和产量均不及主要同行竞争者德方纳米和湖南裕能。至2021年前三季度,公司磷酸铁锂产品的产能利用率为92.66%,较2020年增加14.08个百分点,但仍未达满产。2020年公司的产能利用率低于同行公司。

招股书显示,公司首发拟募资12.62亿元,其中8亿元拟用于加码扩产。

目前,德方纳米放出定增预案,拟将25.9亿元募资投于“年产11万吨新型磷酸盐系正极材料生产基地项目”,并称新型磷酸盐系正极材料为磷酸铁锂正极材料的升级产品。湖南裕能向创业板递交首发上市申请,拟将合计约13亿元募资投于两个6万吨磷酸铁锂项目。(HXY)

评论