记者 |

编辑 | 牙韩翔

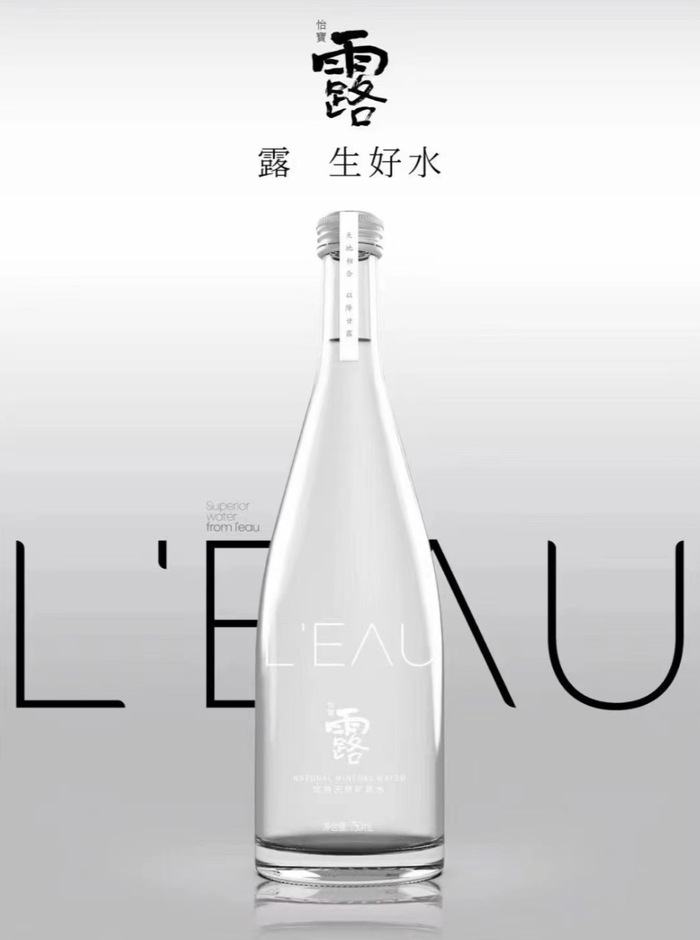

饮用水品牌华润怡宝即将推出玻璃瓶装的高端饮用水。从海报图片看,这款水名字为“怡宝露”,还有一个法语名字“L’EAU”,在法语中是“水”的意思。

怡宝露的规格在750毫升,这与市场上主流的依云玻璃瓶天然矿泉水、农夫山泉玻璃瓶装矿泉水规格一样,怡宝露目前在各大终端渠道尚未铺货,无法获知其零售终端价格,依云一件(12瓶)在京东自营店的售价在179元,合约15元一瓶;此外,农夫山泉的高端玻璃瓶装水在2015年推出时的零售价在35-50元之间。华彬集团运营的挪威高端水品牌VOSS,其850毫升规格(玻璃瓶)的售价在32元左右。

作为高端水产品,玻璃材质的包装瓶通常是高端水的首选。据农夫山泉此前介绍,为了这款高端水公司花了多年时间来寻找合适的水源,在2008年找到了长白山莫涯泉一处低钠的淡矿泉之后,农夫山泉又在包装设计上耗时甚久,并最终采用了英国设计公司Horse的设计方案。

怡宝同样采用玻璃瓶,产品设计简洁,瓶身一个“露”字。一名瓶装水行业人士告诉界面新闻,高端线是所有快消品品牌都想布局的细分市场,高端线可以提升品牌形象,迎合少量特殊渠道(酒店、餐厅)需求,而且如果竞争对手做自己不做,某种意义上会觉得错失一部分市场。此外怡宝有自身的优势,在渠道上借助华润本身的零售渠道,例如高端超市华润Ole。

怡宝除了渠道还有生产基地优势。2021年10月,华润怡宝饮料(中国)有限公司与长白山森工集团、安图县就“华润怡宝长白山饮用水生产基地项目”进行正式签约。该项目总投资规划预计逾5亿元,将依托当地自然环境投资开发生产怡宝系列产品。

不过一名饮料经销商告诉界面新闻,实际上从大公司的操盘手或者职业经理人角度,其实高端产品的内部阻力通常很大,因为前期很难规模盈利。

“这与大公司营销体系有关,比如一个不被看好的新品上市,费用要花几百万,即便这个金额相较动辄上亿的主流产品上市方案不值一提。但如果销售额上不去,最终以亏损收场,那么经销商也会因为难卖失去动力。”他说。

在整个瓶装水市场,怡宝的市场份额也在被竞争对手追赶。欧睿国际向界面新闻提供的数据显示,2018年至2021年间,瓶装水市场前5大品牌分布为农夫山泉、怡宝、百岁山、康师傅、娃哈哈,从市场份额变化看,仅有农夫山泉、百岁山的份额处于增长状态,怡宝的市场份额为第二名,但份额比例从2018年的9.9%下滑至2021年的8.6%。

此外,在高端水市场除了依云、农夫山泉之外,参与者还在增加。

一名经销商告诉界面新闻,经过最近10年的市场培育,能接受高价高端水的部分消费者的增量已经趋于平稳,但不会一下爆发,多家瓶装水并不向外界披露其高端水产品的销售和增长数据。

来自挪威的高端水品牌VOSS是个例外,其在中国的业务自2016年由华彬集团运营,据VOSS中国市场相关负责人披露,虽然疫情的因素对线下生意有很大的影响,VOSS在2021年的销售额仍实现了80%的高增长,这是基于高端水市场的培育成熟以及VOSS在渠道上的精准策略。

据VOSS官方透露,该产品在渠道布局上更侧重高端的线下渠道。尤其是餐饮、五星级酒店以及一些高端夜店等渠道,为VOSS贡献了70%的线下销售额,此外线下渠道还包括Ole、BHG等高端超市以及高端会议渠道。例如VOSS在2021中国企业家博鳌论坛期间,是官方指定用水。

上述瓶装水行业人士告诉界面新闻,特殊渠道较窄,而且如果是新品牌,通常难以进入。VOSS可能基于红牛本身有一些高端渠道的经验,在开拓高端渠道时省力不少。

不过在线上渠道,从十几元到几十元一瓶的玻璃瓶装水销量平平。

界面新闻注意到,目前农夫山泉玻璃瓶水在其京东、天猫的店铺中均未售卖,仅有少量经销商以高价销售,不过农夫山泉向界面新闻确认,玻璃瓶装高端水并未停产,在Ole之类的高端超市渠道有售;2017年百岁山推出两款玻璃瓶装的高端水产品,即Blairquhan本来旺天然矿泉水、Blairquhan本来旺苏打水,规格348毫升,目前同样依靠经销商销售,在线上自营旗舰店没有售卖。

而在线下渠道,高端产品通常不太敢高调打折促销,高端水在推向市场之后,渠道存货的挑战比较大,面临亏损也是大概率事件,所以很多时候,高端水产品更多的价值在于提升品牌调性,有品牌宣传的价值。但在高端超市渠道如果为了清库存而打折促销,一方面由于单价本身不低,即便打折,对于普通消费者来说并不便宜,更重的是这会给外界留下品牌经常打折的印象,反而不利于维护品牌形象。

如果在特殊渠道和高端渠道没有自身优势,线上线下渠道这些坑,可能也会成为怡宝露需要面临的挑战。

评论