文|化妆品观察

日前,海关总署公布的统计数据显示,2021年1-12月我国美容化妆品及洗护用品进口总量为47.38万吨,同比增长5.2%,进口总额1612.96亿元,同比增长15.2%。

值得注意的是,就在四年前(即2018年),化妆品进口金额增速曾达到67.5%。也是从该年度起,这一增速持续放缓,2021年则创下近7年来新低。

伴随着增速放缓,2021年,进口化妆品市场难掩重重忧患。线上,电商销售遇冷,流量红利不再;线下,传统零售客流下滑,多个进口美妆品牌撤柜或停运。另一方面,国货品牌的崛起与出海也对进口品牌造成不小的冲击。

超1600亿的市场规模下,机遇与挑战并存。2022年,进口美妆要如何破局?

增速创近7年新低

据海关总署数据,2014-2021年,化妆品进口金额逐年攀升,市场体量不断扩大。

需要注意的是,自2020年起,海关对进口主要商品的统计中,“美容化妆品及护肤品”一项变更为“美容化妆品及洗护用品”,具体来说,香水、护发品、牙膏等也被纳入该项统计范围。按照这一标准,2020年,进口美妆市场规模达1400亿元,首次突破千亿大关。2021年,进口总额再次刷新纪录,冲上1600亿。

不过,在增速方面,市场整体已呈现放缓趋势。2018年,进口化妆品市场规模实现一次大爆发,数量和金额同比分别上涨75.6%、67.5%。2019年,进口金额继续增长至912.36亿元,已接近千亿关口,但增速却大幅回落。而相比2020年,2021年的这一放缓现象更为明显,数量和金额同比仅增长5.2%、15.2%,均为近7年以来的最小增幅。

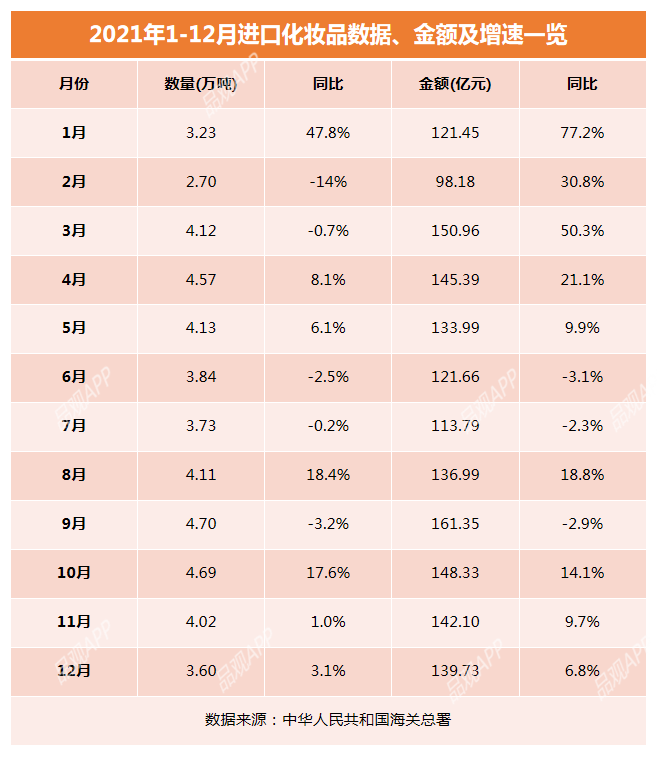

就2021年单月数据而言,进口化妆品在数量和金额上的最快同比增速均出现于1月,此后在同月增速上开始下滑,比如,进口量在2月份出现14%的负增长,进口额则在6月份出现了负增长。来到下半年,市场整体虽有回暖之势,但增长乏力,年底也仅录得个位数增长。

从国别来看,近5年,日本、法国、韩国、美国、英国稳居化妆品进口国TOP5。2021年,来自这5个国家的进口金额合计达1281.93亿元,约占整体的84%。换言之,市场留给其他进口国的“蛋糕”并不大。

不过,数据显示,去年5大头部进口国增速已明显下滑,而小众进口国的涨势尚不足以撑起市场全局。据化妆品观察统计,8个超10亿体量(按进口额计算)的进口国去年也仅贡献了22.9亿元的增加值。其中,泰国去年的进口额15.95亿元,同比涨幅达46.9%,在小众进口国中较为亮眼。

此外,增长放缓的趋势从新品备案数据中或也可窥见一斑。根据国家药品监督管理局数据,2021年进口普通化妆品备案总数17000余件,较上一年下降了20%。不过,恩特科技联合创始人方维亚认为,新品备案数量降低或与新规落地有关,在逐渐适应新的政策情况下,引入新品的势头还会在。

“寒冬”还有多久?

多家品牌、代理商、门店均透露,2021年业绩增长有所下降。一位不愿具名的进口美妆从业人士直言,“相比2020年,2021年更难。”

据不完全统计,多个知名进口美妆品牌已“倒”在了2021年。去年初,联合利华旗下品牌K-BRIGHT科倍丽在中国市场全面停运;雅诗兰黛旗下品牌BECCA于9月份关停;彩妆品牌Laduree拉杜丽在12月份停止销售。而在年底,悦诗风吟传出大规模撤店,也再次将“进口化妆品遇冷”这一话题推上风口浪尖。

不过,在高丽雅娜科技(天津)有限公司品牌管理副总卢红丹看来,市场变化导致每一个时期的战略布局不同,受这2年的疫情影响,实体店经营困难重重,撤店也可能是为保生存,或找寻更好的发展渠道。

事实上,进口美妆“退潮”的说法由来已久,近两年在疫情之下这种趋势也被放大了。

上述进口美妆从业人士表示,化妆品市场现在已经非常饱和,不再是增量的市场,而是进入存量争夺阶段。“市场份额就这么大,只能不断‘内卷’,导致进口美妆的生存空间持续被挤压。”

她表示,一方面,疫情推动了直播带货等线上渠道的发展,一些高端品牌也通过折扣促销的方式“降维打击”;另一方面,新锐国货的崛起带来一定程度的冲击,国货大规模营销投放的打法推高了流量和KOL成本,“双重压力之下,进口小众品牌艰难求生”。

与此同时,进口化妆品成本的增加压缩了利润空间,监管趋严也让市场准入门槛更高。有代理商尖锐指出,“现阶段,稳定和生存就是最大的计划”。

卡瓦(广州)进出口有限公司总经理马松德告诉化妆品观察,近两年,公司运营的泰国化妆品虽销量稳定上升,但平均毛利率只有2019年的一半,整体运营费用也大幅上涨。“中小品牌缺少资金和品牌力,再加上境外旅游带动的路子也没了,比国产品牌的压力还大。”

他进一步表示,由于疫情关系,国际原材料成本和运输成本大幅度上涨,人工短缺造成人力成本(生产和物流)上涨,而且化妆品的功效测评也极大地增加了市场准入的门槛。

和麦贺达集团副总裁田黎明也表示,相比国产品牌,进口品牌受到疫情的负面影响更为直接。“从监管角度,我国海关、食药监局这两年对所有进口商品的清洁、消毒、检验检疫、核酸检测、备案监督、完税监管,都是历史最高最严格阶段,这也对进口品牌的业务流造成一定压力,成本也随之抬高。”

面对重重忧虑,进口美妆能穿越“寒冬”吗?综合多位业内人士的看法,“寒冬”现象或将持续,但仍存在“生机”。

不过,泊伊美汇CEO李恒坦言:“市场上竞争一直都存在。从用户需求来说,进口品还有市场,这个时候也是考验商品整合能力和创新能力的时候。”

另一行业人士则认为,不仅进口美妆遭遇寒流,部分新国货也遇冷,烧钱砸流量行不通了,市场告别无序扩张回归理性,更有利于“公平竞争”。

2022,进口美妆有这三大趋势

正如上述人士所言,虽然进口美妆未来几年或仍将在“寒冬”中度过,但市场机会仍在。如何把握住仅有的市场机会,值得每一位进口美妆从业者深思。

那么,2022年,进口美妆市场将呈现哪些趋势?这些趋势,又将带给从业者哪些启示呢?

其一,门槛提高洗牌加速,现有市场格局逐渐固化。

“随着一系列新法规的颁布,对进口化妆品的要求也更为严格,整体上来说是往更严苛正规的方向发展。”卢红丹表示。

澳亚傲之美公司副总经理齐燕同样认为,进口化妆品以后进入中国的标准会非常严格,在品质、功效以及产品的规范性上都会有所提升,资质不达标就会被淘汰,能留下来的都会是做的最好的品牌。

田黎明则认为,任何规则都是门槛,门槛的存在与抬高都会更有利于大玩家,小品牌和新品牌则更难了。“中小品牌本来钻的就是蛋糕缝隙,想破圈是很难的,但是只要坚持留在市场上,就饿不死。”

“新增量不多了,格局定了,就进入认真切割存量的阶段。”田黎明如是说。

其二,日系主导地位不变,欧美护肤品牌受市场欢迎。

根据海关总署数据,在近5年的头部进口国中,来自日本的化妆品进口额平均增速为48.50%,仅次于英国的50.71%。多位行业人士也表示,未来日妆在中国仍有市场空间。

此外,欧美护肤也成为品牌和代理商布局的重点。在品牌力、研发工艺以及产品的稳定性方面,欧美品牌依然占据优势。李恒表示,看好欧美护肤品的抗衰功效,客户群体中也有大量的需求。“已着手引进欧美功效护肤品,目前正在测试阶段。”

上述进口美妆从业人士也表示,目前对于彩妆的引进会非常谨慎,香水品类虽在上升赛道,但目前较成熟的香水品牌都已经被引进了,会持观望态度。

其三,进口概念持续淡化,产品回归功效品质和消费者体验本身。

随着传统国货和新锐品牌的崛起,消费者一味追捧海外品牌的情况已发生改变,在95后、00后群体中则更为明显。一批线下美妆集合店新物种应运而生,其中THE COLORIST调色师母公司KK集团已于去年11月启动IPO。

田黎明直言,“进口概念确实不在风口上,而且95后对是不是进口,没有心理预设。”

卢红丹也表达了类似的看法,“对于品牌而言,进口品以及产地标签已经不是第一重要的标签了,更核心的是如何能够带给消费者品质效果的保证,这才是生存下去的根本。”

评论