文|猎云网 韩文静

2月9日,浙江比依电器股份有限公司(以下简称“比依股份”)开启申购,公开发行4666.50万股,每股定价12.5元,本次IPO发行拟募资5.19亿元。

比依股份专注于空气炸锅、空气烤箱、油炸锅等加热类厨房小家电产品设计、制造和生产。2021年上半年,比依股份空气炸锅的销售占比达60%,这也意味着若能顺利登陆A股市场,比依股份将会成为名副其实的“空气炸锅第一股”。

在宅经济的裹挟下,厨房小家电迎来了逆势增长。得益于新兴小家电的普及推广以及人们对健康生活的追崇,近年来,宣扬“无油炸”理念的空气炸锅,成为年轻人当中流行的神器。

搭上了“网红”小家电的快车,比依股份向IPO发起冲击。然而,目前的空气炸锅行业整体规模不大、同质化日趋严重,比依股份要面临的考验依然有很多。

年入10亿,海外营收占八成

上个世纪90年代,比依集团的创始人闻继望响应国家的创业浪潮,选择下海经商,集团涉及电器、医药、房地产等多个产业。考虑到“吃”是一个永恒的话题,闻继望最终选择把比依集团的重心放在了炸锅上。

2003年,比依开始出口油炸锅,并在接下来的十余年内远销美国、哥伦比亚、英国等 70 余个国家和地区。

由于长时间受国外饮食文化的浸染,当“少油”“健康”的空气炸锅在国外兴起时,闻继望也开始思考,如何将这种理念传递给更多的人。

闻继望曾在一档电视节目中说到,“打造空气炸锅王国,是我憧憬的理想未来,使人民都健康快乐,是我肩负的责任。也许比依接下来要走的路前路艰难,但我们会一直坚持走下去。”

2015年,比依股份成功研发空气炸锅并对外销售,2018 年成功研发空气烤箱并开始销售。

专注于空气炸锅、空气烤箱、油炸锅、煎烤器等产品的设计、制造和销售,比依股份立足于厨房小家电领域,得益于多年的技术积累,掌握了“智能电油炸锅及其控制系统”“空气炸锅整机热循环和冷风系统结构”等核心技术。截至目前,公司拥有专利 118 项,其中发明专利 8 项。

与小家电的发展态势相似,厨房小家电作为小家电中最大的组成部分保持着较快的增长。2019年中国厨房小家电市场约为240亿美元,预计2025年中国厨房小家电的市场规模将达到273亿美元。

由于近年来加热类厨房小家电的需求不断增加,公司各类加热类厨房小家电产品销售金额整体呈现增长趋势。比依股份的招股书数据显示,2018 年、2019 年、2020 年和2021年1-6月,公司营业收入分别为 6.18亿元、7.4亿元、11.6亿元和7.5亿元。

赚钱主要靠代工,自主品牌刚起步

外销方面,目前比依股份的外销客户主要集中在北美、欧洲、南美,部分客户分布在中东及南非,主要包括 Philips/飞利浦、NEWELL/纽威品牌等。

内销方面,随着国内以空气炸锅、空气烤箱为主的加热类厨房小家电市场需求的增加,公司逐步取得了小熊电器、苏泊尔、利仁科技等国内知名品牌商的订单,国内销量快速提升。

然而值得注意的是,在厨房小家电领域,比依电器更多的是为其他公司代加工,其自主品牌刚处于起步状态。

招股书显示,公司目前的加热类厨房小家电业务起步于ODM/OEM业务,也就是代加工的模式。

而在自主品牌 OBM 业务方面,公司目前仍处在前期发展阶段。公司通过自营天猫店铺等线上平台销售“BIYI 比依”品牌产品,招股书显示报告期内,公司自主品牌收入占比在 4%以内,公司自主品牌与 Philips/飞利浦、美的、苏泊尔、九阳等知名企业仍有差距。

对此比依股份表示,未来,公司将继续通过国内外大型展会、产品推介会等活动拓展国内外品牌商客户,扩大订单销售,通过天猫、京东、拼多多、小红书、抖音等平台打造自有品牌“比依 BIYI”的知名度,增强公司在加热类厨房小家电市场的知名度,提高竞争力。

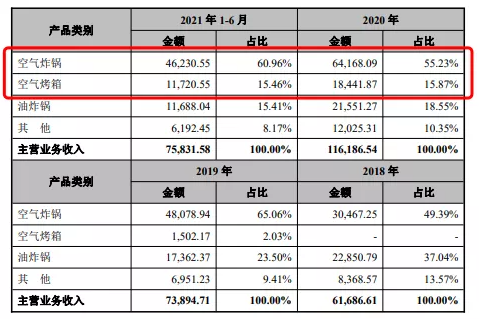

招股书显示报告期内,公司核心产品空气炸锅的销售占主营业务收入的比例分别为 49.39%、65.06%、55.23%和 60.96%,在成为公司收入及利润主要增长点的同时,也凸显了公司核心产品种类较为有限的问题。

来源:招股书

这意味着若同行业公司成功研发空气炸锅、空气烤箱等加热类厨房小家电产品,并实现更低成本的量产,将对比依股份ODM/OEM业务的市场份额造成一定的影响。

此外,据招股书显示,比依电器前五大客户都是国外公司,占营业收入比例过半成,这体现出比依股份对单一客户的依赖较为严重,会存在隐藏风险。

来源:招股书

负债率上,比依股份在报告期内,公司资产负债率分别为 75.78%、74.71%、72.68%和 70.15%,连续四年处在七成以上,远高于行业均值。

对此比依股份表示,报告期内,公司业务扩张速度较快,生产设备和人力成本等投入较大,资金需求量较大,公司目前主要通过债务融资满足业务资金需求,资产负债率较高。

除了较高的资产负债率,比依股份的应收账款账面余额也居高不下,报告期内分别为6848万元、1.35亿元、2.99亿元以及2.89亿元,占营业收入的比例分别为11.07%、18.27%、25.74%和 38.12%,未来可能形成坏账,对公司的生产经营造成不利影响。

空气炸锅行业也内卷

在比依股份的招股书中可以看到,随着消费者偏好的多元化发展,行业内竞争对手开始生产各式新兴产品。比依股份的核心产品空气炸锅、空气烤箱可能存在新技术或新产品替代的风险。

招股书显示,2021年上半年,比依股份空气炸锅的营收比重已达六成以上。随着空气炸锅同质化日趋严重,比依股份的压力不言而喻。

从外部来看,加热类厨房小家电行业竞争对手与潜在市场进入者较多。在空气炸锅代工企业中,除了比依电器,还有不止一家竞争者。

招股书显示,在ODM/OEM制造商方面,厨房小家电的代工企业较多,广东东菱电器有限公司(新宝股份子公司)处于全行业的领先梯队。从比依股份所处加热类厨房小家电细分领域来看,行业的主要竞争对手为浙江天喜厨电股份有限公司和宁波嘉乐智能科技股份有限公司。

其中,嘉乐智能曾获得小米集团、海泉基金、浙江广沣等机构的投资,在去年8月启动上市辅导;浙江天喜也早在2020年就计划上市。

2021年4月,博菱电器也披露了招股说明书,计划在深交所创业板上市。据了解,博菱电器是国外中高档品牌厨房小家电的代工生产企业,空气炸锅也是其重要产品之一。

空气炸锅在国内火起来也不过几年时间,各路空气炸锅企业摩拳擦掌,在天眼查上搜索空气炸锅,有超过五百多家企业,随着越来越多的企业入局,比依股份将面临着更加激烈的市场竞争。

在全民倡导低脂低油健康生活的环境下,空气炸锅频频出圈。“万物皆可空气炸锅”“空气炸锅的多种吃法”等话题活跃在各大媒介热度榜。

然而关于空气炸锅“智商税”的争议,似乎从未停止过,在闲鱼发布的2021年度“十大无用商品”中,空气炸锅稳居榜首。

作为新晋的“闲置”新网红,空气炸锅不止光鲜的一面,当市场回归理性或者下一个爆品出现后,以“健康”为卖点的空气炸锅还能火多久?不得而知。

但可以确定的是,上市融资有利于空气炸锅企业扩大规模、推进产品多元化,以抵御业务起伏波动的风险。背靠“空气炸锅”红利,闯关资本市场只是一个开始,对于比依股份而言,如何在产品上进行突破和创新升级,建立起竞争壁垒,才是接下来更应该思考的问题。

评论