文|远传研究所 熊宇翔

编辑|罗松松 周哲浩

2009年11月,奥巴马上台后首次访华,中国科技部部长万钢送了两辆飞鸽牌电动自行车,一辆给奥巴马,一辆给随访的能源部部长朱棣文。二十年前,老布什在任时最后一次访华,获赠的国礼也是飞鸽,不过是自行车。

生产了中国第一辆国产自行车的飞鸽,见证了历史的风云变幻,只不过在中国从自行车王国到电动自行车大国的历史大潮中,飞鸽成为了失意者,只落得一个“中华老字号“的称呼。

2010年,在中国轻工业协会评选的电动自行车行业TOP10的榜单中,飞鸽不见踪影,排名前三的分别是雅迪、比德文和绿源,但在飞鸽诞生的天津,爱玛作为独苗入选。

在此后的十多年中,雅迪和爱玛的龙争虎斗构成了这个行业的主旋律,两家公司几乎成了两轮电动车(后文简称电动车)的代名词,就像公牛电器之于插座。

要说这场战斗中的核心要素,却与科技没有太大的关联。总结来说,这场龙虎斗的声势之所以浩大,一方面得益于两家公司十年如一日的广告轰炸,另一方面源于它们对渠道无休止的争夺。

01、核心科技:请代言人

十多年前,电动车行业正处于“战国时代”,品牌多如牛毛,质量良莠不齐。这段混战时期,企业之间PK的关键不是设计、续航和质量,而是:谁请的代言人更大牌?

2006年,新日请来了成龙,一句“有阳光的地方就有新日电动车”,缔造了第一个全国品牌。成功之后,其他公司立刻跟上,雅迪请了SHE,比德文请了刘德华,爱真杰请了林志颖,天爵请了周迅,连“济公”的扮演者游本昌都被请去代言。

最肯撒币的莫过于爱玛。2009年,爱玛以3000万的价格签下如日中天的周杰伦,时任爱玛总经理余林后来回忆道:“签下周董虽然花了三千万,但效果至少值二十亿[2]”。

2005年,中国电动自行车销量突破1200万辆,同比翻番,行情十分火爆。然而此时国内的产业链已经非常成熟,门槛低到一个纯外行也能简单组装和销售。这导致市场一盘散沙:2009年中国电动自行车品牌超过2000个,绝大部分外观、功能和价格都相差无几,没有谁敢自称拥有行业的独门绝技。

当产品同质化极为严重时,厂家只能寄希望于品(guang)牌(gao)来做出差异化,请的腕儿越大,能撬动的潜在需求也就越多。

无论是在卫视刷脸,还是在农村刷墙,这种流量打法并不仅仅为了给消费者洗脑,同样也是在给经销商做思想工作。

电动车不是快消品,人们看车、买车、修车,都需要依托线下网络。在行业爆炸式增长时,企业为了抢市场,往往会通过经销商跑马圈地,而经销商则会选择品牌知名度高的企业,周董那句传遍大江南北的“爱,就马上行动”代言广告词,不仅让群众掏出钱包,也让众多经销商马上行动起来。

当然,周杰伦也不是万能的,爱玛在渠道和产品策略上也摸索出了一套打法:集中火力进攻2000元以下的中低端市场,然后将专卖店开到县乡,为了抢客户,爱玛的经销商甚至会把车拉到田间地头邀请村民试驾[3]。

2010年,凭借“周杰伦+渠道下沉+性价比”三板斧策略,爱玛的销量从2006年的15万辆增长到当年的220万辆,喜提总销量行业第一[4]。

然而,正当爱玛以为自己能稳坐钓鱼台时,狗血的一幕发生了。

2012年,爱玛年销突破300万辆,准备敲开A股的大门,然而在紧张筹备IPO的过程中,前高管顾新剑以向税务机关举报爱玛偷漏税为要挟,多次向爱玛创始人张剑索要钱财,一开口就是2个小目标,恩怨细节略微复杂,但最终结果是双方对簿公堂。

2016年爱玛被认定偷漏税2000万,需要补交税款与罚款3000万元;顾新剑则因敲诈勒索、职务侵占罪被判刑期20年[5],两败俱伤。

这场内斗虽然没有给爱玛致命一击,但却拦住了爱玛的上市之路,“电动车第一股”的名号最后花落雅迪。

02、反超:将价格战进行到底

在营销和渠道打法上,雅迪与爱玛差别不大,最关键的区别在于产品基因。电动车诞生不久后即分成了南北两脉:

北方以天津为中心,依托完善的自行车产业链发展出电动自行车,产品简易、价格便宜,代表企业有爱玛、小刀等。

南方则以无锡、台州为中心,借助当地的摩托车产业链,生产更像摩托的电动踏板车,性能更强,价格更贵,代表企业则是雅迪、新日、立马等。

这种“南豪华,北简易”的特征,一直延续到了今天[6]。

爱玛VS雅迪, 简易VS豪华

在2014年之前,简约派代表爱玛稍占上风,主攻豪华的雅迪对其虎视眈眈。但从2015年之后,两轮电动车市场增长陷入停滞,而国内又掀起了一股消费升级之风,雅迪伺机而动,从产品特点出发,喊出了一个新的口号:“雅迪,更高端的电动车”。

第一步仍然是找代言人,这次找的是第一位登上央视春晚的韩国艺人李敏镐,并且投入上亿用于广告轰炸;渠道也没有落下,雅迪又投了上亿对5300多个专卖店升级;而在产品上,雅迪推出了一系列4000块以上的车型,尤其是2016年的Z3,售价高达8588元,创下品牌记录。

然而,品牌升级只是给雅迪脸上贴金,投资者和消费者并没有照单全收。

2016年,雅迪赴港上市,但股价萎靡不振,当年雅迪营收只增长了3.6%,而且销量反而有所下降。于是2017年,雅迪决定不再固守高端路线,开始向走简约路线的“北派”看齐。

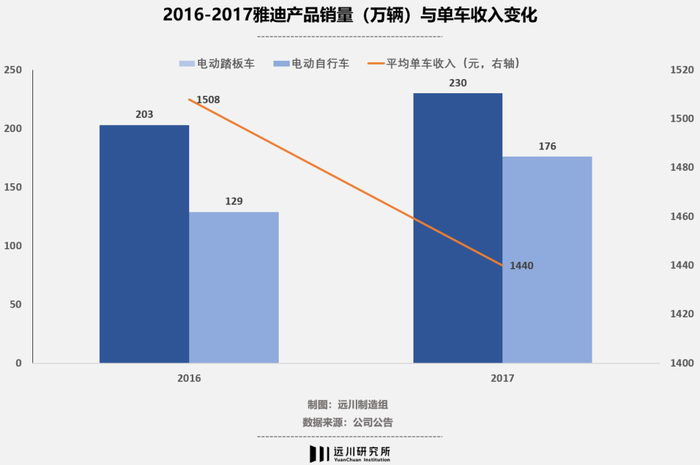

从那之后,雅迪开始注意“踏板车”和“自行车”之间的平衡,有意增加电动自行车的比例,并且加入友商挑起的价格战中,开始打折促销。特价车型和低价换购活动此起彼伏,一年时间平均单车收入从上年的1508元降低到了1440元(未带电池价格)。

雅迪2016-2017年产品结构与单车收入变化

这种以价换量的做法立竿见影,2017年雅迪销量超过爱玛成为行业第一,并在次年突破500万辆,收入逼近100亿,利润也增加了3个亿。但这样的代价是不断萎缩的单车利润:2016年,雅迪一辆车能净赚五杯喜茶(130元),但到了2018年只能赚五杯茶颜悦色(86元)[7] 。

本质上,两轮电动车是一个绝对的红海市场,产品同质化严重,难以切割出多个价格带,市场竞争呈犬牙交错之势,更无法通过代言人构建竞争壁垒,比拼的只有渠道和成本。因此成本控制能力更强,毛利率更高的品牌往往拥有更大的腾挪空间。

雅迪因为踏板车基因,毛利率一直处于行业一流水平,2016年一度超过20%,即便在价格厮杀最激烈的2017年也保持在15%左右,相比之下,做自行车出身的爱玛,2017年-2019年毛利率一直只有13%左右,所以当雅迪也开始降价时,其他品牌就显得比较被动。

换句话说,雅迪是利用更大的降价空间,以及率先上市筹集到的资金,用爱玛最擅长的价格战将其拉下了王座。

03、变局:政策带动供给侧改革

雅迪虽然从资本和市场的角度赢了爱玛,但而从市占率来看,雅迪的市场份额也未突破20%,这是因为,电动车生产和销售有较强的地域性。

尽管电动车品牌经过市场淘汰逐年减少,但仍有不少地方品牌凭借地域优势存活下来,比如上海的依莱达,成都的玫瑰之约,台州的立马等等,地方割据的现象十分突出,基于这种特性,再加上不到5%的销售净利率,资本市场从来没有把两轮电动车视作一门好生意。

在低价驱动的市场,部分企业为了经营不惜降低原材料标准,尤其是占成本大头的电池。恰逢行业逐步用锂电池替换铅酸电池,安全事故开始频发,2013-2017年,全国仅上报的电动车火灾即万余起,致死233人[8]。

历史和现实都告诉我们,当一个产业的负外部性逐渐显现之时,监管的铁拳就近在咫尺了。

2018年5月,《电动自行车安全技术规范》(业内称之“新国标”)正式发布,次年3月生效。新国标对电动自行车的车速、重量、电机功率、电池电压都进行了规定,凡是超标,皆列为摩托车管理,各地根据情况设置过渡期予以施行。同时,车辆3C认证、“一车一票”等准入、溯源监管措施先后上线。

本身着力点在安全的新国标,带来了两个直接影响:

需求暴增——因不符新国标要求,大量超标电动车需在过渡期前替换,每年新增需求1000乃至2000万辆。

门槛拉高——严格准入与溯源管理使一些中小企业生产成本大增,竞争力减弱,面临倒闭。

翻译一下就是,“小散出清,利好龙头”。

面对政策创造的红海变蓝海,雅迪和爱玛不约而同地再次掀起价格战,抢占份额,逼迫小企业加速退出市场。

2020年,雅迪的电动自行车平均售价从1228元降至1118元(不包括电池)。爱玛产品中1099元以下的产品,则从20万辆涨到了164万辆,导致两家公司的毛利率都下降了两个点左右。

不过,两家企业扩张激进程度的不同,为之后的格局变化埋下了伏笔。

在渠道扩张上,2019年,雅迪专卖店数量增加30%至1.2万个,隔年又增加至1.7万个,经销商数量逼近3000家;与之相比,爱玛在2020年经销商为2160家。

在产能扩张方面, 2018年,雅迪在新国标公布后即开始扩产,在安徽新建500万辆年产能电动车基地,2020年该基地投产后雅迪年产能达到1300万辆。而爱玛在这三年产能扩张速度较慢,从480万辆增长到761万辆,事实证明这成为了爱玛的短板。

2020年,在新国标带动的换车潮下,这场持续多年的角逐终于有了较为明显的差距。当年雅迪售出电动车1080万辆,爱玛销量则为757万辆,双方差距进一步拉大。

从全行业来看,雅迪与爱玛的市场份额双双上升,两家企业合计市占率达到39%。雅迪的股价在2020年一度飙涨10倍,爱玛则在2021年最终完成了已延误多年的上市计划。

中小企业落寞的身影,成为了他们争霸的背景板——国内的电动车厂商,从曾经的2000多家锐减至170家,并且还在进一步减少[9]。

04、尾声

过去二十年,电动车行业的混战印证了消费领域长期存在的一个认知误区:性价比等于更便宜。

不少企业把价格视作竞争的唯一武器,当对手降一百时,自降两百来抢市场,这种策略虽能杀敌一千,但也自损八百,不仅损害了品牌,同时也误导了消费者。

实际上,“性价比”从来不是什么竞争策略,而是一种体系化竞争力形成之后的必然结果,总想着成功,而不去努力,显然是因果倒置。

[1] Chnbrand 2021年中国顾客推荐度指数SM(C-NPS )电动自行车推荐度排名细分指标,Chnbrand

[2] 周杰伦三千万“天价”破代言纪录,搜狐网

[3]爆发式增长:互联网时代企业从优秀到伟大的必经之路,人民邮电出版社

[4] 企业品牌战略案例:爱玛电动车领导者的经典防御战,里斯咨询

[5] 爱玛电动车十年上市坎坷路:邀周杰伦代言、曾被敲诈2.35亿,AI财经社

[6] 爱玛上市招股书

[7] 电动两轮车的重新认知:披着制造业外衣的消费品,中信证券

[8] 让电动自行车不再“任性”,人民日报海外版

[9] 电动两轮车又要洗牌了,钛媒体

[10] 电动两轮车先行者,多轮驱动巩固护城河,中信证券

[11] 雅迪上市招股书

评论