文|雪豹财经社 陈重山

刚刚因第一批签下谷爱凌作代言人登上热搜的瑞幸咖啡(下简称“瑞幸”),在十余天前,还迎来了退市600多天来的重要时刻。

1月27日,大钲资本宣布,它牵头的买方财团从瑞幸前管理层陆正耀、钱治亚关联公司收购了总计3.84亿股的A类普通股,获得了50%以上的瑞幸投票权,成为实控人。这意味着陆正耀可能由此正式退出瑞幸股权大战,在此前,在2020年被大钲资本等“踢”出董事会后,陆正耀始终没停止“反攻”。

春节期间的2月4日,又有一则关于瑞幸的好消息,瑞幸向美国证券交易委员会(SEC)提交的文件显示,美国法院已同意瑞幸向SEC缴纳1.8亿美元(约合人民币11.5亿元)财务造假事件的罚款。叠加此前已在国内被罚的6100万元人民币,以及与美国集体诉讼原告的1.875亿美元(约合人民币11.9亿元)和解费,瑞幸以24亿人民币的巨额代价,让财务造假的历史遗留问题基本“包袱落地”。

瑞幸的公司经营出现转折,在2021年已有端倪。去年Q3财报显示,瑞幸净亏损为2350万元,较2020年同期收窄98.6%,离盈利仅一步之遥。而且,2021年前三季度,瑞幸净营收55.33亿元,前三季已超2020年全年。

至此,“万事俱备只欠东风”,目前退市在粉单市场(美股场外市场的最低层级)的瑞幸,到了可以再次“杀回”纳斯达克的关头。这背后的股权“暗战”从未停止,惊险且激烈。

重谋上市,看毕马威脸色?

眼下,对瑞幸重回纳斯达克最大的影响,来自于瑞幸重组的债务托管人毕马威在2021年12月底的一个行为。

当时,在BVI(英属维尔京群岛)法院举行的“瑞幸咖啡债务重组听证会”上,毕马威对债务重组的清盘程序提出了反对意见。作为债务托管人,毕马威代持并负责处理陆正耀等前高管因债务而被清盘的瑞幸股权,约占总股权的20%左右,它的意见很关键。

在毕马威的反对下,瑞幸重组协议的最终截止日期,由原定的2021年12月31日延迟到了2022年6月30日,也使得瑞幸重启上市的时间往后顺延。而在理论上,毕马威可以反复地投反对票,让瑞幸债务重组时间变得漫长。

毕马威此举,被业内认为或有陆正耀的因素。因为毕马威托管的正是陆正耀等前高管控制的瑞幸股权。

此事可追溯到2020年之前,时任瑞幸董事长的陆正耀采用了此前创业中用过的手法,将通过离岸公司持有的瑞幸股权质押,从而获得套现可能。据SEC的资料,陆正耀曾通过名下的投资机构,将部分瑞幸股权质押给瑞士信贷,从而得以借款数亿美元。

2020年4月,瑞幸造假事件爆发,股价大跌,导致陆正耀离岸公司质押的股权无法偿还借款。瑞士信贷因而提起诉讼,在法院的判决下,直接持有瑞幸股权的离岸公司在7月被清算,进而毕马威成为了这些股权的托管方。但瑞幸退市后,这些质押的股权价值更不足以抵扣未偿债务。

毕马威代表的是债权人的利益,对它来说,需要通过提出反对意见拖延债务重组,以换取让债权人利益最大化的筹码。客观上,毕马威成了债务人陆正耀等瑞幸前高管的支持者。

只是,陆正耀已无力回天,其用来代持瑞幸股权的离岸公司被法院清盘后,他对瑞幸的控制权也随之丧失。

2020年7月,陆正耀刚丧失控制权,当时瑞幸的第一大股东大钲资本与第二大股东愉悦资本就联起手来,将陆正耀、钱治亚等原神州系高管“踢”出了瑞幸,并且与“造假”事件切割,表示对财务造假不知情。

于陆正耀而言,这是被资本冰冷无情地抛弃,而在此之前,这些资本是“温情的”,甚至与陆正耀是屡次合作的“铁三角”。

“铁三角”之间的血战

坚决与陆正耀切割的大钲资本黎辉、愉悦资本刘二海,曾经是陆正耀的好友,“铁三角”的合作,曾陆续将神州租车、神州专车、瑞幸咖啡等公司送入资本市场。

陆正耀在资本市场上的“陆氏打法”——抢占风口、融资、烧钱扩张、急速IPO,最后高点套现,与黎辉、刘二海也有着密切关系。据澎湃新闻报道,大钲资本在瑞幸财务造假曝光前,已经出售了相当数量股票,基本拿回投资。

陆正耀被曾经的商业伙伴黎辉、刘二海踢出董事会,是不服气的。为了夺回控制权,陆正耀不断“出招”,至少发起了两波反攻。

第一波是直接冲击。2021年1月,一封瑞幸中高管签署的“联名举报信”出现,指控接替陆正耀职务的郭谨一贪污腐败、党同伐异,并集体请求董事会和股东大钲资本罢免郭谨一。

对此,郭谨一发布内部全员信反击,指出举报信是由陆正耀、钱治亚等组织并主持起草的,联名签署者被裹挟其中。

郭谨一成立了调查委员会,聘请外部律师和会计专家进行调查,最终还了自己一个清白。此后,郭谨一清理了陆正耀的旧部,还把瑞幸的办公地点从陆正耀创办的神州优车总部搬走,从物理上切断了与陆正耀及神州系的联系。

陆正耀的第二波反攻是借助其他投资机构“曲线回归”。

2021年9月,物美创始人张文中控制的投资公司开始参与瑞幸咖啡的债权重组,意图从中金、巴克莱和摩根士丹利等陆正耀的债权方企业手中打包收购债权,有媒体报道猜测背后就是陆正耀。

但物美方面当时对此公开的回应是“消息不实”。而一家叫做“中国光实国际投资有限公司”的企业,则直接以陆正耀关联方的名义接触债权方,试图以债转股的方式入股瑞幸。

对这波反攻,瑞幸通过了股东权益计划(毒丸计划),并针对旧管理层修改了公司章程,采用双保险的方式彻底封锁了陆正耀回归机会。当时,与陆正耀有着部分利益一致性的毕马威,对此也提出了反对,但在这件事上毕马威的影响力有限。

阻断陆正耀借助资本“回归”的同时,大钲资本也在进攻。

2021年4月,大钲资本领投瑞幸2.4亿美元,这笔投资以认购高级可转换优先股的方式落地,据公告,这将使大钲资本的投票权提高到45%以上。目前,大钲资本的投票权已达50%以上。

大钲资本没有停止进攻的脚步,2021年12月,瑞幸投资机构之一GS Wealt称,瑞幸或已与大钲资本签署秘密协议,从而使后者的投票权提高到近60%。

不可忽略的博弈参与者

在瑞幸控制权大战中,郭谨一虽然被推到了风口浪尖,但却是一个在股权问题上被忽略的人。

郭谨一于2016年进入神州优车,担任神州优车集团董事长陆正耀的助理。瑞幸创立之初,郭谨一便担任高级副总裁,负责产品和供应链。但是,郭谨一并不是陆正耀的亲信。

郭谨一担任瑞幸董事长后,瑞幸平稳发展。雪豹财经社此前的《瑞幸自救的秘密都藏在这份财报里》《大难不死,再谋上市?》,对此有过解读。

郭谨一不仅经营得当,使瑞幸逐渐回血,而且解决了瑞幸的历史遗留问题,为瑞幸重新上市扫清障碍;而且,郭谨一作为瑞幸的新任董事长,还是瑞幸未来上市的操盘手,可谓关键人物。

但郭谨一在瑞幸的持股很少,据晚点LatePost报道,截至2021年7月,瑞幸现任管理层持股比例仅为1.37%,且并无投票权。

为激励郭谨一等新管理层,2021年1月,瑞幸董事会曾批准了新的期权计划,所预留的期权池占公司总股权约8%,以保证管理层和公司长远利益的一致。但按计划,这8%的股权需多年后行权。此外,即使郭谨一获得全部8%的股权,与大钲资本的股权相比,依然很少。

目前,因为面临对抗陆正耀及重新上市两大共同目标,大钲资本与郭谨一能团结一致。但是,一旦重新上市成功,双方能否建立更深入的互信?这将直接影响资本市场对公司的信心。

广大中小股东也是瑞幸股权大战的一个参与方。很多中小股东在瑞幸退市后依然选择跟随,目的就是希望享受未来重新上市、股价上涨的红利。

目前,中小股东担心的是,大钲资本既已控股瑞幸,是否会趁瑞幸股价较低时对瑞幸私有化。在这一顾虑上,又不得不提毕马威。为保证债权人利益,在谋求股价上升、反对私有化这一点上,毕马威与中小股东的利益也是一致的。

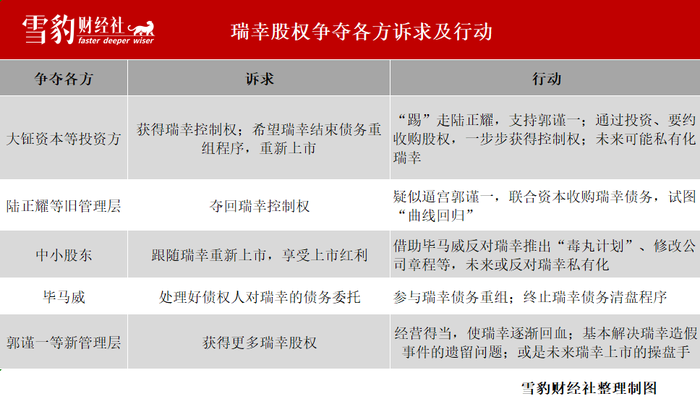

瑞幸尚未重新上市,前高管团队、现高管团队、大股东、债权人、中小股东等各方对股权和瑞幸下一步如何选择的斗争早已白热化。

不过,这场股权大战虽快看到终点,但重头戏——重回纳斯达克也并非易事。

目前,中国企业赴美上市环境日趋困难,瑞幸还背负着“财务造假”的污点,面临的审批程序和投资环境将更加严苛。而且,此前中国投资者对瑞幸的诉讼尚未结束,也是不可忽视的因素。

可以预料的是,未来瑞幸经营越好,股权大战就越激烈,参战方也将更多,瑞幸要获得更好的未来,还需要继续闯关。

*雪豹财经社(xuebaocaijingshe)

评论