文|面包财经

业绩预告数据显示,2021年快递行业上市公司的净利润和扣非净利润普遍下降甚至出现亏损。当前,仅有圆通速递预告业绩显著增长,预计2021年归母净利润同比增长13.20%至24.52%。

圆通在2021年完成了新一轮定向增发,这是快递行业最新的一笔大额再融资,本次业绩预告备受市场瞩目。

但是,圆通速递的业绩预告中关键数据缺失。其他快递公司均同步披露“归母净利润”和“扣非净利润”两个关键指标,圆通的业绩预告并未披露扣非净利润这一关键指标,让市场难以了解必要的关键信息,无法判断“逆市”增长的含金量。

价格战是快递企业利润下滑的重要原因,也推动快递企业持续再融资补血。继2016年的快递企业借壳上市募资高潮后,行业再度进入募资高发期。圆通速递2021年通过非公开发行股份募资近38亿元,中通快递2020年赴港二次上市募资约98亿港元。顺丰、韵达、申通等公司也计划通过定增、发行可转债方式加速募资。

从最新的业绩预告情况及历史数据观察,快递企业在相继从资本市场“抽水”之后,尚未转化为持续的业绩增长,盈利能力及信披合规水平均有待提升。

行业利润普降,圆通业绩预告关键信息缺失

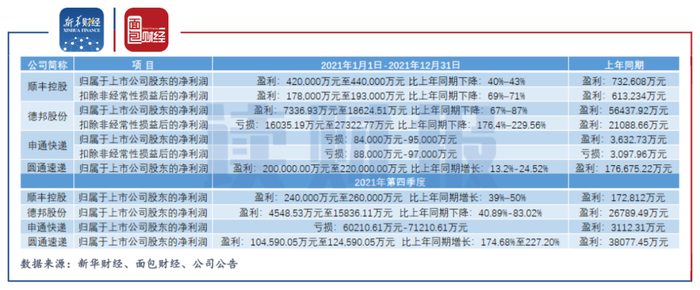

2021年快递行业上市公司业绩普降。从已发布业绩预告的四家快递公司业绩情况来看,顺丰控股预计2021年度归母净利润同比下滑40%至43%;德邦股份预计2021年度归母净利润同比下滑67%至87%;申通快递业绩预亏,公司预计2021年度归母净利润亏损8.4亿元至9.5亿元。

图1:业绩预告情况

圆通速递业绩“逆市”增长。圆通速递预计2021年实现归母净利润20亿元至22亿元,较上年同期增加2.33亿元至4.33亿元,同比增长13.20%至24.52%。

但是,圆通速递发布业绩预增公告后,公司股价不涨反跌。从业绩预告发布次日至2月11日收盘,公司股价由18.63元/股下跌至16.69元/股,跌幅近10%。

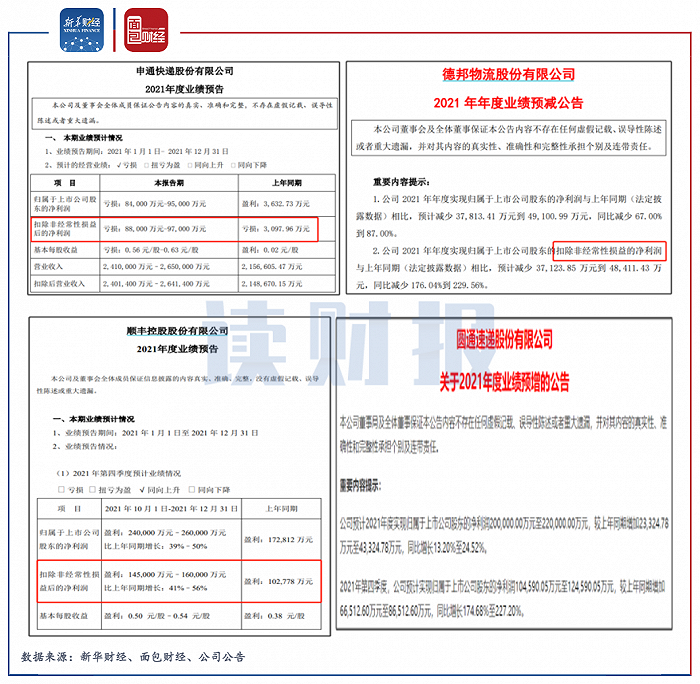

市场的担忧可能是在于圆通业绩预告的真实性与利润含金量。圆通速递在业绩预告中并未提及扣非归母净利润这一关键指标,相比之下其他三家的业绩预告均给出了这一数据。

图2:4家快递上市公司业绩预告对比图

市场的担忧不无道理。随着资本市场注册制改革深化,信披质量成为监管重点。上市公司业绩预告也成为交易所信披重点问询领域,2022年以来有超120家上市公司在发布业绩预告后收到关注函或问询函。过去几年上市公司业绩预告语焉不详,正式财报发布后暴雷的案例屡屡出现,让投资者格外重视业绩预告的信披数据完整度。

价格战吞噬行业利润,快递企业集体募资补血

最近几年,随着极兔速递等新企业加入战团,国内快递行业打破此前的相对平稳局面,掀起多轮价格战,实施“以价换量”策略。

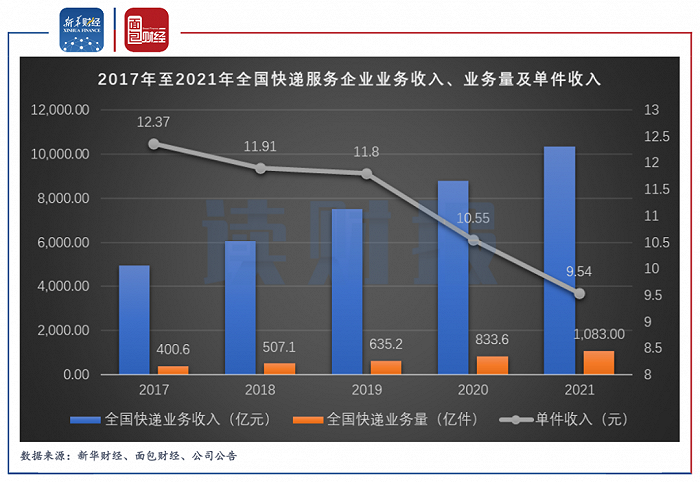

据国家邮政局数据,2021年全国快递服务企业业务量累计完成1083.0亿件,同比增长29.9%;业务收入累计完成10332.3亿元,同比增长17.5%;单件收入为9.54元(业务收入/业务量),再创新低。

图3:2017年至2021年全国快递服务企业业务收入、业务量及单件收入

从4家定期披露经营指标的快递公司的业务数据来看,2021年全年,韵达单票收入2.15元,同比下降4.4%;申通单票收入2.22元,同比下降5.5%;顺丰单票收入16.12元,同比下降9.3%。这三家快递企业单票收入均连续两年下降,趋势与行业大盘相符。

图4:2019年至2021年4家快递企业单票收入

行业价格战背景下,快递企业加速融资,希望不被市场抛弃。

在2016年国内快递企业上市融资井喷期之后,2020年下半年以来快递行业再次进入加速融资期。2020年9月,中通快递赴港二次上市募资约98亿港元,以当月平均汇率计算约合人民币86.2亿元。

进入2021年,德邦股份在3月通过非公开发行股份募资6.14亿元;韵达股份在5月发布公开发行可转债预案,拟募集资金不超过25亿元用于分拣设备自动化升级;申通快递在7月发布非公开发行股票预案,拟募资近35亿元投向转运中心自动化设备升级;顺丰控股在10月通过非公开发行股份募集资金200亿元,主要投向速运设备自动化升级项目。

圆通速递的此次业绩预告格外受到关注,因为圆通速递刚刚完成了一次大额的股权融资。2021年11月份,圆通速递以57.18元/股的发行价格,非公开发行2.7亿股,共募集资金近37.9亿元投向多功能网络枢纽中心建设项目、运能网络提升项目等。

图5:圆通速递非公开发行募集资金用途

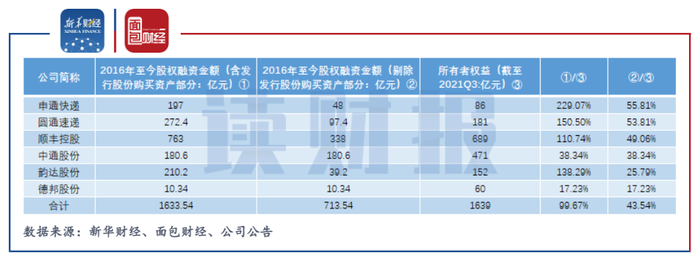

据统计,2016年至今快递行业6家上市公司股权融资金额(含发行股份购买资产部分)合计近1634亿元。若剔除发行股份购买资产部分,6家上市公司股权融资金额达714亿元,在所有者权益中占比达43.54%。

图6:2016年至今快递行业股权募资情况

高额募资与大额分红并行,解禁压力不容忽视

此外,快递行业上市公司高额募资与大额分红并行。据统计,2016年至今6家快递行业上市公司合计现金分红近146亿元,其中控股股东获分近68亿元。

图7:2016年至今快递行业上市公司现金分红情况

最新完成增发募资的圆通速递,自2016年借壳大杨创世上市至今,共现金分红5次,分红总金额21.07亿元。按照圆通速递控股股东蛟龙集团在相应期间持股比例计算,蛟龙集团通过分红获得现金近9.6亿元。

此外,在大额股权融资后,大规模限售股解禁将至。圆通速递在今年6月将有近2.7亿股解禁,占公司总股本的7.86%;顺丰控股在今年5月将有3.5亿股解禁,占公司总股本的7.13%。

评论