文|雪豹财经社特约撰稿 巴安

16个月前,2020年10月,阿里巴巴创下319美元/股的历史最高,折合成人民币,市值超5万亿。

2022年情人节前的最后一个交易日(2月11日),阿里收盘价为122.25美元,市值约2.1万亿人民币。与最高价相比,已经跌去约62%。

抄底阿里的时机到了吗?

一个人的投资方式,取决于对投资这件事的认知。到目前为止,我始终相信3个基本假设:

短期而言,股价的涨跌无法预测。

长期而言,股票价格会回归公司价值。

公司价值,是由其持续创造强劲的正向现金流的能力决定的。

由于“股价的短期涨跌无法预测”,“能否抄底”这个问题,不可能有一个可靠的短期答案。但长期而言,“股票价格会回归公司价值”。因此,比抄底更值得思考的问题是:目前价格下,阿里的价值被低估了吗?

简单看PE(市盈率),阿里股价处于相对便宜的区间。

和历史对比,它至少在过去3年内都是最便宜的。阿里2022年1月底的PE TTM(滚动市盈率)在16倍左右,2020年底、2019年底分别是31和43。

和同业对比,亚马逊的PE是60倍左右。

但PE只是相对估值,只能说明阿里相对过去便宜,相对同业便宜。但它无法说明:阿里的业务,是否现在也就值这么多钱。

目前的市场情绪,对阿里的未来盈利前景预期极度悲观。反映在股价上,阿里股价从2021年初的约227美元,下跌到2022年2月初的120美元左右。支撑这种悲观情绪的,主要是以下4个观点。

阿里的市场优势地位正在被拼多多、直播电商持续蚕食。

阿里未来缺乏新的业务增长点。

持续的监管压力(如反垄断等)将压制阿里盈利能力。

阿里作为“基础设施”,理应参照“公用事业”来估值。而公用事业的估值水平,理应偏低。

这些观点在多大程度上是对的?如果是对的,影响几何?基于事实、数据,我们逐个讨论。

优势地位会被颠覆吗?

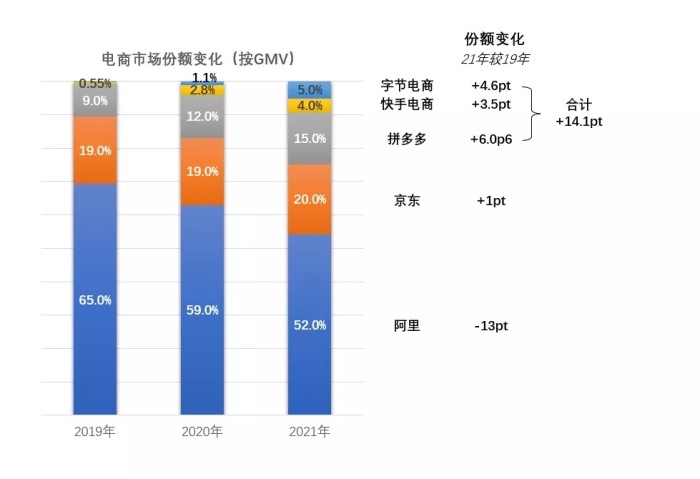

老对手拼多多,以及以抖音、快手为代表的直播电商崛起,对阿里的地位构成了巨大威胁。2019年-2021年,按GMV计算,阿里的市场份额下滑了13pt,拼多多,及字节/快手则合计增加了14.1pt。

过去3年如此,未来会如何?拆分开来,这里有两个子问题:

第一,阿里的份额会被拼多多持续蚕食吗?

对于阿里来说,一个好消息是,拼多多的崛起势头已显著放缓。2021年Q3,拼多多的年化活跃买家数季度环比新增1740万,这个数字在2018年到2020年的均值分别为4400万、4300万和5000万。

过去数年,拼多多在供给端收拢京东、淘宝体系外的白牌低价商品,在需求端利用用户占便宜的心理,驱动社交裂变挖掘微信流量,用“货找人+超低价”的模式,大幅拉低下沉市场用户的购物门槛,抓住阿里、京东的薄弱覆盖地带,实现了奇迹般的狂飙突进。

而现在,拼多多在需求端的运营套路没那么灵了。

无论是招牌的“砍一刀”,还是“现金大转盘”,拼多多的运营套路一般分成三步:

拉(快速、易得的初期激励)+推(时限内不完成失效),引诱用户完成第一个小步骤;

为后续每个小步骤(如分享到群、拉新等)提供看起来有吸引力的即时激励,引诱深入;

用户获得激励的完成度推进到99.9%,沉没成本足够高时,把剩下的0.1%再细拆成N等份,极限拉高用户获得激励的成本。

这类运营套路在过去数年里略试不爽,为什么现在没那么灵了呢?一个可能的原因是:8亿用户量级的拼多多,已经把下沉市场的流量红利挖掘得差不多了。(详见雪豹财经社《拼多多:放下“砍刀”,拿起锄头》)

事实上,拼多多更该担忧阿里的反击。

同样聚焦下沉市场、主打低价的淘特,依托淘宝的流量扶持,背靠1688批发平台,上线仅18个月年化活跃买家数就达到了2.4亿。虽然与拼多多的8亿差距很大,但已经是一个值得重视的对手。

回到第一个子问题:阿里的市场份额还会被拼多多持续蚕食吗?结论是:不必过于担心。

拼多多已经度过快速崛起阶段,而用户的高价格敏感度基本意味着低平台忠诚度,拼多多份额被淘特抢夺的概率可能更大。接下来,无论是提升用户量增速,还是提升客均花费,对拼多多都是严峻挑战。

再看第二个子问题:阿里的市场份额会被抖音、快手等直播电商持续抢夺吗?

关于这个问题,我的观点是:

未来两三年内,恐怕还是会的。两三年后,直播电商、传统电商的增速大概率趋同。

直播电商崛起,对阿里电商霸主地位的负面影响,在投资者可接受范围内。

先说第一点。

在未来两三年,抖音、快手直播电商GMV的同比增速,大概率还会比阿里中国更快。2021年,抖快的直播电商GMV同比增速超过50%。即使未来两三年持续下滑,预计还是能保持在20%~50%区间内。

阿里中国2021财年(2020年Q2-2021年Q1)GMV增速是14%。以阿里中国2021年超过8万亿GMV的庞大体量基数(中国2021年网上零售总额13.1万亿,阿里占比60%+),它的增速和市场整体增速将大体趋同,很难实现20%+增速。2018年-2021年,中国网上零售总额的3年复合年均增长率是13%。作为一个庞大的“经济体”,这个增速已相当可观。

这意味着,至少在未来两三年内,抖快还会持续抢夺阿里中国的GMV份额。当两者增速接近后,份额也相应趋于稳定。

再说第二点。

从绝对值看,2021年,抖快直播电商GMV较2020年增长超4000亿(抖快各2000亿+)。这部分增量,部分来自其它平台的存量转移,部分是直播电商创造的增量。

据极数2021年直播电商行业报告,2021年8月,约25%的直播电商用户未曾使用传统电商,我们可以假设这部分是直播电商创造的增量用户。考虑到这部分新人的客均GMV应该偏低,因此假设,在抖快2021年的增量GMV中,来自存量转移的比例是80%,增量的GMV占20%。

那么80%的存量转移来自哪些平台呢?相对合理的假设是:和市场份额基本一致,即其中50%+来自阿里。这意味着,2021年直播电商抢夺自阿里的GMV大概超过1600亿。

对照阿里中国2021年8万亿的GMV量级,结论是:抖快直播电商的崛起,拉低了阿里中国2021年约2pt的GMV同比增速。

极限估算:假设抖快电商未来4年(2022-2025年)保持30%~50%的同比增速(考虑到2021年同比增速已经下滑到50%+,该假设还是相对乐观的),抖快电商2025年相较2021年的GMV增量将超过3万亿(合计接近5万亿),其中从阿里抢夺的GMV超过1万亿。

这是个庞大的数字,但考虑到阿里中国到2025年11万亿的体量(按8%的复合增长率计算,略低于大盘假设增速10%),50%+的市场份额,这个负面影响仍在可消化范围内。即便在未来4年内,被抖快电商抢走1万亿原本应该属于它的GMV,阿里仍然会是在中国电商行业占主导地位的巨头。

当然,和2018年相比,阿里的主导地位会削弱。在2018年,GMV体量达到阿里中国20%+的对手只有京东一家。而到2025年,同等体量对手可能有4个:京东、拼多多、抖音、快手。

上述假设均基于对直播电商的乐观估计。事实上,过去3年间狂飙突进的直播电商,隐忧已经浮出水面,包括但不限于以下(据极数报告):

70%+的直播电商用户月收入低于5000元,属于价格敏感型,“便宜”压倒一切;

价格敏感型用户的黏性在下滑。2021年6月,价格敏感型新增用户的次月留存率为28%,低于上年同期的33%,远低于2018年6月的47%。

我们不知道,这些隐忧会在多大程度上拖慢其增长,但对阿里而言,这是好消息。这意味着,直播电商的激烈冲击,有可能比原先预料的更快变平缓。对阿里的投资者来说,也是如此。

阿里缺乏新增长点?

简单说:是的。

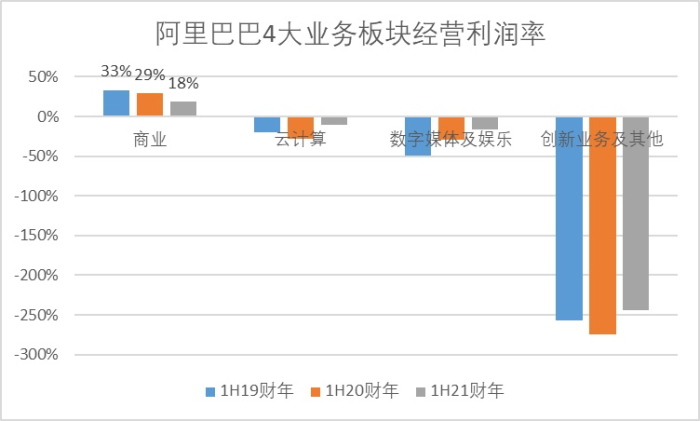

阿里的四大业务板块中,商业板块是现金牛,承担着为云计算、数字媒体及娱乐、创新业务及其他这3个亏损板块输血的角色。

商业板块中,客户管理收入的同比增速,在1H21财年已下滑到9%。这部分收入主要来自竞价系统的贡献,后者基本是阿里盈利能力最强的业务。而其他3个增量业务板块,要么增收不增利,要么占比还太小影响不足:

云计算:调整完无形资产摊销及股权激励后,可以盈亏平衡。

本地生活:未披露盈利情况,参考美团,大概率小亏。

跨境电商:有可能是盈利的,但营收占比还太小。1H21财年,跨境及全球零售商业”营收212亿,总营收贡献仅6%。

因此,总营收贡献43%的客户管理收入增长大幅放缓、利润率下滑,对阿里盈利能力的负面影响,是云计算、跨境、本地生活等潜在增量业务难以弥补的。

按财报解释,客户管理收入的下滑,是由于“中国电商市场上参与者增多”。可以理解为,这是直播电商崛起,对阿里盈利能力最直接的负面影响。

进一步叠加反垄断导向下,阿里对平台中小商家的“让利”需求,基本可以判断阿里的盈利能力有可能进一步下滑,且在短期内看不到恢复的可能性。

监管对盈利能力的影响

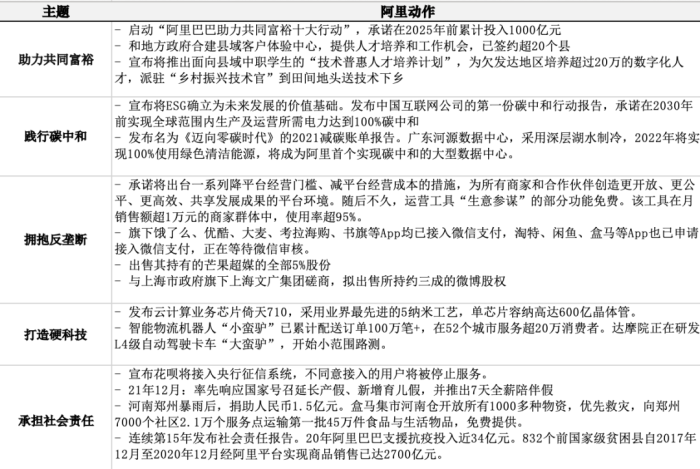

反垄断,对互联网巨头是一次深入骨髓的“成人礼”教育,让它们对“不可逾越的规则边界”有了足够明确的认知。

不论阿里过去做了什么,问题是,阿里未来还会继续这么做吗?

从2021年以来的动作来看,阿里在竭力证明“我在认真改”(表格基于公开信息整理)。

按“公用事业”估值?

讨论这个问题之前,先回到之前的基本假设:长期而言,公司的价值是由持续创造强劲正向现金的能力决定的。当然,这并非无法违反的物理准则,而仅是大概率正确的经验假设。

如果认同这个基本假设,就会发现,阿里作为基础设施理应参照公用事业来估值,而公用事业的估值水平理应偏低的观点,是没有意义的。

一家公司的价值,不是由它所归属的行业或类似行业的估值决定的,也不是其服务性质(是否属于基础设施等)决定的,而是由它本身持续创造强劲现金流的能力决定的。同业、类似行业的估值,只是一个参考,提醒投资者对过高的估值保持警惕。

我的基本观点是:

阿里的价值,和它是否是基础设施没有关系,仅取决于它未来持续创造强劲现金流的能力。

如果某家公用事业类公司,能持续获得强劲现金流,长期而言,它大概率也会获得匹配的高估值。而不会因为它是基础设施,就保持低估值。

现在的估值是高是低?

那么问题来了:假如用未来的自由现金流来折现,阿里到底能值多少钱?

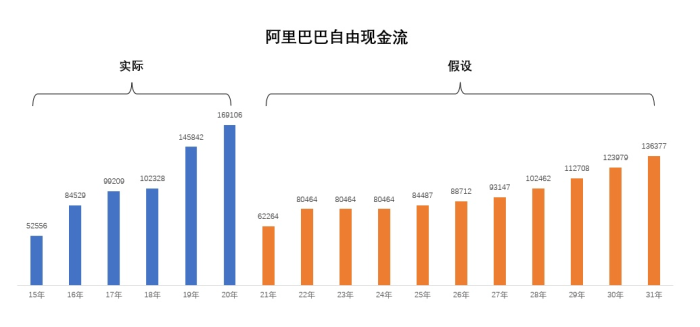

综合前文对于未来政策环境、竞争对手、增量来源的分析,我们对阿里未来的自由现金流做了非常谨慎的推演:

2021年:下降至2020年35%左右的水平(21年1至3季度为实际值,4季度为预估值),比经营利润率的“腰斩”水平更低。

2022-2024年:0%增长(2022年还原了182亿的罚款)。这一预测,考虑直播电商的持续冲击、平台对商家的让利,将导致阿里高盈利性客户管理收入的持续低迷,且暂无其他新业务提振盈利能力。

2025-2027年,年均实现5%增长;2028-2031年,年均实现10%增长(考虑直播电商冲击逐步缓解、市场环境回归常态、议价能力回升等因素)。

在这个假设下,到十年后的2031年,阿里的自由现金流将恢复到2020年约80%的水平。这是极谨慎的假设,直观体现了反垄断趋严、市场主体竞争加剧情形下,阿里市场主导地位的下滑。

自由现金流估值的另外两个关键参数,选择如下:

永续增长率选择2%——阿里拥有50%的中国网零占比,和最完善的电商生态体系,长期经营还是稳健的。

折现率选择8%——基于15年期国债收益率约3%,略高于2倍的无风险收益率。

在上述极端谨慎的假设基础上,再进一步考虑70%的安全边际,阿里巴巴的“安全市值”约2万亿人民币。而阿里现在的市值是约2.1万亿人民币,和我们估算的极端安全市值基本差不太多。

这意味着:当前阿里市值已经比较安全。即使未来3年受到反垄断影响和直播电商的持续冲击,其盈利能力保持在较2020年腰斩的水平不变,此后再恢复5%-10%的小幅增长,阿里也至少值2万亿人民币。

考虑到阿里的体量,此时入手阿里股票,不太可能实现3~4倍的盈利,但3年翻倍还是可以期待的,这意味着20%~30%的年化复合增长率,不算太高。如果有其他更高收益率投资渠道,现在的阿里股票未必有吸引力。

最后,风险提示:我写的很可能都是错的。

毕竟,如华尔街传奇投资家彼得·林奇所言:投资并不是精细的科学,无论多努力地研究数据,都不可能预言公司未来的表现,未来永远深不可测。

作为普通投资者,我们只能敬畏常识,碰碰运气。

雪豹财经社微信公众号:xuebaocaijingshe

来源:雪豹财经社官网

评论