文|壹娱观察 大娱乐家

“我的眼睛就是尺,不用看回放了!”王濛的非典型体育解说,不但让自己屡次登上热搜,也让她所在的冬奥会直播平台咪咕视频凭借这次赛事再次回到了舞台中央。

从东京奥运会再到北京冬奥会,咪咕依靠体育赛事的转播难得的体会到了压倒爱优腾芒的高光时刻。

而这种定期火爆或许也属意料之中,一方面当然是因为其多次作为线上独家转播平台的巨大版权优势,另一方面则是咪咕视频长期以来虽然都背靠中国移动这棵大树,却很难说有什么值得一提的内容呈现或商业创新。

对于长视频流媒体来说,体育版权往往是一把双刃剑,体育迷的高忠诚度很容易转化为强烈的付费意愿与使用粘性,但国内市场仅仅只靠付费转播赛事来变现,又几乎难以覆盖高昂的版权成本。

这也是为什么过去即便Netflix引领的流媒体浪潮如火如荼,国际流媒体对于体育赛事版权的介入依然保持着谨慎态度,不过随着Netflix为F1量身打造的《极速求生》系列让这项赛事在美国收视率暴涨,Netflix、苹果和亚马逊都开始试探体育赛事转播。

而国内在经历了乐视与PPTV那一轮对体育版权的盲目出价之后,如今的市场显然也更加趋于理性,只不过拿下版权其实只是第一步,如何能够提供高质量的转播,并且围绕职业体育去打造更丰富的内容产品持续吸引新用户无疑更考验平台的综合能力。

流媒体体育版权大战:豪掷百亿美金,砸出个“算法”时代

2020下半年,Disney、NBCUniversal、WarnerMedia和ViacomCBS都宣布了重大重组策略,更换高层、合并部门、解雇数万名员工,将重心转向流媒体平台,如Disney+、华纳传媒的HBO Max、NBC环球的Peacock、ViacomCBS的Paramount+、Discovery+和AMC+,价格从免费到每月15美元不等。

观众向流媒 体转移是趋势所在,尤其是疫情期间,这种趋势加快了。也没有什么需要大惊小怪的,流媒体平台的内容、服务和用户体验决定了一切。

2020年,Peacock可以说是为配合东京奥运会而推出。

在去年的比赛期间,Peacock的用户数增长至5400万,活跃用户约2000万。奥运会为Peacock带来了18亿美元收入,但母公司康卡斯特仍预计Peacock 2021年将亏损13亿美元,因为它在原创节目和体育版权上花费巨大。要知道,NBC为十届奥运会的电视转播权支付了约120亿美元。

体育版权的寡头效应一直存在,尤其是那些疫情下逆势的版权持有者。

NFL今年的上千亿美元版权大单业内都已耳熟能详,相对小一点的MLS,也因为美国的足球关注度持续走高,其版权年叫价从现有的9000万美元直接涨到3亿。

高昂的版权、谨慎的转播商、焦虑的联赛,体育转播市场正在进入一个量入为出的“算法”时代。

这不仅是北美市场独有的情况。

英超版权每三年一个周期出售给出价最高的竞标者。2015年抢夺版权热潮的高峰期,英超本土足球版权以51亿英镑成交;上一个周期合同谈定是在2018年,当时英超在本土筹集约50亿英镑;2021年因为疫情,所有版权方同意在不涨价的情况续约三年。

爱奇艺拿下英超2021-2024四个赛季独家版权

有评论认为这种下跌趋势将在下一个周期得到纠正,但目前来看,竞标者的出价热情在下降。这种情况在国内的英超版权售卖上也有同样的迹象,尤其是在上一轮天价抢夺体育版权最终闹得一地鸡毛之后。

今年一月,经过近一年的诉讼,英格兰及威尔士高等法院于当地时间1月11日裁定,PP体育需要向英超联赛支付2.13亿美元的欠款,约合人民币13.6亿元。而根据媒体披露,去年拿下英超多年转播版权的爱奇艺体育,每年付出的版权费用仅在千万美元的级别。

在传统渠道不断因为无力支付版权费用陷入困境时,最终出手救火的则还是流媒体巨头——亚马逊,以一份三年7.5亿欧元的合同拿下了法甲联赛的转播权。不仅如此,亚马逊还在以闪电战的方式抢购欧洲足球、网球和其他顶级赛事的转播权,这让电视界的竞争对手们大为震惊。西甲联赛还计划改变其国内足球转播权的招标条件,以吸引亚马逊等公司进入。

2021年春,亚马逊再次花重金与NFL达成合作,获得2023赛季至2033赛季NFL周四比赛日赛事的独家转播权。

亚马逊能为球迷提供更简单、更便宜的订阅服务,而且看起来并不想通过体育版权直接赚钱——亚马逊全球体育视频副总裁Marie Donoghue告诉《纽约邮报》:“Prime是一项会员服务。Prime视频是一种福利。我的工作很简单——利用体育来推动Prime会员的价值。”也就是说,体育内容只是亚马逊Prime会员的福利之一,真正赚钱的还是其电商业务。

Prime Video

可以说亚马逊对待体育版权的心态与其看待影视内容几乎如出一辙,只要能够提高Prime会员的附加值,再高的成本几乎都可以接受。而咪咕视频似乎也有类似的商业形态,体育版权对其来说更像是一种宣传手段,其核心是要将咪咕视频的会员转化中国移动的用户,毕竟相比内容供给的不确定性,作为基础设施服务的电信运营商始终是稳赚不赔的好生意。

但这种如意算盘也并不是这么轻松就打成的,对于国内争相获得体育版权的流媒体平台来说,转播赛事本身更多只是拿到了争取体育迷付费的入场券,但如何在一定时间让版权方和用户看到平台的独特价值,从而不仅仅只是做赛事搬运工,其实才是考验平台对于体育版权长线运营能力的关键。

如何避免咪咕式“短暂的热闹”?

咪咕的all in体育之路,从2018年开始。

彼时,这家长期没有特色内容的视频平台以10亿元高价拿下俄罗斯世界杯全部64场比赛的直播权。这场赛事汇聚了43亿人次的流量,使咪咕视频以黑马之姿跻身体育版权领域的第一梯队。

“咪咕一进体育产业就玩了个大的。”咪咕文化业务发展事业群EVP(执行副总裁)李军在后来的某一次媒体峰会复盘中说道。

去年东京奥运会结束之后,咪咕视频就已经集齐了英超、西甲、德甲、意甲、法甲五大欧洲顶级联赛的版权,甚至还豪掷两亿美元拿下NBA联盟通(League Pass)版权,打破了腾讯体育的独占局面。但事实上在两届奥运会之间咪咕视频依然并未取得太多外界关注,而这种情况其实也不是第一次发生,“短暂的热闹”几乎涵盖了咪咕视频每次的重大赛事转播。

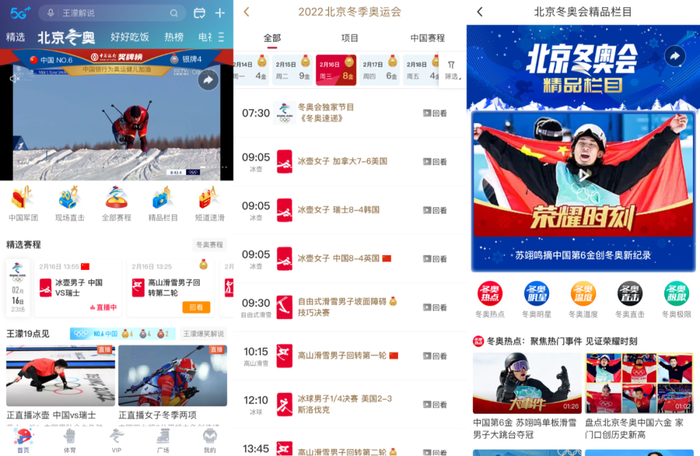

咪咕视频冬奥专区

对于中国移动而言,它对咪咕视频的期望,可能并不是付费会员能带来多少直接收益,而是在进入完全5G时代,抢占用户黄金窗口期当下,咪咕和其囊括的体育内容,能否成为中国移动与中国电信、中国联通竞争时拉开差异化的战略性武器。

简单而言,就是用体育内容,来盘活中国移动在5G时代的更大业务,但就目前来看,这一期待与现实仍有差距。

虽然高清直播技术被视为咪咕的核心竞争力之一,其赛事首秀就试图用4K超高清直播展现一个立体的世界杯,但却因为流量过大服务器被挤爆,直播卡顿黑屏引来不少观众的抱怨,欧洲杯转播也常常引起吐槽,这种转播不稳的情况直到去年的东京奥运会转播似乎才有所好转。

更尴尬的局面则是,全球范围内的5G商用与现实价值直到现在除了带来更贵的资费以外,依然没有创造出任何立竿见影能够在应用端实现的效果提升。

根据艾媒北极星的数据,2018年俄罗斯世界杯期间,咪咕日活渗透率为1.7%。世界杯结束后,下降到了0.6%-1.2%。与此同时,平台用户黏性也是问题,留存率持续大降。

流动的版权,难以构成坚固的城墙,这已经是行业的共识。

腾讯体育运营总经理赵国臣就曾在《经济观察者网》的采访中谈过:“获得版权并不意味着一劳永逸。版权使用权是有期限的,而赛事是永恒的。光靠钱堆起来的IP版权如果持续亏损,将会面临巨大的风险。可能造成的结果一方面是无法持续给版权付费,另一方面对自身品牌价值也会有损失。”

相比自制影视版权内容的永久占有属性,体育迷几乎永远只会跟随体育版权的动向去选择平台,而当版权不再独占时,才会考虑平台所提供的服务与转播质量,因为比赛才是核心内容。

另一个现实是,仅靠单纯的体育版权其实很难让国内的流媒体平台获得足够商业回报。

从商业模式来看,广告、版权二次分销、和付费用户是体育版权变现三大支柱。理想情况下,付费用户应该是贡献绝大部分营收,版权分销次之,广告只是一个补充手段。

但就连拿下英超、NBA、中超,以及包括F1、NFL、NHL等全球头部商业赛事,在足球、篮球、综合赛事布局最为完整的腾讯体育,在变现上也颇为头痛:在ToC层面,除会员付费,腾讯体育甚至还衍生了直播带货这一商业模式。但就效果来看,广告招商+会员付费+直播带货,三者总体收入叠加,其实难以覆盖单纯的版权购买成本。

这其中涉及的问题依然还是国内用户对于内容付费具有极高的价格敏感度,国际市场上不论是ESPN还是DAZN,其订阅费用都并不算低。拿腾讯体育最知名的NBA赛事来对比,腾讯体育包年的超级VIP一年仅仅298元人民币,而在日本代理NBA转播的乐天给包年订阅会员开出的价格则是13200日元(约合700元),这还是在NBA并非日本市场热门项目的情况下。更不用说对于国内主力看球的学生群体,腾讯体育还给出了更优惠的套餐。

因此想要仅仅依靠独家版权获得订阅收入,国内流媒体几乎又会遭遇到与影视内容类似的问题,过高的成本投入却获得无法与之匹配的订阅收入,从而导致平台很难长线持续运营。

而只有版权,也不见得就能留存用户。

大赛通常只是吸引流量,比如奥运会就很难要求用户付费点播。之后的常态化运营,需要更多以赛季为单位的版权内容作为支撑,NBA、CBA、五大联赛、亚冠、欧冠等常规赛事内容,需要更精细化的日常运营和更灵活的内容布局,才是决定用户留存、付费观看的关键。

比如腾讯体育,一年多以前就开始将NBA等版权转让给腾讯视频,实质上重心已不是收集版权单纯做内容付费生意,而是在多平台、多业务联动下,做起了自主IP衍生内容。

这其实也是亚马逊这一巨头一直默默在布的局,其在拿下英超和NFL版权之前,亚马逊就已经开始涉及为这两大超级赛事的热门球队打造系列热门纪录片《孤注一掷》(All or Nothing),而在加入赛事转播之后,这些积累多时的关联内容无疑快速形成了巨大的联动效应。

《孤注一掷:托特纳姆热刺》剧照

这种情况在另一家流媒体巨头Netflix身上也得到了印证,Netflix对于体育版权市场始终持观望态度,其联合首席执行官Ted Sarandos在去年7月的第二季度财报会议上曾二度表态,称不会将精力投入到体育直播上:“我们的产品是点播式的,没有广告,体育节目往往是现场直播的,而且充斥着广告。”

然而到了9月,CEO里德·哈斯廷斯一改口风。由于Netflix出品的F1纪录片《极速求生》(Drive to Survive)大获成功,他考虑为一级方程式赛车而破例。从2019年到2021年,F1在美国的收视率增长了39%,幕后功臣便是Netflix的纪录片。“几年前F1的版权出售之时,我们不在竞标者之列——今天我们会考虑一下。”哈斯廷斯告诉《明镜周刊》,而F1与ESPN的转播协议将于今年年底到期。

不同于影视内容始终需要在某个时刻为剧情画下句点,体育赛事作为一场“无脚本真人秀”却几乎永不停歇,同时体育比赛的巨大不确定性也意味着新素材会不断源源产生,从而形成了一个良性循环:赛事关联内容会留住核心粉丝同时创造新的粉丝,当后者开始关注这项运动,然后又会回到节目中寻找更多幕后内容。

要做到这种循环当然不是简单的拍一部纪录片那么简单,但起码就现在来说国内的流媒体平台想要单纯的靠转播比赛复制另一个ESPN已然不可能了,毕竟就连ESPN都需要和Netflix以及Disney+合作,让他们花了大价钱的赛事版权变成一个个好故事才能真正辐射到那些不关心体育的用户。

*微信公众号:壹娱观察(ID: yiyuguancha)

评论