文|动脉网

原料药彻底火起来。

新冠纪元已经进入第3年。这期间,从酒精、防护口罩到新冠疫苗、新冠口服药,资本市场上演了无数市值扩张的神话。

这其中,最强劲而持久的刺激,莫过于新冠口服药的一次次进展。2月12日,国内有了真正意义上的首款进口新冠口服药。这天,国家药监局根据《药品管理法》相关规定,宣布以应急审评审批的方式,附条件批准辉瑞公司新冠病毒治疗药物奈玛特韦片/利托那韦片组合包装(Paxlovid)进口注册。

此后的第一个股票交易日开始,创新药、CRO领域上市公司逆势迎来股价疯涨。 博腾股份、诚达药业、雅本化学、拓新药业、翰宇药业等10余只个股,相继、反复跳上涨停板。就在2月16日,诚达药业、雅本化学再度封住涨停板。

实际上,新冠疫情带来的资本市场风口,在2022年以来,也已经吹起过好多次。

比如,1月21日,博瑞医药、复星医药股价双双涨停。背后的原因是,此前1天,药品专利池组织 (MPP)与默沙东达成协议,授权27家仿制药制造公司,无需支付专利许可使用费即可使用默沙东刚刚获批上市的新冠口服药Molnupiravir。

而复星医药、博瑞医药、龙泽制药、迪赛诺、朗华制药等5家中国药企名列其中,而前4家药企获许可同时生产原料药和成品药,朗华制药获许生产原料药。

再如,1月13日,九安医疗收获自2021年11月以来的第26个涨停板。这背后,是来自美国政府的数十亿元iHealth试剂盒订单。据九安医疗公告,其美国子公司和美国ACC于当地时间2022年1月13日签订了《采购合同》,拿下美国纽约州卫生部、美国马萨诸塞联邦及卫生与公众服务部执行办公室累计达21亿元的订单。

新冠疫情改变了许多人的生活,也深刻地改变了医疗的全球供应链。而由此获益的许多国内医疗企业据以调整往相对粗放经营方式,但二级市场情绪的疯狂,也在一定程度上放大了业务本身所能及的增长边界。

变迁中的世界制药工厂

说到全球制药工业,人们首先会想到最大的供应商印度,这个国家提供了全球药物制剂的60%。

但如果沿着印度制药工业的产业链再往上走,便会发现中国企业的身影。数据显示,印度作为我国第一大原料药出口市场,其原料药70%来自中国。在近乎化工的原料药领域,这些来自中国沿海城市的企业,在国内医药政策、生态还不够完善的那些年,是全球制药工业中一股不可忽视的力量。

上世纪90年代,欧美等主流医药工业成熟的国家,借着全球化的脚步,把高污染、高能耗的化工制造产业向第三世界转移。而中国正好赶上了改革开放,便承接了化学原料药的一部分产能,为了更好的出口,大批的生产基地并没有放在内陆的交通重镇,而是靠海的东部沿海城市。随后,海正、华海、仙琚、天宇、司太立等为代表公司的早期医药企业,将生产出来的原料药卖往世界各地。

到2017年,国家食品药品监督管理总局一项数据显示,中国已成为全球第二大医药消费市场、第一大原料药出口国。彼时,全国有近5000家原料药和制剂企业,医药制造业年度主营业务收入超过2.5万亿元,利润额超过2700亿元,成为为数不多的超过GDP增速的行业之一。

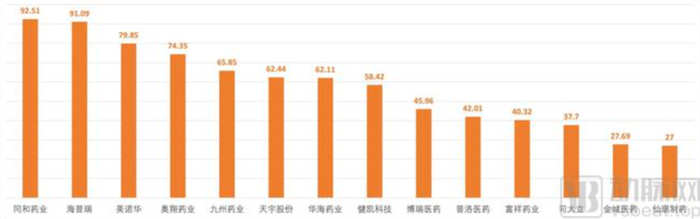

2019年国内特色原料药上市公司海外收入占比(%)

同时,随着国内医药生态持续完善,原料药供应商的业务能力不断向下游制剂、CDMO延伸,在制剂注册认证能力、工艺开 发能力、GMP 体系等,对普通企业也都会构成较高的壁垒。有数据显示,有近50家制剂企业通过欧美的认证或检查,医药制造品出口额超过135亿美元。其中,华海药业的氯沙坦、恒瑞医药的环磷酰胺等,相继成为美国市场上的热门产品。

尽管在创新药不断兴起的当下,上游厂商能带来的有限想象空间并不足以让人兴奋,但持续的变迁正在改变这个行业,和它在全球产业链中的地位。

一方面,近年来,头部企业也均在探索自动化、智能化、连续化、微型化生产,以及酶催化、光化学等前沿技术的迭代,以期实现更好的产品质量、更低的制造成本。FDA 也发布了连续化生产指导文件,鼓励原料药及仿制药企业在小分子化药产品生产的过程中使用连续化反应以提高产品质量和降低制造成本。

另一方面,由非规范管理向规范管理升级的速度不断加快,国内原料药行业集中度进一步提高。随着环境保护税法、排污许可制度的实施和环保督察的常态化,一些实力雄厚的头部厂商加大相关投入,比如,华海药业及普洛药业的环保投入均已达到5-10亿元,而众多不能达到环保规范的中小原料药及中间体企业,则逐步退出市场。

作为世界制药工厂的国内原料药行业,经过近30年迭代,正在迈向高端。

产能配置引发医药股狂热

所以当新冠口服药终于上市,大药企产能告急,国内的原料药企业被推向前台,市值也随之猛涨。

截至目前,全球已有3款新冠特效药获得紧急使用权。

首先是在2021年底,英国默沙东的Molnupiravir上市,用于治疗轻至中度的COVID-19成人患者。随后,美国食药监局(FDA)相继批准了辉瑞的Paxlovid与默沙东的Molnupiravir两款新冠口服药上市紧急使用。

这两款新冠口服药甫一上市,即成为拉动各自公司业绩增长的强劲动力。

根据辉瑞2021年年度财报,这家跨国药企全年营收为813亿美元,同比增长95%。若剔除公司新冠疫苗Comirnaty和新冠口服药Paxlovid所贡献的营收,营收约为444亿美元,同比增长6%。对于2022年的业绩表现,辉瑞预计全年营收为980亿美元至1020亿美元,并将来自新冠疫苗Comirnaty的营收预测上调至约320亿美元,初步预计新冠口服药Paxlovid营收约为220亿美元。

默沙东方面,在Molnupiravir交付了首批发货的2021年第4季度,公司销售额同比增长24%,远高于17%的全年增长水平。默沙东在财报中透露,公司将向超过25个国家/地区运送超过400万个疗程,其中包括向美国政府提供的约300万个疗程。此外,默沙东还与联合国儿童基金会达成长期供应协议,将在2022上半年提供超过300万个疗程的Molnupiravir。

第3款新冠口服药来自国内。2021年11月,君实生物的小分子药物VV116的临床试验获批启动,次月在乌兹别克斯坦获得紧急使用授权,也是国内唯一获批进入临床试验的新冠治疗小分子药物。

全球近亿新冠确诊患者,仅有3款的新冠口服药,默沙东、辉瑞和君实生物们的产能压力可想而知。

现阶段,新冠口服药多处于供不应求的状态。比如,默沙东曾表示,到2021年底生产的1千万个疗程中大部分,已被世界各国政府购买,而后出现了默沙东同意允许其他制药商生产Molnupiravir的决定,默沙东希望用这种方式来放大全球产能,帮助较贫穷国家的数百万人获得药物。而这些不得不在全球分配的新冠口服药产能,无疑成为当下国内上市医药公司市值上涨的“涨停密码”。

本文开头所提到的博瑞医药、复星医药股价连连上涨,即来自Molnupiravir产能全球分配,给上游原料药企带来业绩大幅增长的设想。

辉瑞的Paxlovid同样引来了二级市场新的热度。2021年11月16日及11月28日,凯莱英公告称其与“某大型制药公司”签订了两笔重大合同,高达57.78亿元的总交易金额甚至接近2020年凯莱英总营收的两倍。在业内看来,所谓“某大型制药公司”及订单所涉及的产品,其实就是辉瑞及其新冠特效药。彼时,这份订单加持之下,市值持续缩水需求的凯莱英,迎来了多日估值上涨。

此外,2月14日,歌礼制药发布公告称,公司已通过欧洲代理商向德国、法国、爱尔兰、英国递交了利托那韦(100毫克薄膜衣片)上市许可申请。同时,包括欧洲国家、北美国家和亚太国家的其他地区利托那韦上市许可申请也预计在近期递交。口服利托那韦片是辉瑞Paxlovid的组成之一。当日,歌礼制药股价收涨8.39%。

实际上,国内的新冠治疗小分子药物研究一直进行得如火如荼。比如,开拓药业的普克鲁胺正在美国、巴西、南非、阿根廷、马来西亚、菲律宾等国家开展治疗轻中症新冠患者的III期全球多中心临床试验。

再如,真实生物的阿兹夫定治疗新冠肺炎的三期临床试验正在中国、巴西和俄罗斯全力推进;前沿生物的FB2001正在美国进行临床I期研究等。

随着越来越多的新冠口服药进入临床应用,医药供给侧的竞争格局无疑又将迎来新一轮洗牌。有意思的是,而这期间的一些资本市场乌龙,其实正在见证者国内原料药企业在全球供应链中地位变迁的过程。

比如,有的新冠口服药概念企业虽然已经澄清并未拿到辉瑞新冠口服药生产订单,但依然挡不住二级市场投资者的热情。这其中就包括文章开头提到的精华制药、雅本化学等,就在2月16日,这两家反复强调尚未加入全球新冠口服药供应链的企业,又迎来了股价新的大幅上涨。

当然,我们更愿意看到传言中的这些原料药企业,真正成为这波全球医药产能告急的白马骑士,填补新冠口服药空缺的同时,也做大做强自己。但并非所有原料药或者中间体厂商都能力承接新冠口服药产能。

比如,根据默沙东的协议,得到授权的药企需在药品得到授权的国家进行推广销售,这意味着得到授权后公司的销售额取决于国际销售网络搭建和供应链管理能力。

比如,此次获得授权的复星医药表示,公司已在非洲撒哈拉沙漠以南的英语区及法语区拥有成熟销售网络和上下游客户资源。2021年10月,复星医药成员企业Tridem Pharma首个非洲区域性药品分销中心在科特迪瓦正式投入运营,该中心的成立为医药健康产品在非洲地区的持续可及性提供了保障。

全球产业链角色进阶

不得不承认, 新冠疫情引发的这波需求短缺,已经让许多参与进来的原料药企业获得了丰厚的商业回报。

比如,从业绩看,已经有多家药企预计在2021年度率先实现盈利翻倍。据不完全统计,目前已发布2021年度预告的新冠药企中,已有约10家企业预告年度净利润呈翻倍或以上增长。其中,海特生物增幅最高,预告净利润中值变动超2.2倍。

该公司表示,报告期内,全资子公司天津市汉康医药生物技术有限公司和汉瑞药业(荆门)有限公司的CRO、CDMO业务增长,推动公司营业收入、净利润较上年同期有所增长,预计公司报告期业绩实现扭亏为盈。

再如,预计全年盈利较高的药石科技,亦实现盈利翻倍,公司预计2021年度实现净利润4.79亿元至4.97亿元,增长幅度为160%至170%。药石科技指出,2021年,进一步夯实CDMO业务布局,完善药物发现技术服务平台。在产能没有明显增长的情况下,通过进一步提升经营规模,预计实现营业收入较2020年度增长15%-20%。

但更重要的,或许更在于这种进击的供需关系变化,对企业经营本身所带来的长期价值。

一方面,一些聪明的国产医疗企业,及时布局,正逐渐建立起全球影响力。这里有一个背景,以往,国内小型医疗器械销往全球市场,通常需要搭乘其他大品牌的便车。但新冠抗体检测试剂的出海方式,扭转了这种局面。

这其中,有像九安医疗通过一系列并购、整合,快速让自主的新冠检测试剂品牌在外海市场立足的。2021年11月,九安医疗发布公告,称子公司iHealth Labs Inc.的新型冠状病毒抗原家用自测OTC试剂盒获得美国应急使用授权(EUA)。不久后即宣布iHealth拿下美国市场的大额订单。

据了解,iHealth试剂盒产品是九安医疗iHealth自主品牌,生产场地在中国,在美国市场十分受欢迎。而引发国内资本市场广泛关注的这笔政府订单,合同价税合计金额为12.75亿美元(含运费),约合人民币81亿元,已超过公司2020年度经审计主营业务收入的50%(人民币10.04亿元)。从某种意义上讲,这是国产IVD品牌难得的真正意义上出海。

也有通过慢慢渗透,逐渐从B端市场走向C端市场的。比如,同样建立和巩固海外自主品牌的还有东方生物。据东方生物2021年中报业绩预告显示,公司上半年营收63.82亿元,净利润33.94亿元,同比增加547.82%,为IVD领域中上半年营收和净利润最高的企业。

在这个过程中,东方生物加强与西门子、麦卡森、CVS、沃尔玛、Walgreen等客户的合作,并推动自主品牌"东方基因"和"衡健"在海外市场的影响力不断扩大。

另一方面,是获得真正与全球头部厂商相匹配的客户结构。无论是对于原料药企业还是CDMO,产业链话语权相对较低,是他们长期阻碍他们高效出海的掣肘。这些企业从为大品牌提供上游产品、服务起家,在很长一段时间里,业绩的主要来源都限制在与少数客户的并不稳定的商业关系中。

在新冠疫情的推动下,这种情况正在慢慢起变化。比如,转型十分成功的博腾股份,却由于高度集中的大客户结构,很难跻身国内CDMO的第一梯队。

而据博腾股份介绍,2019年以来,公司涉及辉瑞的业务体量不断放大。2019年,博腾股份从辉瑞收入5846万元,占当年营业收入比例3.77%,次年即增长至10346万元,占当年营业收入比例4.99%。仅2021年前9个月,辉瑞就给博腾股份带去超1.5亿元订单,占当期营业收入比例7.46%。

而近日收到的跨国制药公司辉瑞一家子公司的新一批《采购订单》的6.81亿美元,更是以超过公司最近一个会计年度经审计营业收入的50%,推动博腾股份的大客户集中度进一步稀释。

诚然,新冠病毒仍在变异和肆虐。对于已经在新冠诊疗的全球供应链中扎下根的国内医疗创新企业而言,新冠这个“涨停密码”仍将打开快速的财富之路。但比放大了的市值和市场期待更关键的,是他们正在被修正的成长道路。

评论