记者 |

中国最大镍矿贸易商计划登陆资本市场。

据港交所2月15日披露,宁波力勤资源科技股份有限公司(下称力勤资源)已向港交所主板递交上市申请,中金公司和招银国际为联席保荐人。

招股说明书显示,力勤资源的镍矿贸易量2020年全球排名第四,中国排名第一,在中国的市场份额为27.3%。

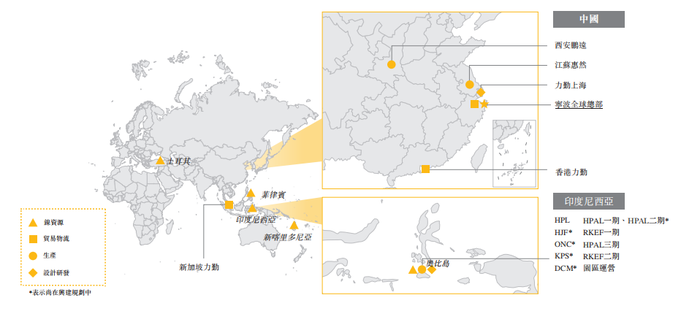

力勤资源成立于2009年1月,总部位于浙江宁波高新区,业务涵盖镍矿及镍铁贸易、冶炼生产、设备制造、工程设计、园区运营等产业链上下游环节。

天眼查显示,力勤资源的大股东为浙江力勤投资有限公司(下称力勤投资),占股99.8%,实际控制人为蔡建勇。蔡建勇是力勤投资的创办人、董事会主席兼执行董事,持有力勤投资88%的股份。

力勤资源的收入主要来自镍产品贸易及生产;其次是设备制造与销售和其他业务。镍矿资源供应渠道涉及菲律宾、印度尼西亚、新喀里多尼亚、土耳其、危地马拉等多个国家。

2019-2020年及2021年前九个月,该公司红土镍矿销量分别为1763万吨、1068万吨和921万;镍铁销量分别为1.45万吨、2.07万吨、1.89万吨。

这两种产品近年价格都出现上涨。红土镍矿2021年前9月的均价为400元吨,较2019年均价上涨约33%;镍铁同期均价为10.28万元/吨,较2019年均价上涨8.2%。

该公司最大收入来源为镍产品贸易,主要涉及镍矿、镍铁及镍钴化合物三种产品。因此,上游产品价格对该公司影响较大。

2019-2020年及2021年前九个月,镍产品贸易占其收入的69.5%、64.5%、76.6%;镍产品生产占收入的25.2%、21.2%、14.4%。

力勤资源称,红土镍矿及镍铁价格大幅上涨,力勤资源若不能及时将有关价格上涨转嫁给客户,将对毛利率产生不利影响。

2019-2020年及2021年前九个月,力勤资源营收分别为93.47亿元、77.55亿元和82.87亿元,呈波动态势,其中超八成营收来自国内;净利润分别为5.67亿元、5.18亿元、4.15亿元。

同期,该公司净利率分别为6.1%、6.7%、5%;毛利率分别为10.9%、12.3%、9.3%,均呈现下降趋势。

目前,该公司拥有江苏宿迁和印度尼西亚两处镍铁生产工厂。江苏工厂拥有三条使用火法镍金属冶炼的镍铁生产线,总设计年产能1.8万金属吨,在中国镍铁生产企业中排名第九。

在印度尼西亚北马鲁古省奥比岛,力勤资源持有RKEF项目一期36.9%股权,二期65%股权。该项目正在建设20条镍铁生产线,预期于2022-2024年投产,总设计年产能为28万金属吨。

同在该岛上,力勤资源还与印尼哈利达集团合作开发HPAL(高压酸浸工艺)项目。这是近九年来中企在海外投资并建成的首个使用高压酸浸工艺的镍湿法冶炼项目。力勤资源分别持有一期、二期36.9股权,三期60%股权。

该项目已有两条镍钴化合物生产线投产,总设计年产能为3.7万吨镍钴化合物,其中包括4500吨钴;另有四条镍钴化合物生产线正在施工阶段,预计2022-2023年投产,总设计年产能为8.3万吨镍钴化合物,其中包括9750吨钴。

力勤资源此次IPO拟募集的资金,用途之一是奥比岛的镍产品生产项目的开发及建设,其中包括HPAL项目三期及RKEF项目的二期。

用途二是向CBL公司注资,该公司是力勤资源与宁德时代(300750.SZ)的合营企业,主要业务为新能源汽车电池项目的开发及建设;其他用途还包括印度尼西亚的镍矿资源潜在少数股权投资以及营运资金等。

力勤资源赴港上市的背后,是镍需求持续高速增长。

镍是一种银白色金属,具有很好的延展性、磁性和抗腐蚀性,广泛用于工业机械制造、家庭用品以及航空航天、坦克舰艇、原子能反应堆等领域,来源主要为硫化镍矿和红土镍矿两种。

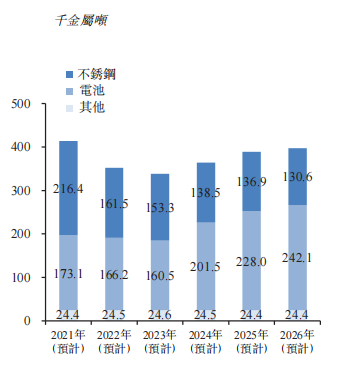

国金证券指出,不锈钢是镍的第一大消费领域,在全球消费占比达70%;在合金、电镀等领域的消费占比约24%。

此外,镍是镍氢电池、镍镉电池、三元材料锂离子电池等多种电池的重要原料,但目前电池领域的镍消费占比仅为5%。

根据灼识咨询报告,预计2020-2026年全球镍年消费量复合年增长率达11.3%。中国是全球最大镍消费国,2020-2026年的年消费量复合年增长率预计达11.5%,2026年占全球镍消费量的比例达51.4%。

该机构同时预测,到2026年,中国高镍三元电池的渗透率将达到54%。这将进一步释放市场对高镍三元电池的原材料硫酸镍的需求。

据国金证券测算,2025年全球镍需求将达348万吨,其中电池领域用镍需求将达58万吨,需求占比提升到17%,近五年复合增长率约48%,增长潜力巨大。

华宝证券也指出,短期内镍需求由不锈钢主导,长期主要依赖于电池用镍增长。受三元正极材料需求拉动,镍将是需求增速最高的工业金属。未来两年印尼火法及湿法项目大量投产,全球原生镍增速有望维持10%左右。需求与供给端基本匹配,供需维持紧平衡。

力勤资源在招股书中称,高镍三元电池具备更高的能量密度,有效增加新能源汽车的真实续航里程,且能够有效解决三元电池中使用的其他贵金属资源稀缺、价格高等痛点,相较于其他类型的三元电池更具备成本优势。

值得注意的是,镍生产并非低碳。华宝证券研究指出,镍产品单位碳排放量约10吨二氧化碳当量,为有色金属中单位产品碳排量第二大的金属,仅次于铝。

该机构认为,随着碳排放权配额有偿化,将抬升镍生产企业的生产成本。

按照全额征收碳排放计算,以2021年12月全国碳市场市场均价40元/吨计算,一吨镍铁碳排成本约为700元/吨,一吨电解镍的碳排成本为420元/吨,对镍铁生产企业的利润影响较大。

截至2月17日收盘,上海期货交易所镍主力合约2203报收17.3万元/吨,上涨0.08%;当天下午4时左右,伦敦金属交易所镍2.34万美元/吨,下跌0.17%。

力勤资源招股书预测,截至2026年,镍均价将维持在约1.9万美元/吨(约合人民币12.03万元/吨)。

评论